基金经理揭秘系列之五:汇添富基金雷鸣

来源: XYQUANT 作者:兴业定量任瞳团队

雷鸣,管理学硕士,2007年加入汇添富,历任行业分析师、高级行业分析师,2014年任基金经理,所管理的产品曾多次获奖,中长期收益率优异,近期偏好大盘股,擅长行业选股与择时,选股能力突出。

管理产品

雷鸣目前管理2只产品,汇添富成长焦点是偏股混合型产品,汇添富蓝筹稳健为灵活配置型产品。其中成长焦点股票仓位更重,蓝筹稳健的持股与成长焦点几乎一致,两只产品曾获多次明星基金奖和金牛奖,任期回报均位于同类排名前5%。

表1、管理基金概况

表2、管理基金对比

图1、持股数量和持股重合数

代表产品:汇添富成长焦点

基本情况

精选高成长性股票,换手率低,追求中长期回报,任期收益率突出:汇添富成长焦点成立日期为2007-03-12,最新规模为66.62亿(2018-06-30)。历任基金经理为袁建军(2007-03-12至2009-07-29)、齐东超(2009-07-28至2014-04-08)和雷鸣(2014-03-27至今)。在雷鸣任期内至2018年8月12日,产品的收益率为144%。基金总体换手率较低,总体低于150%。规模长期稳定于40亿以上,以个人投资者为主。

产品业绩

中长期业绩表现优异,年最大回撤与大盘类似:基金自2014年3月开始由雷鸣管理,到2018年8月12日,基金的收益率为154%,收益率在同类排名为前3%,基金超额收益率为93%。从单年份来看,基金2015年和2017年表现突出,收益率排名均居同类前6%。基金回撤总体与大盘类似。

图2、汇添富成长焦点累计收益率

表3、汇添富成长焦点历年业绩情况

择时选股能力

选股能力显著,淡化择时:目前评价基于市场收益的择时能力的模型主要有T-M模型、H-M模型等。综合考虑T-M和H-M模型模型,采用年度净值数据进行分析,市场基准采用沪深300指数的收益率。模型对择时选股能力的结果类似,任职至今、2015年和2017年均表现出出色的选股能力,淡化择时。

表4、汇添富成长焦点择时选股能力分析

产品配置

仓位基本控制在80%以上,高仓位操作,根据市场行情小幅波动。

持股集中度较高:基金总持股数量低于60,从持股集中度上看,自基金经理任职以来,前十大重仓股的仓位集中度基本在50%以上,整体集中度较高。

图3、汇添富成长焦点资产配置比例

图4、汇添富成长焦点股票投资情况

风格偏好

风格切换明显,17年自小盘转向大盘股,风格内选股能力显著且持续性强。

基于基金净值,依据资产风格进行多元线性回归方法,以最小化残差平方和为目标,得到基金在各资产风格上的近似比例。模型结果显示,该产品的风格切换明显,自2017年起由中小盘成长型转向大盘风格。2015年至2016年年中表现出正向的风格择时能力,15年至今均表现出正向的风格内选股能力。近年来淡化风格择时,风格内选股能力显著且持续性强。

为进一步分析,对基金实际持仓的前十大重仓股类型及中报年报所披露的所有持股类型进行分类汇总,分类规则为:选择所有股票的前200只为大市值,前15%为中等市值(约排名200-500),后85%为小市值。可以发现,基金的前十大重仓股和全部持股的风格变化总体类似,2016年以前,基金总体配置偏小盘股,大盘和中盘的市值相对均衡,16年以后基金增配大盘股,17年末大盘股市值占比已达七成左右。

图5、汇添富成长焦点基金风格配置(基于净值)

图6、风格择时能力(右)和选股能力(左)

图7、汇添富成长焦点前十大重仓股市值结构

图8、汇添富成长焦点所有持仓股票市值结构

行业偏好

行业配置重点突出,擅行业选股与行业择时:依据申万行业指数进行基于净值的行业配置分析,模型结果显示,17年起对家电行业配置集中度高,不同时间段对医药、银行、非银、轻工、传媒等有所偏重,2015年表现出明显的行业择时能力,16年起行业内选股能力突出且稳定,表现出一定的行业择时能力。

图9、汇添富成长焦点基金行业配置(基于净值)

图10、行业择时(右)和选股能力(左)

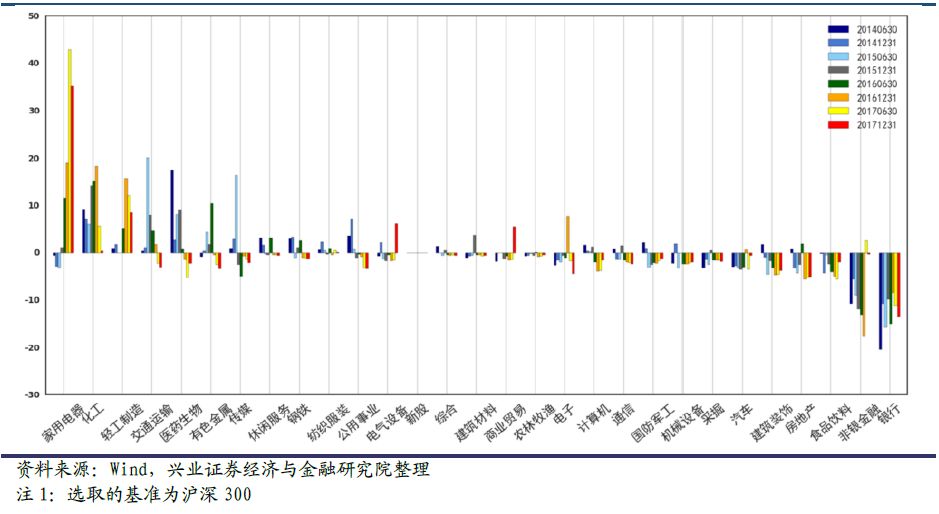

基金长期超配家电、化工、轻工,低配金融股,擅长家电择时,在有色、机械、汽车、计算机和银行行业内选股能力稳定

基于基金中报和年报披露的所有持股分析,该产品行业配置结构变化较大,重仓持久度及集中度最高的行业是家电行业,其次为化工、医药、非银等。16年以前行业配置相对均衡,主要配置行业为化工、医药、非银、交运、轻工和银行等,17年起行业集中度高,家电持股比例最高超40%,其次为非银,约20%左右。

从相对沪深300的行业配置来看,基金长时间超配家电、化工、轻工,低配银行、非银、食品饮料、房地产、建筑等。基金在医药行业表现出了较为持续的择时能力,在有色、机械、汽车、计算机和银行行业上表现出了较持续的选股能力。

图11、汇添富成长焦点所有持股股票行业结构

图12、汇添富成长焦点所有持股超配情况

图13、汇添富成长焦点行业择时选股能力分析(基于持仓)

图14、汇添富成长焦点各行业择时选股能力

表5、汇添富成长焦点行业配置

个股分析

精选个股,重仓股中长期回报优异。

从历史持仓来看,前十大重仓股的披露频率为季度,自2015年起出现在前十大重仓股频率最高的股票分别为南极电商(11次)、中国平安(11次)、东江环保(10次)、瑞茂通(9次)、华帝股份(9次)和索菲亚(7次)。

南极电商、中国平安、瑞茂通、怡亚通、*ST华信、水井坊、瑞康医药、东方财富和光环新网的平均持有收益率均超100%。

从平均持有收益测算,汇添富成长焦点重仓股几乎都获得了正收益,体现出了基金经理非常出色的选股能力。

表6、汇添富成长焦点重点持仓股票分析

对外发布时间:2018年8月23日

报告发布机构:兴业证券 分析师 :任瞳

延伸阅读

- 基金经理揭秘系列之一:国海富兰克林赵晓东

- 基金经理揭秘系列之二:诺德基金郝旭东

- 基金经理揭秘系列之三:交银施罗德基金何帅

- 基金经理揭秘系列之四:广发基金傅友兴

- 基金经理揭秘系列之五:汇添富基金雷鸣

- 基金经理揭秘系列之六:中欧基金周应波

- 基金经理揭秘系列之七:汇添富基金胡昕炜

- 基金经理揭秘系列之八:嘉实基金齐海滔

- 基金经理揭秘系列之九:工银瑞信游凛峰

- 基金经理揭秘系列之十:工银瑞信王筱苓

- 基金经理揭秘系列之十一:建信基金叶乐天

- 基金经理揭秘之十二:工银瑞信袁芳

- 基金经理揭秘系列之十三:嘉实基金季文华

- 基金经理揭秘系列之十四:嘉实基金张丹华

- 基金经理揭秘系列之十五:富国基金厉叶淼

- 基金经理揭秘系列之十六:信达澳银基金冯明远

- 基金经理揭秘系列之十七:大成基金刘旭

- 基金经理揭秘系列之十八:长城基金杨建华

- 兴业证券基金经理揭秘系列之十九:富国基金朱少醒

- 兴业证券基金经理揭秘系列之二十:前海开源邱杰

- 兴业证券基金经理揭秘系列之二十一:宝盈基金李进

- 兴业证券基金经理揭秘系列之二十二:景顺长城刘彦春

- 兴业证券基金经理揭秘系列之二十三:景顺长城鲍无可

- 兴业证券基金经理揭秘系列之二十四:博时基金王俊

- 基金经理揭秘系列之二十五:嘉实基金邵秋涛

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)