基金经理揭秘系列之四:广发基金傅友兴

来源:XYQUANT

傅友兴,经济学硕士,投资经验丰富,管理的广发稳健增长任期内、近1年、近3年均位于同类排名前10%,注重选股,淡化择时,近期风格偏大盘,长期超配医药、有色、汽车,风格和行业内选股能力均十分突出

管理产品

傅友兴目前管理3只产品,分别为广发稳健增长、广发优企精选灵活配置混合和广发鑫和灵活配置混合,三只产品任期业绩均位于同类前10%。广发稳健增长与广发优企业绩相关性高,持股高度重合。

表1、管理基金概况

表2、管理基金的收益情况

图1、持股数量和持股重合数

代表产品:广发稳健增长

基本情况

精选绩优企业,长期持有,换手率低:广发稳健增长成立日期为2004-07-26,最新规模为43.13亿(2018-06-30)。历任基金经理有何震、冯永欢、许雪梅、李琛,自2014年起由傅友兴管理至今。产品的股票投资上限为65%,下限为30%。股票投资对象主要是大盘绩优企业和规模适中、管理良好、竞争优势明显、有望成长为行业领先企业的上市公司。基金总体换手率较低,近2年换手率长期在100%以下。从持有人结构来看,产品的持有人几乎都是个人投资者,极少机构投资者。

产品业绩

中长期业绩表现优异且持续稳定:管理的3年多的时间里,该产品累计收益率达80%。基金总体与业绩基准的配置较吻合,傅友兴接手管理后,股票的占比有所下降,尤其在2015年3月至2015年9月,逐渐调整股票仓位,将股票仓位从60%降至30%,减少了2015年6月左右开始的股灾对基金收益的冲击,有效控制了回撤。

图2、广发稳健增长累计收益率

表3、广发稳健增长历年业绩情况

择时选股能力

选股能力显著,淡化择时:目前评价基于市场收益的择时能力的模型主要有T-M模型、H-M模型等。综合考虑T-M和H-M模型模型,采用净值数据进行分析,市场基准采用沪深300指数的收益率。模型结果显示,傅友兴在2015年、2017年及任职以来均表现出一定的选股能力,但没有表现出特别显著的择时能力,2018年表现出一定的择时能力。

表4、广发稳健增长择时选股能力分析

产品配置

仓位基本控制在50%左右,根据市场行情小幅波动。

持股集中度较高:基金总持股数低于50,前十大重仓股的仓位集中度在60%上下浮动,根据市场行情小幅波动,部分年份高达80%左右。

图3、广发稳健增长资产配置比例

图4、广发稳健增长股票投资情况

风格偏好

风格切换明显,自小盘股转向大盘股,兼顾成长与价值。

基于基金净值,依据资产风格进行多元线性回归方法,以最小化残差平方和为目标,得到基金在各资产风格上的近似比例。模型结果显示,该产品的风格切换明显,2014至2015年以中小盘为主,而后逐渐加仓大盘股,持仓主要配置中盘成长和大盘价值股。基金风格内选股能力显著且持续性强,2017年起淡化风格择时。

为进一步分析,对基金实际持仓的前十大重仓股类型及中报年报所披露的所有持股类型进行分类汇总,分类规则为:选择所有股票的前200只为大市值,前15%为中等市值(约排名200-500),后85%为小市值。可以发现,基金重仓股在2014年至15年主要以小盘股为主,16年起逐渐加仓大盘股,近两年大盘持有比例明显占优。2017年底大盘股持股比例超70%,2018年中报重仓股中大盘股占比达50%。

图5、广发稳健增长基金风格配置(基于净值)

图6、风格择时能力(右)和选股能力(左)

图7、广发稳健增长前十大重仓股市值结构

图8、广发稳健增长所有持仓股票市值结构

行业偏好

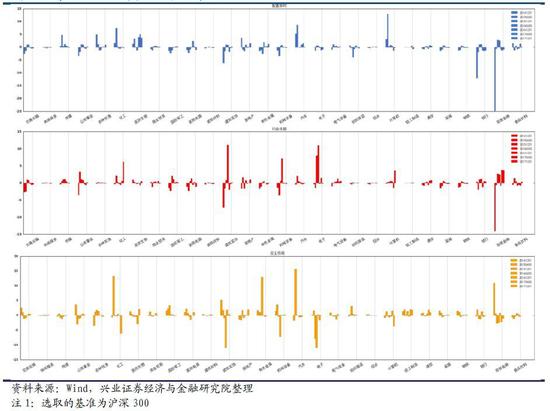

行业配置相对均衡,16年起注重行业选股,淡化行业择时:依据申万行业指数进行基于净值的行业配置分析,模型结果显示,该产品的行业配置较均衡,重仓行业为医药、有色等。2015年表现出明显的行业择时能力,16年起行业内选股能力突出,淡化行业择时。

图9、广发稳健增长基金行业配置(基于净值)

图10、行业择时(右)和选股能力(左)

长期超配医药、有色、汽车,低配金融股,擅长医药与汽车的择时、电子与非银的选股。

基于基金中报和年报披露的所有持股分析,该产品的行业配置较均衡,重仓持久度最高的行业是医药行业,其次为有色、汽车等。15年的主要配置行业为医药、汽车、有色、纺织服装、化工和计算机,16年主要配置医药和有色金属,17年下半年至今主要配置医药、食品饮料、房地产、非银等。

从相对沪深300的行业配置来看,基金长时间超配医药生物、有色、汽车、农林牧渔、轻工和纺织服装行业,低配银行、非银、建筑、公用、交运、电子等。基金在医药和汽车行业表现出了较为持续的择时能力,在电子和非银行业上表现出了较持续的选股能力。

图11、广发稳健增长所有持股股票行业结构

图12、广发稳健增长所有持股超配情况

图13、广发稳健增长各行业择时选股能力

表5、广发稳健增长行业配置

个股分析

精选个股,重仓股中长期回报优异。

从历史持仓来看,前十大重仓股的披露频率为季度,自2015年起出现在前十大重仓股频率最高的股票分别为通化东宝(11次)、宇通客车(9次)、长春高新(7次)、索菲亚(7次)等。通化东宝、宇通客车、长春高新、索菲亚、伊利股份、中国平安、广电运通、万科A、我武生物、山东黄金、国机汽车、中兴通讯、新希望和骆驼股份的持有收益均超过50%,其中索菲亚、广电运通、国机汽车的收益率超100%。

从平均持有收益测算,广发稳健增长重仓股几乎都获得了正收益,体现出了基金经理非常出色的选股能力。

表6、广发稳健增长重点持仓股票分析

证券研究报告:《基金经理揭秘系列之四:广发基金傅友兴》

任瞳

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)