【金融曝光台】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

原标题:银行的秘密:A股银行盈利大起底 谁是最会下蛋的鸡?

微信公众号:GPLP

作为A股最盈利的行业之一,银行股一直备受追捧,那么在A股当中,哪个银行是最会下蛋的鸡呢?

让我们来看GPLP君的最全A股银行股统计报告——截至目前(2018年4月4日),25家A股上市银行已有17家披露了2017年年报。前五大银行2017年全年盈利位次争夺基本落定。

有着“宇宙行”的工商银行依然是领头羊,其他三家国有银行建设银行、农业银行、中国银行紧跟其后。股份制银行招商银行(600036,股吧)营业收入位列第五,但净利润却被交通银行反超…

国有银行——银行当中的战斗机

近年来,面对宏观经济下行筑底、经济去杠杆、金融强监管、存款利率上限完全放开和基准利率下调等因素的影响,商业银行净息差由2011年的2.7%收缩到2017年2.10%。息差的收窄对于主要靠存贷款业务的商业银行具有重要影响。外部形势叠加影响商业银行所处的环境越来越严峻。

在众多压力下,国有银行充分展现“国之骄子”的一面,监管压力和竞争环境下优势凸显,营收同比仅中国银行一家出现负增长,好在其净利润实现0.51%的正增长。

在已经披露的2017年报的17家上市银行中(截至2018年4月4日),全年净赚超过500亿元的有七家,1000亿元以上有四家,工商银行和建设银行更是超过2000亿。

整体来看,国有大行多项指标长期保持市场领先水平,股份行位于第二梯队,城商行紧随其后。

1、最赚钱:“宇宙行”——工商银行

已经发布2017年年报的银行中仅有一家江阴银行净利润出现负增长,其他银行均同比正增长。

其中最赚钱的银行毫无疑问归属具有“宇宙行”称号的工商银行,但是不容小觑位居第二位的建设银行,净利润上两家都跻身2000亿元俱乐部,其相比2016年净利润4.83%的增长率是工商银行的将近两倍。

股份行中的招商银行与“国有银行私生子”交通银行仅相差0.5亿元,但其营业收入凌驾于交通银行,净利润13.24%的同比增长率更是碾压交通银行4.49%的增长率。

城商行有五家增长率在10%以上。常熟银行坚持“稳增长、降杠杆、防风险”工作基调,公司采用(1)聚焦服务实体(2)深耕普惠金融(3)发力金融科技(4)资产质量优化(5)区域协同共进(6)党建引领发展的战略。盈收攀新高,常熟银行25.34%的增速位列各行之首。

营业收入:9家银行超千亿 股份行逆势

2017年,国内银行“强者恒强”效应凸显,如果按照营收规模计算的话,国有银行工商银行、建设银行、农业银行、中国银行稳居前四位。

然而,股份行却后来居上,一下子被招商银行拿下了第五位,而且尽管中国银行处于第四位,但是,其营收却处于负增长。

工商银行坚持服务实体经济为立足点,深化经营转型提升活力,严格风险控制,实现总量、结构和质量良性互动,资产负债规模稳步增长,利差企稳回升,风险抵补水平提高。去年营收7265亿元稳居榜首,超第二名建设银行1048亿元。

营收处于1000亿—5000亿的银行发别是中国银行、交通银行、招商银行、民生银行(600016,股吧)、中信银行(601998,股吧),上述9家营收超千亿的银行中,招商银行营收同比增幅最高,达5.33%。

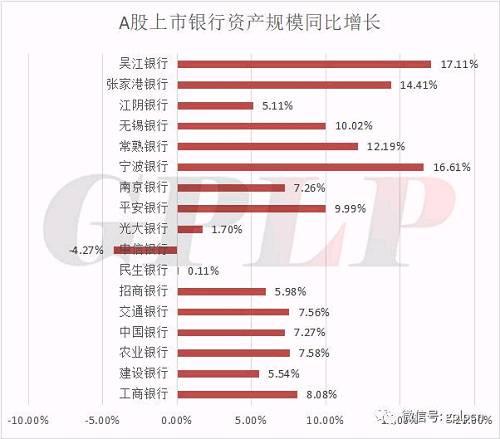

资产规模:有人增长有人缩 几家欢乐几家愁

截至2017年底,城商行资产规模增速普遍保持在10%左右的高增长,资产规模增速超过15%的仅有两家宁波银行和吴江银行。

国有大行则保持5%左右的速度稳健增长,民生银行几乎没有增长,唯独中信银行出现缩表。

中信银行副行长方合英表示,缩表背景主要有三个:1、市场利率高走,利差没有了,甚至负利差。2、监管新规迭出,我们对业务重检。3、因为中信银行在长期快速发展过程当中,出现了不少低效益资产甚至是零效益资产,需要通过压缩进行,如果没有总体量的缩表量是不可能做到的。

“今年跟去年的市场环境相比大有不同,所以2018年资产规模会有8-10%。”方合英表示。

最会下蛋的鸡:招商银行与宁波银行

在2017年的业绩表中,如果按照基本每股收益计算的话,招商银行以超2元的收益名列前茅,而如果按照赚钱能力计算的话,则宁波银行表现最抢眼。

基本每股收益:招商银行超2元

从近两年基本每股收益看,超过1元的银行有招商银行、民生银行、平安银行、宁波银行。其中招商银行以每股2.7815元位居榜首,13.07%的增速位居第二。宁波银行20%的增速位列第一位。

赚钱能力:宁波银行最强

从近两年加权平均资产收益率看,13家银行均超过10%,超过15%的有两家招商银行和宁波银行。宁波银行赚钱能力最强,2017年加权平均净资产收益率为19.02%。

净利差:7家银行同比负增长

2017年受利率市场化进程影响,7家银行净利息差出现同比负增长。净息差在2.5%以上的仅有常熟银行1家。招商银行2.29%的水平处于业内领先水平。

总负债:2家银行负增长

截至去年末,共有8家银行负债总额超过5万亿,工商银行和建设银行去年底负债总额均超过20万亿元。

从年末负债总额同比增幅来看,工商银行负债总额增至23.9万亿,较上年末增长7.66%;中国银行、宁波银行和吴江银行高达16%。

利息收入:8家银行同比负增长

截至目前(2018年4月4日)在已经公布2017年财报的银行中,利息收入同比出现负增长的有8家银行。交通银行的表现可是拉低国有行的水平,相比去年其利息收入为-5.56%。

其中工行、建行位居行业前两名,均超过4千亿。股份行中招商银行最高超1千亿。

利息收入在各银行目前还是主要收入,城商行普遍占比在80%以上,其中吴江银行和无锡银行更是超90%,可见传统的存贷业务在城商行的重要性。国有大行普遍在70%左右。积极转型的股份制银行处于相对较低水平,其中民生银行只占到59.98%。

2. 中间业务:工行、建行、农行负增长

作为各银行面对监管不断加强、竞争环境越来越严峻的条件下。中间业务成为各行积极发展的项目之一。国有行中工行、建行、农行出现不同程度的负增长。其中农业银行更是出现19.83%的负增长。

结合农行利息收入占比,去年营收绝大部分还是依靠传统的存贷业务。如果不积极转型,面对复杂的环境。农行是否还能展现国有银行“国之骄子”的一面,这值得思考。

中间业务营收占比在20%—30%的有7家,分别是交通、招商、民生、中信、光大、平安、宁波银行。

股份制银行营收占比普遍处于20%以上的较高水平,这离不开其积极转型的业务模式。城商行中间业务普遍占比较低,城商行的营业模式还是基于传统的存贷业务。

3. 零售业务:银行卡业务同比增速25%以上有7家

伴随监管严格,经营环境竞争激烈,调整业务结构,加大零售板块掘金力度,成为上市银行转型发展的共识,借记卡和贷记卡成为各大银行普遍加速发展的对象。

截至2017年银行卡业务收入300亿以上的有工商银行、建设银行、中信银行。

增速在25%以上有交通银行、招商银行、民生银行、中信银行、光大银行(601818,股吧)、平安银行、无锡银行7家。其中中信银行以57.59%的增速位居首位,平安银行49.27%紧随其后。仅宁波银行一家出现负增长。

4. 投资收益情况:农行同比增长超4成,仅光大亏损

从投资收益来看,中国银行121.6亿元的收入位列名单榜首,“宇宙行”工行位居其后。

投资收益作为银行非典型业务,农行自2016年亏损超20亿元,去年实现正收益增长超4成,增长率位于各行之首。城商行中的宁波银行以超2.5成的增长率位居其次。

从投资收益营收占比情况来看,仅光大银行一家出现负值。其中城商行中江阴银行和宁波银行占比超13%,位列前两位。

5. 汇兑收益:农行超100倍增长

汇兑收益中建行和农行均超100亿,农行相比去年更是超100倍的增长率,位居榜首。

汇兑收入营收占比情况城商行超20%的占比位列各行首位,南京银行超7%位居其二。

6. 加大表内贷款的投放:表内贷款增速明显高于资产规模增速

2017年,各行存款增速均有下降,存款增速在10%以上的只有南京银行、宁波银行、常熟银行、无锡银行四家。中信银行和民生银行均出现负值,规模扩张的基础条件明显变弱,使得两家银行在今年处于缩表状态。

多数银行在2017年加大了表内贷款资产的投放,这是监管迫使商业银行调整资产配置的结果,多数银行贷款的增速高于资产规模增速。

但也有例外,如宁波银行、无锡银行、张家港银行、吴江银行的资产规模增速仍高于贷款类资产增速,表明其非信贷类资产上的配置仍然较强。不过,相信表内贷款资产后续会在监管的压力一下进一步得到释放,预计上述例外银行后续也会加大资产结构的调整。

7. 毛利率、净利率

A股上市银行毛利率超40%的有11家,国有大行均在40%以上。净利率在30%以上的银行有13家,其中工行和建行更是接近40%,位于前两位。

8. 质量指标:不良贷款率在1%以下的银行仅有2家

江阴银行的不良率水平在2%以上,而不良率在1%以下的银行仅有宁波银行和南京银行2家。

在公布财报的银行中,所有银行拨备覆盖率均在150%的监管线以上,其中平安银行151.08%的拨备覆盖率最低。南京银行462.55%的水平最高。

9. 资金来源能力

这里不以存款的规模和增速进行排名,是考虑对资产有多少资金是来源于存款进行排名,即存款占资产的比重,由于存款具有资金成本较低、来源稳定等特点,因此资金来源中存款占比越高,表明其资金获取能力越强,需要承担的风险越小。

比较明显的是吴江银行、无锡银行、农业银行、建设银行、工商银行中传统存款的支撑能力较强。国有大行中除交行58.97%的存款占比较低,其他均在70%以上,其获取低成本资金的能力高于其他银行。

10. 资本充足率

A股上市银行已经公布2017年年报的银行中资本充足率均符合监管要求,排名较高的为建设银行(15.50%)、中国银行(14.19%)、交通银行(14%)。而核心资本充足率接近8%的有3家,分别是民生银行(8.63%)、中信银行(8.49%)、平安银行(8.28%)。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)