【兴业定量任瞳团队】基金经理揭秘系列之二十一:宝盈基金李进

来源:XYQUANT 兴业定量任瞳团队

基金经理

李进,硕士,2013年加入宝盈基金,任基金经理2年,在任基金数量2只,管理规模13亿。所管理的宝盈鸿利收益任期回报同类排名为前6%,风格偏中小盘成长,深耕机械和电子行业,行业择时与选股能力突出。

管理产品

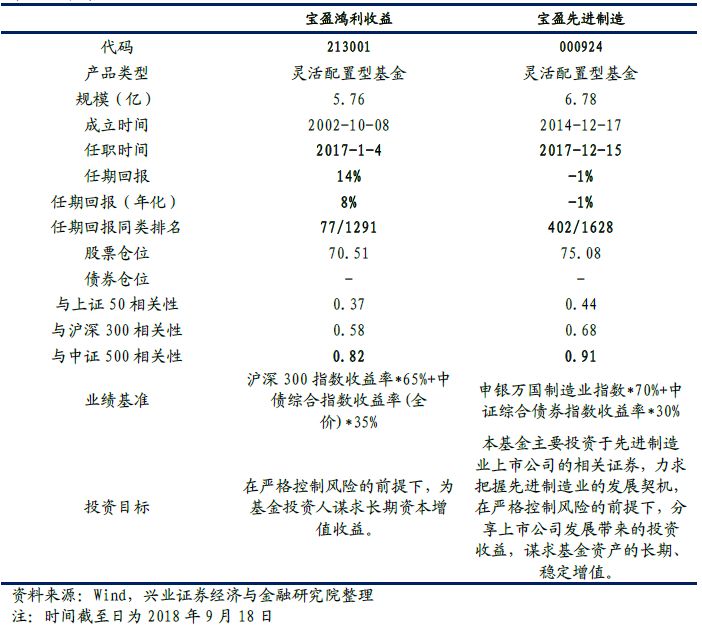

李进目前管理2只产品,分别为宝盈鸿利收益和宝盈先进制造。

宝盈鸿利收益成立日期为2002-10-08,李进的管理时间为2017-01-04至今,任期回报14%,同类排名77/1291。宝盈先进制造成立日期为2014-12-17,李进的管理时间为2017-12-15至今,任期回报-1%,同类排名402/1628。

表1、管理基金概况

代表产品:宝盈鸿利收益

基本情况

18年产品规模增至6亿,机构投资者占比增至四成,高仓位操作。

持股集中度高,18年中报披露的持股数量仅22只,前十大重仓股仓位占比超过7成。

高换手,经测算,2017年换手率5.88,明显高于行业中位数2.15。

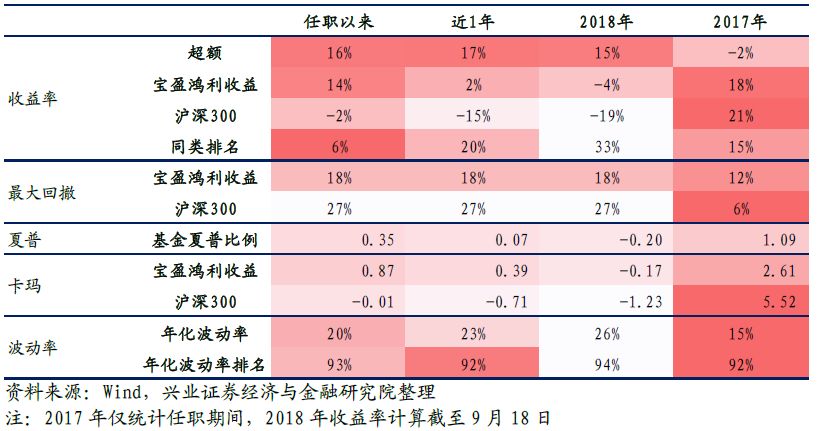

产品业绩

任职以来收益表现优秀,超额收益率16%,同类排名为前6%,2017年和2018年表现均突出。

任职以来收益表现优秀,超额收益率16%,同类排名为前6%:基金自2017年由李进管理至今,基金的收益率为14%,收益率在同类排名为前6%,基金超额收益率为16%。从单年份来看,2017年和2018年表现均突出。

市场极端情况下,收益波动比大盘略低:从单年度最大回撤来看,基金的回撤略高于大盘,但总体类似。年化波动率历年为20%左右,略高于市场同类。另外,通过分析股市普跌、美股暴跌、快速普涨、价值上涨、创业板大跌、A股熔断、股灾后反弹、股灾2.0基金与沪深300的阶段收益率及回撤情况,基金的收益波动比大盘小。

图1、宝盈鸿利收益累计收益率

图2、宝盈鸿利收益超额收益率

表2、宝盈鸿利收益历年收益

表3、市场极端情景下产品表现

择时选股能力

择时能力显著:目前评价基于市场收益的择时能力的模型主要有T-M模型、H-M模型等。综合考虑T-M和H-M模型,采用年度净值数据进行分析,市场基准采用沪深300指数的收益率。模型结果显示,2018年及任职以来择时能力显著。

表4、宝盈鸿利收益择时选股能力分析

风格偏好

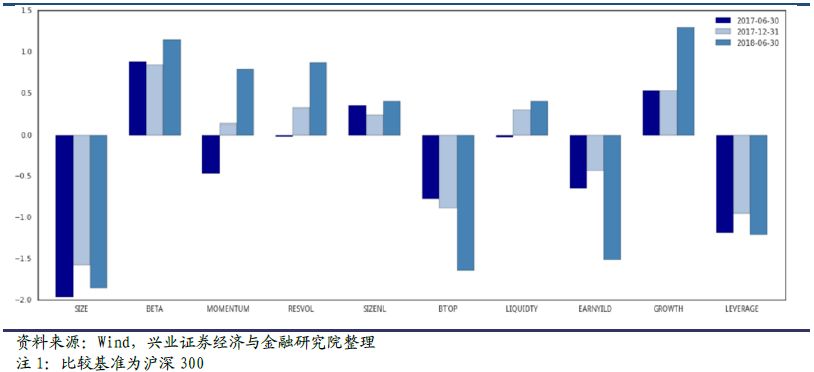

风格稳定且偏好中小盘,超配高贝塔、高估值、低杠杆、高换手、高成长性风格因子。

对基金实际持仓的前十大重仓股类型及中报年报所披露的所有持股类型进行分类汇总 ,可以发现,基金配置总体偏中小盘。

根据Barra的十大风格因子对组合进行分析,通过组合在各大风格上的相对基准的暴露来考察基金的风格偏向,可以发现,相对沪深300,基金在大盘(BETA)非线性市值(SIZENL)、波动率(RESVOL)、流动性(LIQUIDTY)和成长性(GROWTH)的相对暴露度较大且持续性久,对价值因子(BTOP)、盈利性因子(EARNYILD)和杠杆率(LEVERAGE)的暴露显著为负,即偏好高估值、低杠杆率的股票。

图3:宝盈鸿利收益风格因子相对暴露值

图4、宝盈鸿利收益所有持股市值结构

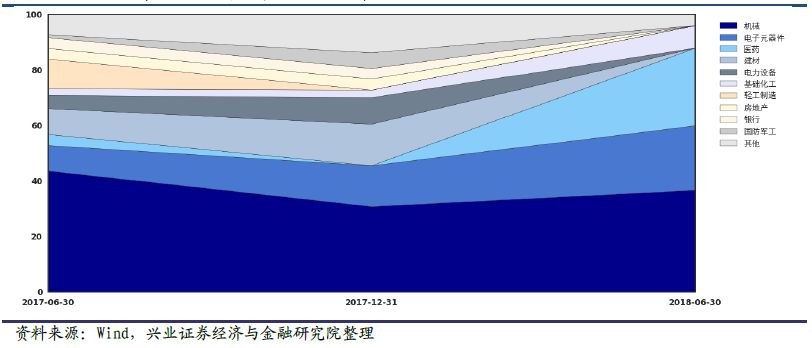

行业偏好

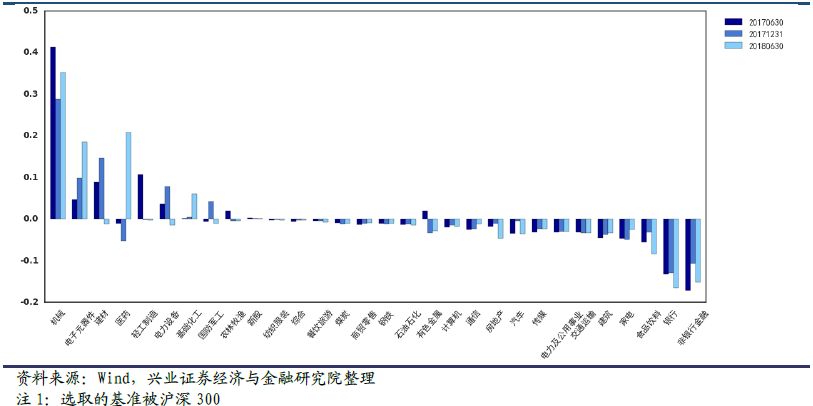

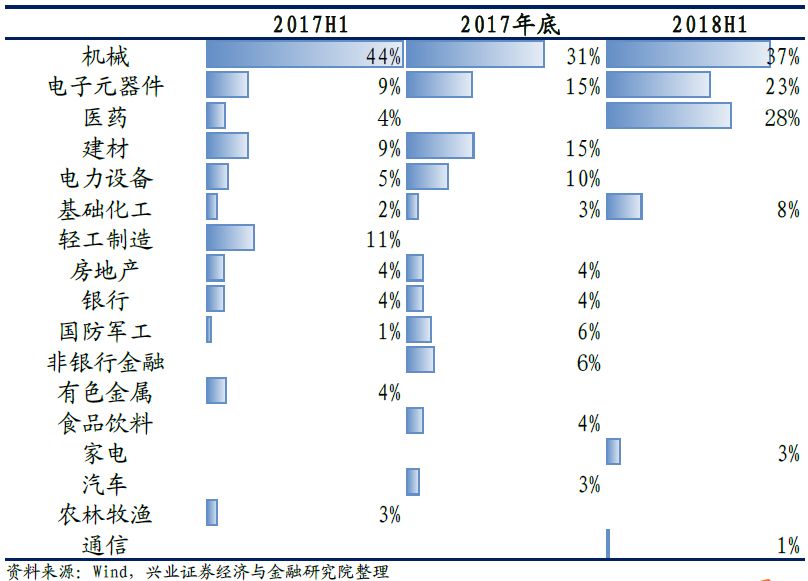

行业配置重点突出,持续超配机械和电子,低配金融、食品饮料。18年显著增配医药。

对基金实际持仓的前十大重仓股类型及中报年报所披露的所有持股类型的行业进行分类汇总,可以发现,基金行业配置重点突出,机械股占四成仓位,其次对电子的偏好也十分稳定,阶段性偏好建材、电力、轻工和医药等。相对沪深300,基金持续超配机械和电子,18年还超配了医药和化工,低配金融、食品饮料等。

图5、宝盈鸿利收益行业实际配置情况

图6、宝盈鸿利收益行业超配

表5、宝盈鸿利收益所有持股行业配置

风格归因

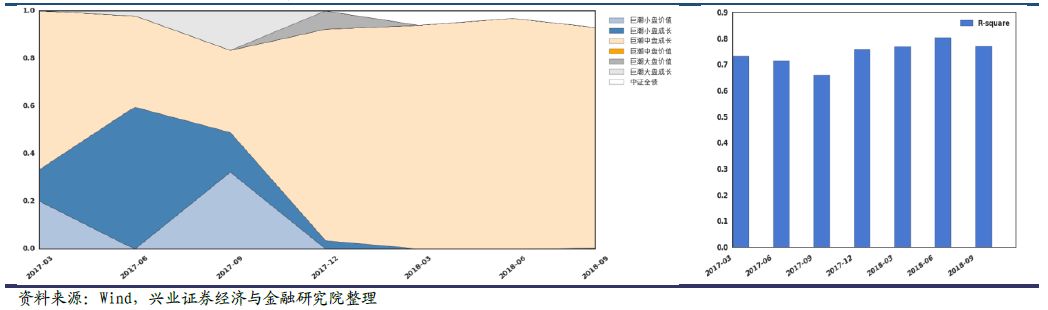

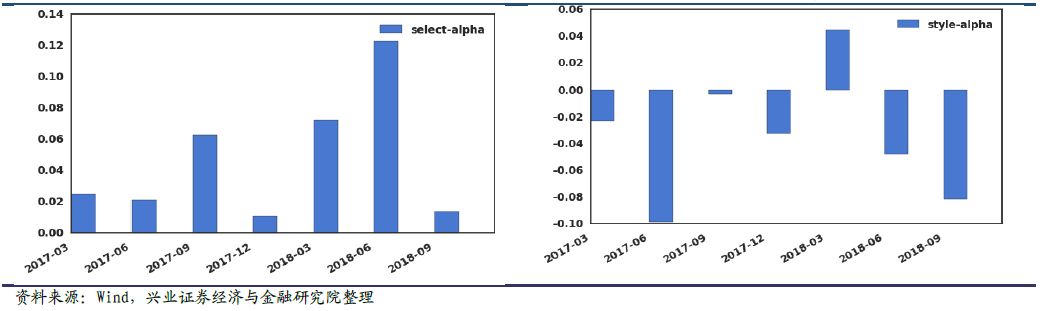

基金显著偏好中小盘成长股,收益主要来源于风格内选股。

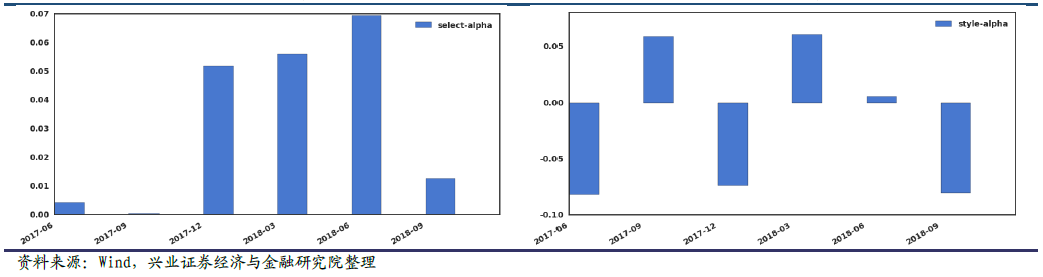

依据资产风格进行多元线性回归方法,以最小化残差平方和为目标,得到基金在各资产风格上的近似比例。文中选择巨潮大盘成长指数、巨潮大盘价值指数、巨潮中盘成长指数、巨潮中盘价值指数、巨潮小盘成长指数、巨潮小盘价值指数6个A股风格基准指数作为规模风格分析的基准,进行基金的风格分析,分析时间频率为季度。

在得到基金于各资产风格的近似比例后,根据此比例来分解基金超额收益率,选择市场基准指数为沪深300,将基金的超额收益率分解为风格Alpha和选股Alpha,来分析基金经理的基金风格择时能力和选股能力。

模型结果显示,该产品的风格主要集中于中小盘成长股,风格稳定性强。基金的收益主要来源于选股能力。

图7、宝盈鸿利收益风格净值归因

图8、宝盈鸿利收益收益分解:风格选股(左)和风格择时(右)

行业归因

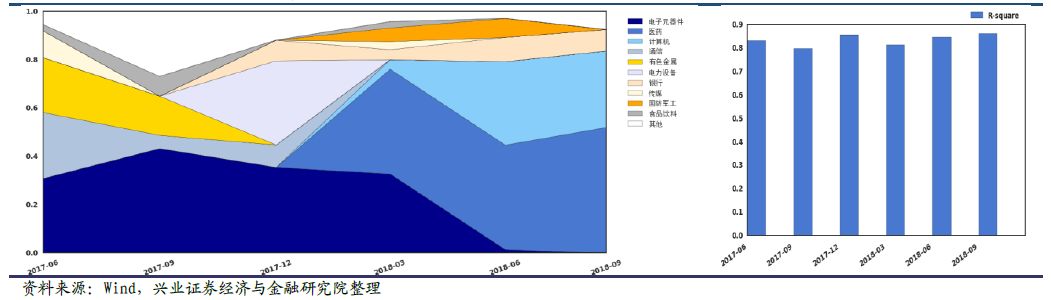

依据资产风格进行多元线性回归方法,以最小化残差平方和为目标,得到基金在各资产风格上的近似比例。文中选择中信行业指数作为行业风格分析的基准,进行基金的风格分析,分析时间频率为季度。

模型结果显示,该产品行业阶段性重点突出,对电子、电力、医药和计算机阶段性重仓,行业选股能力强。

图9、宝盈鸿利收益行业净值归因

图10、宝盈鸿利收益收益分解:行业选股(左)和行业择时(右)

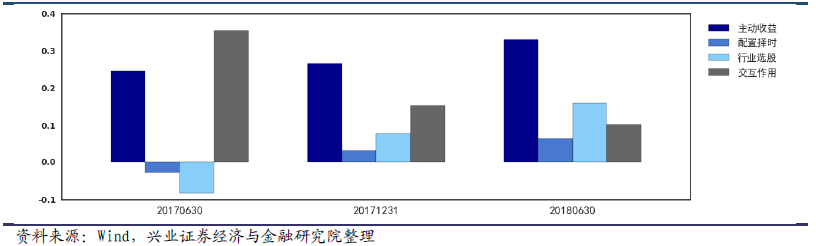

Brinson业绩归因

本文采用单期Brinson业绩归因,根据基金中报和年报披露的全部持仓的行业配置比例,对比同期基准指数的行业配置,分析基金持股的行业选股及择时能力,但由于无法获知基金在期间的实际调仓,所以Brinson业绩归因结果仅供参考。

通过分析可以发现,基金的主动收益主要来自行业选股,分行业来看,超额收益主要来自对医药、建材、电力的配置择时,对医药、金融、通信、电子、电力、机械、房地产和有色的行业选股。

图11、宝盈鸿利收益收益分解

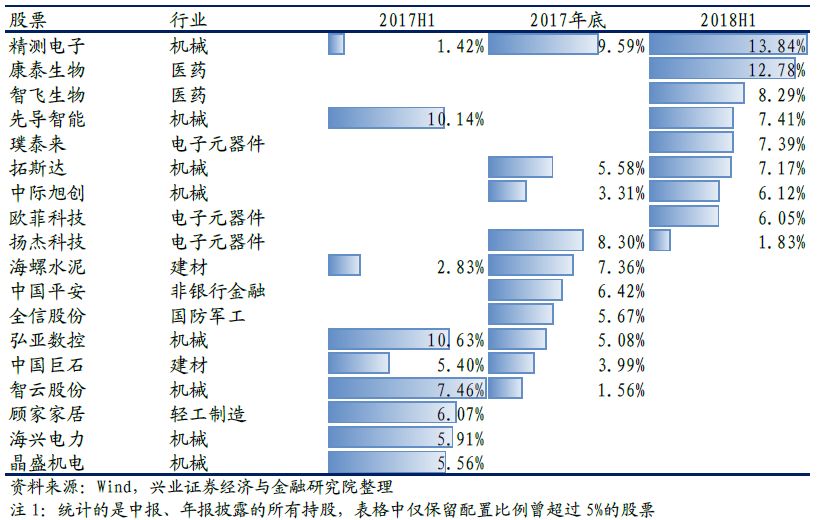

个股配置及收益

基金重仓股在18年有明显的切换,18年重仓精测电子、康泰生物、智飞生物、先导智能、璞泰来、拓斯达、中际旭创、欧菲科技。重仓股精测电子、弘亚数控和先导智能持有期最长且仓位重,持有期相对行业超额收益均超50%。

从历史持仓来看,根据中报、年报披露的所有持股分析,基金重仓股在18年有明显的切换,在此之前主要重仓扬杰科技、海螺水泥、中国平安、全信股份、弘亚数控、中国巨石、智云股份、顾家家居、海兴电力、晶盛机电,18年重仓精测电子、康泰生物、智飞生物、先导智能、璞泰来、拓斯达、中际旭创、欧菲科技。

从历史持仓来看,前十大重仓股的披露频率为季度,自2013年起出现在前十大重仓股频率最高的股票分别精测电子、弘亚数控和先导智能,经测算,三者相对行业的超额收益均超过50%。

表6、宝盈鸿利收益重仓股

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。证券研究报告:《基金经理揭秘系列之二十一:宝盈基金李进》

对外发布时间:2018年9月20日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

任瞳 SAC执业证书编号:S0190511080001研究助理:姚紫薇

延伸阅读

- 基金经理揭秘系列之一:国海富兰克林赵晓东

- 基金经理揭秘系列之二:诺德基金郝旭东

- 基金经理揭秘系列之三:交银施罗德基金何帅

- 基金经理揭秘系列之四:广发基金傅友兴

- 基金经理揭秘系列之五:汇添富基金雷鸣

- 基金经理揭秘系列之六:中欧基金周应波

- 基金经理揭秘系列之七:汇添富基金胡昕炜

- 基金经理揭秘系列之八:嘉实基金齐海滔

- 基金经理揭秘系列之九:工银瑞信游凛峰

- 基金经理揭秘系列之十:工银瑞信王筱苓

- 基金经理揭秘系列之十一:建信基金叶乐天

- 基金经理揭秘之十二:工银瑞信袁芳

- 基金经理揭秘系列之十三:嘉实基金季文华

- 基金经理揭秘系列之十四:嘉实基金张丹华

- 基金经理揭秘系列之十五:富国基金厉叶淼

- 基金经理揭秘系列之十六:信达澳银基金冯明远

- 基金经理揭秘系列之十七:大成基金刘旭

- 基金经理揭秘系列之十八:长城基金杨建华

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)