【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

李驰-同威投资 同威投资

在过去十年,互联网与科技公司是最大赢家,在资本市场也获得了巨大认可。展望未来十年,最大的机会在哪里?

我们认为,新经济的发展正进入深水区,流量瓶颈、竞争冲击和估值体系变化都会对未来新经济的投资回报造成较大风险和压力;反而,一些传统行业由于高天花板、确定的成长性将会成为市场的宠儿。

中国平安作为一个大行业、好赛道里最优秀的公司,有望会成为下一个十年的标杆性长牛公司!

1

过去的十年--互联网与科技公司的时代;但大的风向切换已成趋势

在过去十年,伴随着移动终端和互联网的爆发式普及,互联网和科技类公司成为资本市场表现最佳的一类公司。今天,市值最大的中国公司是阿里和腾讯,市值最大的美国公司是苹果和亚马逊。

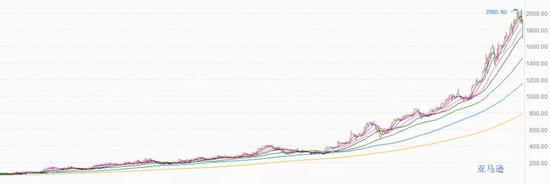

从涨幅来看,腾讯和亚马逊分别是过去十年涨幅最大的中国公司和美国公司(最新市值500亿美元以上)

腾讯控股:(截止3季度末)

市值3 万亿港币,十年涨幅33倍(从08年底9.7到最新324)

亚马逊:(截止3季度末)

亚马逊:(截止3季度末)市值9600亿美元,十年涨幅39倍(从08年底51.28到最新2050)

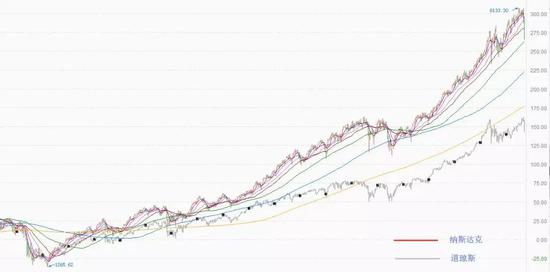

从美国代表性指数表现来看:

从美国代表性指数表现来看:过去十年代表新经济-纳斯达克指数涨幅达到代表传统经济-道琼斯指数的2倍

互联网公司还能继续引领下一个十年吗?--新经济或许将要变为传统经济

互联网公司还能继续引领下一个十年吗?--新经济或许将要变为传统经济互联网公司未来将要面对的挑战:科技公司与互联网发展共起落

(1)流量瓶颈:随着移动终端和互联网普及的基本完成,流量快速增长的时代成为了过去式;

(2)竞争冲击:新进入者如拼多多、抖音正迅猛发展,未来的互联网流量竞争将更加激烈;

(3)估值瓶颈:新经济公司被市场给予了高期望高估值;但未来流量增长放缓,竞争趋于激烈,互联网公司或将逐步进入按盈利给估值(传统经济的估值模式)的阶段,这意味着估值将趋于回落;

尽管互联网巨头们如今登峰造极、风光无限,却也难掩各种隐忧;十年一轮回,我们认为现在已处在新的转折点上,是时候思索寻找下一个十年的十倍长牛股了。

2

国内经济增速换挡,未来的好赛道在哪里?

2018年,中国经济增长再次面临重重挑战:出口受压制,投资增速下行,消费受房价挤压。在重要的转折阶段之后,未来十年,资本市场最大的机会在哪里?

我们认为一定是在保险行业。随着经济由增量市场步入存量市场,保险业是未来少有的仍然能够保持较快增速的行业之一。一般性的物质需求已经趋于饱和,人们目前迫切需要提升的,是如何能够保障自己生活的稳定性。随着居民收入的持续提升,和老龄化大潮的到来,人们的保障型需求将会快速提升,保险行业也将迎来一个长周期的高景气度。

量化的角度,保险行业未来十年可以看到的特征是:高行业天花板(保费渗透率仍有翻倍空间)、快行业增速(10-15%)、低政策风险(政策鼓励支持)、高利润弹性(投资收益波动)、低市场估值(行业平均内含价值/市值在1倍以下);

这些优异特征,支撑我们判断保险行业里的龙头将会是下一个十年的代表性长牛公司!

3

保险业的成长性与确定性

从保险深度看市场空间:

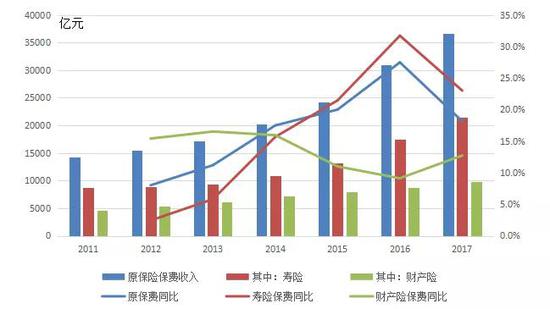

2016年全球平均保险深度(保费收入/GDP)为6.3%,欧盟及日本等一些发达国家和地区的保险深度基本保持在8%以上。我国2017年原保费收入36581亿元,对应保险深度为4.42%,仅为发达经济体的一半水平。

2011-2017年,我国保险深度从2.96%攀升至4.42%,年均增长24bp。预计未来行业整体保持10%-15%的增长速度,保险深度年提升20bp左右,十年后将达到发达经济体的中下渗透率水平,届时中国也已是中等发达国家。

数据来源:国家银保监会

数据来源:国家银保监会从老龄化看未来的保险行业机会:

当前40-59岁高峰人口即将步入退休阶段,这个群体的人口比例(30.79%)大大超过5-24岁年龄段(22.88%);考虑年轻人口未来的死亡率问题,两个阶段的可比人口数量差异更加悬殊。

在当前养老金和医保金已经吃紧、社会社保负担已经非常沉重的情形下,未来完全靠政府养老已不现实。

普通人加大养老保险、健康保险的配置是给自己养老的最佳选择;预计未来将会出现越来越多退休后生活质量大幅下降、甚至老无所依的社会事件,将会给退休前群体敲响警钟。

数据来源:国家统计局

数据来源:国家统计局总结保险行业未来显著受益于:

(1)居民收入持续增长带来的资产配置需求和保障需求;

(2)资管打破刚兑带来的社会资金配置需求;

(3)房地产进入下行周期,买房养老不如买保险养老;

(4)观念的变化:保险将从主动销售向被动销售转变,从可选品向必需品转变;

保险公司的业绩弹性高,保险公司的利润受到投资收益的直接影响;在资本市场的繁荣阶段,保险公司的利润将会获得巨大的向上弹性,从而将实现业绩+估值的戴维斯双击。

4

谁是中国保险业未来的明星--中国平安

中国平安,毫无疑问是中国寿险行业的最优等生,保费增速最快。

新单销售即将超过传统老大中国人寿,新业务价值已经大幅超过国寿。

新单销售即将超过传统老大中国人寿,新业务价值已经大幅超过国寿。 中国平安的主要竞争优势在于:

中国平安的主要竞争优势在于:(1)较好的股权结构和公司治理机制:公众公司,无实际控制人;以马明哲为代表的职业经理人团队,高管多有持股;

(2)优秀的高管团队与管理构架:中国平安一直注重公司文化、人才培养、激励与晋升机制等问题,一直与国际大咨询公司保持紧密合作;公司整体管理与运营框架健康积极,有利于长远发展。

(3)经营效率优势:公司保险业务各项经营数据表现总体显著优于同行。

(4)用户规模与质量优势:公司拥有极为广泛的用户与客户基础,具备持续将用户转化为客户,以及持续提升客均价值的良好前景。2018H1个人客户数高达1.79亿,同比增长25.2%。

(5)集团协同优势:银行、保险、互联网共享品牌与用户资源,有利于中国平安打造真正的一站式金融服务平台。

尽管具备强劲的成长动能、非常高之行业天花板,中国平安仍然并未被给予合理估值:2018年市盈率仅约11倍,PEV(市值/内含价值)约1.2倍;

作为一家市值过万亿、利润将过千亿的上市公司,预计中国平安仍能够在未来十年保持15%以上的利润、内含价值复合增速;

在平安持续验证其成长性、市场可选优质成长标的越来越稀缺的未来,必然将迎来业绩+估值的双击。

在A股超大市值公司里,中国平安是逻辑最优、性价比最高之优质标的;在A股投资逻辑同国际接轨、龙头更加享有估值溢价的未来,我们认为中国平安将成为价值投资的标杆公司,演绎十年长牛行情!

风险提示:长期国债收益率大幅下行;经济系统性风险

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)