MBO九种模式之江苏吴中:贷款曲线获股本权益 | |

|---|---|

| http://finance.sina.com.cn 2004年09月22日 16:55 《新财富》 | |

|

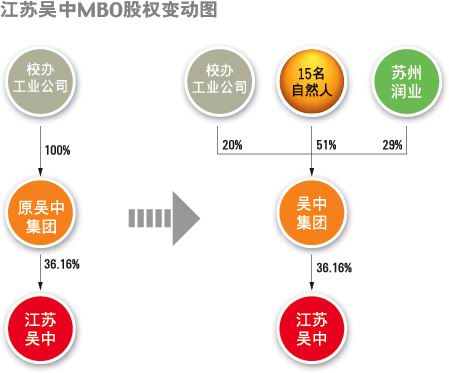

2003年12月18日,“江苏吴中(资讯 行情 论坛)”(600200)发布公告:江苏吴中集团公司的改制重组协议书已签署,15名自然人将取得改制后的集团公司51%的股权,其中11人是上市公司的高管人员。“江苏吴中”通过对大股东MBO,实现对上市公司的间接控制权,但该案例最引人入胜的是其具有创意的融资方式。

《收购报告书》显示,陈雁男等15位自然人本次收购的资金主要为现金、银行抵押贷款和银行担保贷款。15人中,个人出资额和借款金额最多的都是赵唯一,出资658.03万元,购得8%股权,自筹现金130.03万元,另外528万元为借款(其中银行担保借款298万元,银行抵押借款230万元)。“江苏吴中”董秘办一位负责人表示,15位自然人向银行借款多数是用房产作为抵押,并未用未来可持有的吴中集团股权作股权质押。 在现行金融市场和监管体系下,管理层收购的“融资”难题是制约管理层收购顺利进行的一个重要障碍。管理层如果实施民间融资不但利息较高而且面临着“非法集资”的风险,若向银行等金融机构申请信贷又囿于《贷款通则》“借款人不得用贷款从事股本权益性投资,国家另有规定的除外”的铁律,更遑论发行债券等金融创新手段了。 而在“江苏吴中”的管理层收购案例中,我们却发现:管理层在相关金融机构的帮助下,借国有企业改制之机,借助专业机构对《贷款通则》相关条款的深刻理解,采取管理层(自然人)贷款以资产买卖的方式受让改制前“吴中集团公司”扣除职工安置费后51%净资产所对应的“资产权益”,并将该等受让资产作为出资,与其他投资者一道设立新的“吴中集团有限公司”,持有新公司51%出资。 “资产权益”与“股本权益”显然是存在区别的,先“买”(资产)后“投资”分解了直接以信贷资金投资于“股本权益”,规避了贷款从事“股本权益性”投资的限制。 对法律、法规及规范性文件相关规定存在两种或以上的解释、并且该等解释均不违背现行强制性规定时,在有权机构尚未作出明确解释前,从“鼓励交易”的市场经济原则出发,我们认为可以适用有利于交易双方、有利于交易的解释。

[上一页] [1] [2] [3] [4] [5] [6] [7] [8] [9] [下一页]

|

|

|

| 新浪首页 > 财经纵横 > 经营管理 > MBO与国企改革 > 正文 |

|