|

迂回收购 间接掌控

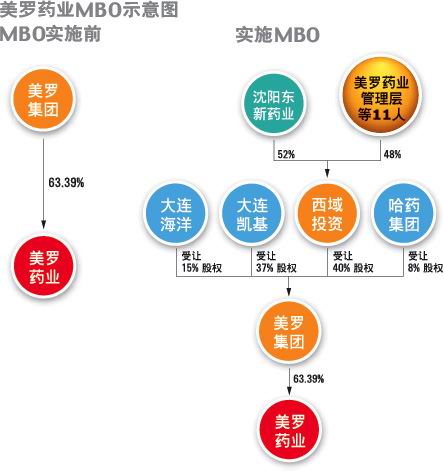

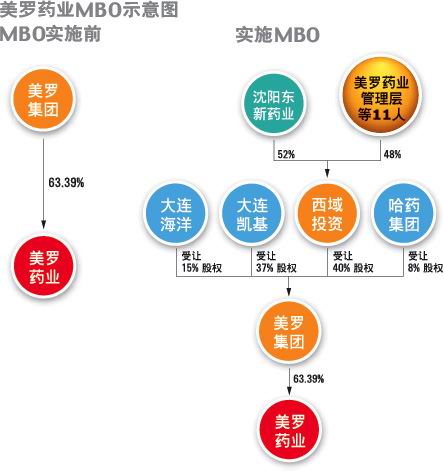

7月10日,“美罗药业(资讯 行情 论坛)”(600297)发布公告称,国资委和商务部已批准,公司控股股东大连美罗集团有限公司将100%的国有股股权转让给四个受让方:40%转让给西域投资(香港)有限公司,37%转让给大连凯基投资公司,15%转让给大连海洋药业有限公司,8%转让给哈药集团(资讯 行情 论坛)。此次股权转让总金额为5767.25万元。

在新的《公司章程》中,美罗集团不设股东大会,董事会是最高权力机构,决定公司的一切重大事宜。而新公司的董事长正是原美罗集团董事长、“美罗药业”董事长兼总经理张成海;在新公司10个股东中,有4人来自美罗集团。据了解,受让方之一大连凯基投资公司12位股东中有11位自然人股东来自“美罗药业”的高层人士,他们在上市公司10人的董事会中占有9席。“西域投资”的主业是金融,包括为购并提供财务咨询和融资服务,该公司有可能在MBO中扮演着融资者的角色,由其担当大股东角色既可以避免MBO直接走向透明,又可加大控制其融资风险的能力;“大连海洋药业”不仅其注册时间、地点均与“大连凯基”有着惊人的相似,而且两者持有美罗集团的股权之和超过了“西域投资”,可轻易实现联合控股的目的。

“美罗药业”MBO的主要操作特点有二:

引入战略投资者,实施混合型MBO。通常的MBO案例是管理层通过收购形成对公司的绝对控制,但是这对收购资金规模的要求比较高,在一些资产规模巨大的公司中操作性不强。而混合型MBO通过引入战略投资方,从股权结构多元化来模糊MBO、外资并购还是民营收购的概念,但实际上收购团队以管理层为核心,并通过制度安排使管理层拥有着对被收购目标的控制。譬如,新美罗集团的公司章程规定,不设股东大会,董事会是最高权力机构,决定公司的一切重大事宜,而美罗集团董事会10席中“美罗药业”管理层占有4席,“西域投资”3席,“大连海洋药业”2席,“哈药集团”1席,而且董事长正是“美罗药业”董事长,美罗集团的决策权仍集中在“美罗药业”管理层手中,可见“美罗药业”管理层引入战略投资者实施MBO的意图就甚为明显。

从集团入手,降低收购成本。按照国资管理规定,上市公司国有股转让在不低于净资产的基础上根据盈利能力和市场表现合理定价。而实践中能获国资委审批通过的上市公司国有股转让都在净资产值基础上存在不同程度的溢价,平均溢价幅度超过了30%,如收购方直接收购“美罗药业”上市公司股权,其代价至少要超过4亿元,而四家受让方仅以5767.25万元的代价收购美罗集团股权,同时也获得“美罗药业”7290万股国有法人股的控制权。

[上一页] [1] [2] [3] [4] [5] [6] [7] [8] [9] [下一页]

|