【首届港股金狮奖评选投票ing 1000家上市公司激烈角逐】雷军、马明哲、王兴等知名企业家激烈角逐,谁将脱颖而出?小米、美团、中国银行、银河娱乐、比亚迪等明星企业争相斗艳,孰将傲视群芳?年度最佳港股企业等你来选!【点击投票】

摘要:地产行业真的进入了严冬?房企真的迎来了“剩者为王”的局面?新浪财经梳理上市房企主要的经营数据,带你窥探龙头房企“过冬”的差异与应对,从融资、拿地、销售、土储、偿债、利润……入手探寻行业之变。

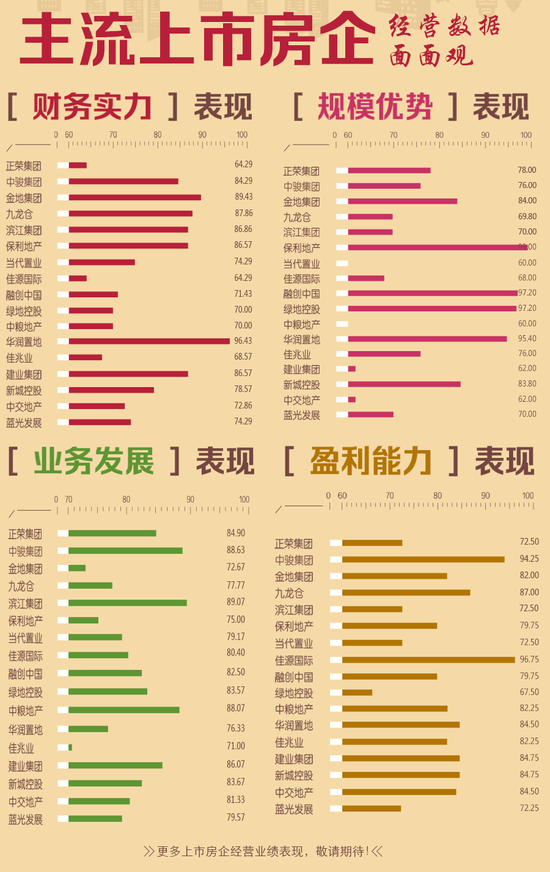

本期新浪财经梳理中粮地产今年以来经营业绩表现,并与去年同期数据、主流50家上市房企经营数据均值进行比较,同时新浪财经根据房地产企业开发业务的整体商业模式和运作流程,参考主流评级体系,归类经营指标并赋予相应权重,从四个方面来找寻中粮地产今年以来的“改变”与“侧重”。

评分方面,中粮地产业务发展、盈利能力方面评分较好,规模优势、财务实力方面表现一般。

业务发展方面,中粮地产2018年上半年拿地金额为33.7亿元,大幅低于主流房企数据均值。2018年上半年中粮地产拿地面积为122.42万㎡,拿地力度明显放缓,而2017年全年拿地为349.58㎡。中粮地产半年销售金额为203.2亿元,销售面积为69万㎡,上半年销售面积同比上涨82.44%,2017年全年中粮地产销售面积为132.2万㎡。公司存货周转率较慢,但销售价格与拿地价格之比大幅高于主流房企均值。

收入储备倍数是评估一家房企未来业绩保障实力的系数。中粮地产收入储备倍数为39.94(参照的是2018年半年收入),高于主流房企数据均值,而该数值2017年为19.5(参照的是2017年全年收入)。

财务方面,中粮地产今年中期平均融资成本较2017年有所下降,为5.5%,低于主流上市房企平均融资成本均值6.07%。2017年数据显示,中粮地产平均融资成本为6.20%。净负债率为183%,较2017年明显升高,且显著高于行业均值125%。

目前中粮地产货币资金+受限制使用资金共有99亿元,短期债务为127亿元,长期债务为198亿元。短期偿债压力指数是评估一家房企一年内的债务压力情况,中粮地产短期偿债压力指数为1.27,偿债压力凸显,也明显高于主流房企数据均值。

规模与盈利方面,中粮地产规模优势明显,但盈利能力得分也不差。2018年上半年中粮地产土地储备货值为1759亿元,大幅低于行业均值为5908.74亿元,权益土储货值为1073亿元,权益比例为61%。中粮地产预收账款(合同负债)为235亿元,低于主流房企数据均值。

中粮地产的销售毛利率、销售净利率都高于主流房企平均水平,半年ROE为9.03%,也要领先于行业平均水平。

中粮地产业绩图谱如下:

说明:

(1) 指标统计所用数据均来自中国指数研究院、克而瑞、wind数据、公告、公开资料等。

(2) 相应指标测算评分为新浪财经选取一定周期内,对公开经营数据赋予相应

权重,并参考主流评级体系,进行分值计算。

(3) 上市房企数据均值为新浪财经依据相关评价体系,筛选50家主流上市房企的一定周期内数据,进行算术平均。

(4) 上市房企经营数据统计为2018年半年数值,部分指标为测算数据,新浪财经依据公开数据、相应会计准则进行公式计算。

新浪财经【房企图鉴】栏目:

责任编辑:李勇飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)