【首届港股金狮奖评选投票ing 1000家上市公司激烈角逐】雷军、马明哲、王兴等知名企业家激烈角逐,谁将脱颖而出?小米、美团、中国银行、银河娱乐、比亚迪等明星企业争相斗艳,孰将傲视群芳?年度最佳港股企业等你来选!【点击投票】

摘要:地产行业真的进入了严冬?房企真的迎来了“剩者为王”的局面?新浪财经梳理上市房企主要的经营数据,带你窥探龙头房企“过冬”的差异与应对,从融资、拿地、销售、土储、偿债、利润……入手探寻行业之变。

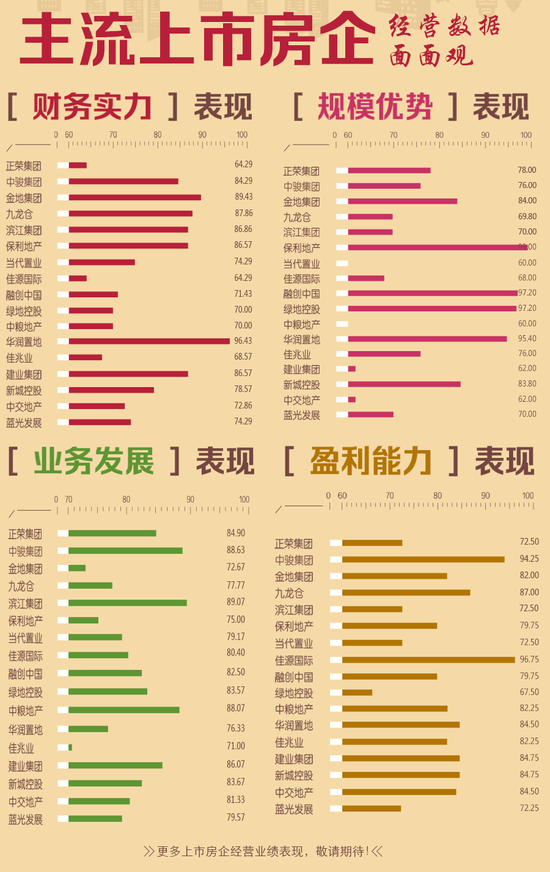

本期新浪财经梳理九龙仓今年以来经营业绩表现,并与去年同期数据、主流50家上市房企经营数据均值进行比较,同时新浪财经根据房地产企业开发业务的整体商业模式和运作流程,参考主流评级体系,归类经营指标并赋予相应权重,从四个方面来找寻九龙仓今年以来的“改变”与“侧重”。

评分方面,九龙仓盈利能力、财务实力评分较高,规模优势与业务发展评分一般。

基本业务方面,九龙仓2018年上半年拿地金额为124.8亿元,低于主流房企数据均值。2018年上半年九龙仓拿地面积为72.1万㎡,2017年全年拿地为70.13万㎡,可以看出九龙仓今年以来并没有放缓拿地步伐。九龙仓半年销售金额为95.2亿元,销售面积为42.3万㎡,上半年销售面积下跌,2017年上半年九龙仓销售面积为46万㎡。

收入储备倍数是评估一家房企未来业绩保障实力的系数。九龙仓收入储备倍数为15.66(参照的是2018年上半年收入),远低于主流房企数据均值,但较2017年数值呈现大幅增长态势,2017年该数值仅为2.39(参照的是2017年全年收入),这主要是由于九龙仓今年加大了拿地力度的缘故。

财务方面,九龙仓今年中期平均融资成本较低,为3.14%,远低于主流上市房企平均融资成本均值6.07%。2017年数据显示,九龙仓平均融资成本为3.04%。净负债率20%,远低于行业均值125%。

目前九龙仓货币资金+受限制使用资金共有132亿元,短期债务为166亿元,长期债务为213亿元。短期偿债压力指数是评估一家房企一年内的债务压力情况,九龙仓短期偿债压力指数为1.26,远大于主流房企数据均值。公司净资产收益率ROE仅为2.01%,表现一般。

九龙仓业绩图谱如下:

说明:

(1) 指标统计所用数据均来自中国指数研究院、克而瑞、wind数据、公告、公开资料等。

(2) 相应指标测算评分为新浪财经选取一定周期内,对公开经营数据赋予相应

权重,并参考主流评级体系,进行分值计算。

(3) 上市房企数据均值为新浪财经依据相关评价体系,筛选50家主流上市房企的一定周期内数据,进行算术平均。

(4) 上市房企经营数据统计为2018年半年数值,部分指标为测算数据,新浪财经依据公开数据、相应会计准则进行公式计算。

新浪财经【房企图鉴】栏目:

责任编辑:张恒星 SF142

热门推荐

特朗普:吞并加拿大,我是认真的 收起特朗普:吞并加拿大,我是认真的

- 2025年02月10日

- 08:28

- APP专享

- 广西台新闻910

7,557

7,557

男子强行变道失败骂人还做不雅动作 交警:被撞车全责 移交派出所

- 2025年02月10日

- 04:17

- APP专享

- 广西台新闻910

1,899

1,899

冠军!世界第一!时隔两年再度在狮城问鼎,孙颖莎多了一项“必杀技”

- 2025年02月09日

- 22:28

- APP专享

- 北京时间

1,549

1,549

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 14:39:39

美股三大指数集体高开,道指涨0.56%,纳指涨0.73%,标普500指数涨0.51%,大型科技股多数上涨,苹果、微软涨近1%。贵金属板块走高,美洲白银公司涨超3%,泛美白银涨超2%。 -

趋势领涨今天 11:49:16

融资买入创新高,说明大资金还在加速进场。中证金融公布最新两融数据显示,2月7日,市场融资买入额为2064.83亿元,这是继2月6日融资买入额1599.11亿元之后,连续两日创年内新高。杠杆资金重新活跃体现了市场做多情绪的高涨。9.24行情以来,融资买入峰值是10月8日的4063.8亿,而上一次融资买入额超过2000亿元还要追溯到去年12月10日,当天融资买入额为2301.28亿元。 -

数字江恩今天 09:44:03

30分钟图来看,3674-3494的关键蓝色轮峰线目前在3340位置,而今天高点已经到了3325,非常接近。明日只要不能加速拉升站上图上蓝色轮峰线,那就不能摆脱5分钟图上的顶背离结构,会有短线回踩。本周最主要就是等待短线回踩所带来的机会。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:43:44

5分钟图来看,今日的新高已经有了5分钟顶背离的雏形。考虑到上周大盘已经向上扩展确立,所以小小的5分钟顶背离只会带来震荡,而非下跌。图上的红色轮谷线有强力支撑,回踩机会远大于风险。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:43:29

板块来看,深度求索概念带动国产算力,云数据,云计算继续强势。此外,今日低位的地产建筑,医药医疗也稍有运作。 -

数字江恩今天 09:43:27

A股两市今日成交6770 + 10538 = 17308 亿人民币,比上周五略低,但依然是3418回踩以来的放量水平。大盘早盘轻微抬起,10点后则在不到20个点的范围内窄幅震荡直至收盘。个股方面,超过3/4的个股收红上涨。 -

数字江恩今天 09:43:14

等待回踩的机会 -

趋势领涨今天 09:13:03

今天午后又有一个新概念爆发,简单定义为豆包视频生成概念股,其中涉及到个股出现异动,其中两只直线涨停,星宸科技(sz301536)20CM涨停,同为股份(sz002835)10CM的涨停。法本信息(sz300925)逼近20CM的涨停。最终大涨17.1%。VideoWorld视频大模型区别于主流生成视频的大模型不同点在于,首次实现了无需依赖语言模型,仅仅通过视觉信息就可以认知世界,即浏览视频数据,就能让机器掌握推理、规划和决策等复杂能力。 -

北京红竹今天 08:49:46

3、有主线也有补涨这几天主线也有,补涨也有,题材也有扩散,该有的都有了。DS为主线,扩散AI应用、服务器、云计算、算力。这两天DS相关品种换手也在逐步放大,我一直也在强调这个方向,但不要有直线型思维,什么线都要调整的。直线型思维在股市中裤衩都穿不上。人形机器人(sz300024)后排品种补涨明显,这两天也要注意下随时要调整洗盘。方向性还是老三样,只是要强调下,不要用直线型思维理解,每天大涨感觉没什么,出现一根阴线就叽叽歪歪的,那肯定是直线型思维,这样的思维不适合炒股。 -

北京红竹今天 08:49:42

2、春季吃肉行情今天的成交额1.7万亿,已经连续三天保持1.5万亿以上了,只要有成交额,活跃度就不会差,差价自然就会有。交易上做个滑头,该干活干活就好。指数注意周三附近就好,目前酝酿突破3330点,也就是60日均线,我主观感受了下。我蒙个第六感,我感觉会假突破一下,然后出现一波回落,也就是日线级别回落一笔。日线一笔回落后,展开春节的吃肉行情。缠论上反弹的防守线3203点有点远,等五分钟级别三买出现后,防守线就会上移了。