牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

| 线索Clues | 理性投资 |

新浪财经 魏天谌 发自纽约

在全球经济放缓引发了市场持续隐忧的背景下,美国公布的最新一季度GDP与失业率经济数据依旧强劲。日前新浪财经对话了美国联合投资公司(Federated Investors, Inc.)(FII)亚太区首席投资官(CIO)黄郁葱,请他就美国经济形势发表见解。

黄郁葱拥有哈佛大学物理学博士学位。截至2019年一季度末,联合投资公司的资产管理规模(AUM)为4850亿美元。

以下是对话实录节选:

黄郁葱:为什么我不看好数据强劲的美国经济?

新浪财经:2019年美国一季度GDP为3.2%,超出预期,生产率增长率一季度为3.6%,大家都觉得经济会疲软,但是数据依旧强劲,您怎么看这个现象?

黄郁葱:美国有一句谚语叫做:“世界上有三种谎言:谎言,该死的谎言,和统计数字(Lies, damned lies, and statistics),”用来形容数据可能具有的广泛欺骗性。因此,看统计数据要用独特的眼光结合背后的机理去看,即使是看同样的数据,不同的人也会得出不同的看法。

我们将美国一季度的GDP数字拆解来看,就会发现驱动这个数字超预期的主要因素是存货和出口,而本季度的存货上涨一定会导致下个阶段的存货下跌,这个推动力不可持续,出口的推动也可能是暂时性的。

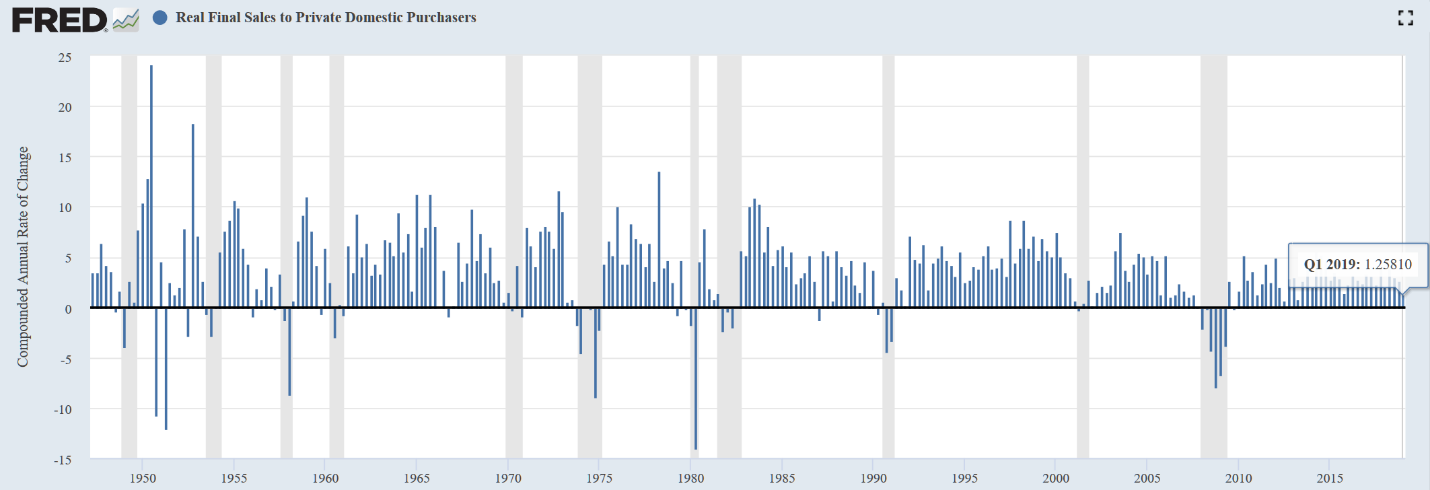

如果我们看国内最终私人销售额(Real final sales to private domestic purchasers),也就是排除了存货、贸易和波动性较大的政府开支后的国内生产总值,反映美国个人和企业真正消费和投资需求。这个数字环比年化增长只不到1.3%,和3.2%差了很远,是近6年来最弱的一个季度,说明美国国内私人部门需求在减弱,情况并不是像GDP数字看起来那么辉煌。

美国国内最终私人销售额年率,灰色部分代表美国国家经济研究局(NBER)定义的经济衰退期(来源:Fred、新浪财经整理)

美国国内最终私人销售额年率,灰色部分代表美国国家经济研究局(NBER)定义的经济衰退期(来源:Fred、新浪财经整理)新浪财经:为什么国内最终私人销售额这个数字这么重要?

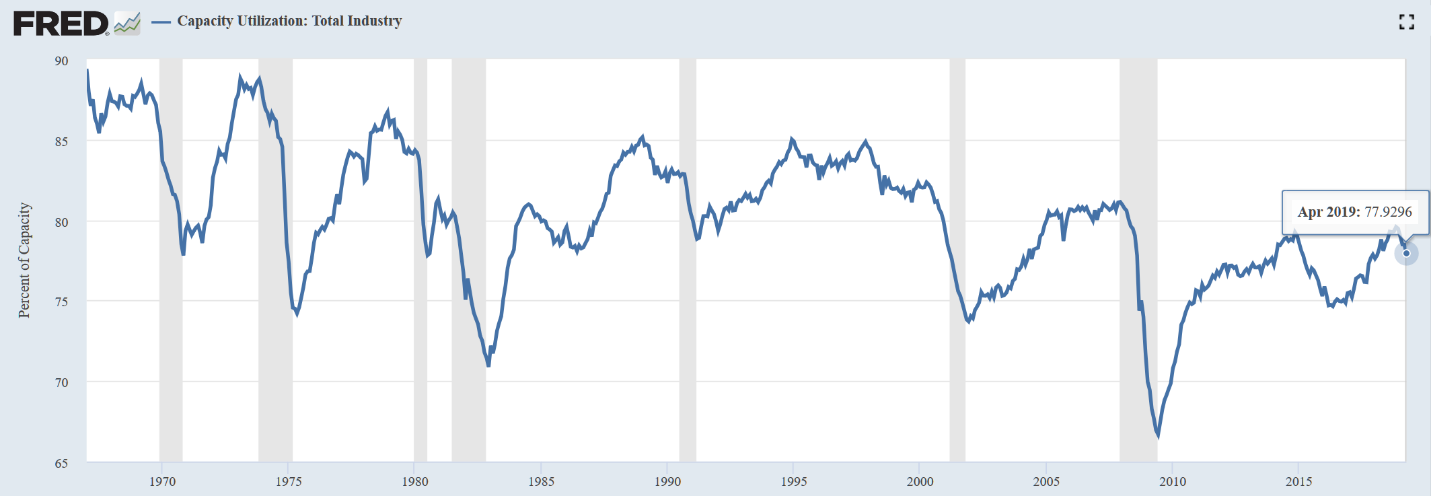

黄郁葱:科技的发展大幅提升了生产力,因此除去少数因科技落后而生产力不足的低收入国家,大多数现代国家经济面临的问题并非供给不足,而是需求不足,简单地说就是“老百姓没钱”。 如果我们看美国历年来工业产能利用率的走势图,会发现几十年来产能过剩不断恶化,目前仅为78%。生产无序进一步加剧产能过剩,另一方面民众收入增长低迷导致消费乏力,形成了供需不平衡,激化到一定程度便会最终导致经济危机。

所谓需求不足,并不是说老百姓的需求都满足了,相对于百姓的低迷收入,供给出现所谓“过剩”,也就是古老的“牛奶被倒进河里”的故事,不是因为无法生产牛奶,也不是老百姓不需要牛奶,而是他们买不起牛奶。所以我们在分析美国经济形势时,应该给予需求面的数据足够重视,而国内私人最终销售额就是美国私人部门需求面最直观的数据之一。

美国全行业产能利用率(Capacity Utilization: Total Industry)(来源:Fred、新浪财经整理)

美国全行业产能利用率(Capacity Utilization: Total Industry)(来源:Fred、新浪财经整理)新浪财经:据图表来看,这个销售额数字一直都很波动,我们如何判断接下来会反弹还是再度下滑?以及如何判断这不是“经济放缓”而是经济危机的前兆?

黄郁葱:资本主义的经济周期是有不同阶段的。这个数字是2013年以来的新低,2013年是欧债危机刚刚过去,当时面临的状况是经济在危机过后复苏的初期阶段,这和今天周期晚期面临的“新低”是不一样的。这就像一个年轻人生场大病也可较快痊愈,而对老人来说可能就不那么乐观。尽管我们无法完全确定需求会不会在下一个季度再度下滑,但大趋势是这样,资本主义体制经济危机不可避免。从上图可以看到,历次美国经济危机之前,(国内最终私人销售额增长)这个数据都会明显下滑,说明这是一个很好的先行指标。但如果只看这个波动的走势图来判断需求未免有些片面,所以我们需要引入其他的数据对需求面进行判断。

美国小型银行(资产排名100名外)信用卡撇账率(charge-off rate)(来源:Fred、新浪财经整理)

美国小型银行(资产排名100名外)信用卡撇账率(charge-off rate)(来源:Fred、新浪财经整理)上图这组数据是美国小型银行(资产排名100名外)近来的信用卡撇账率(charge-off rate),已经超过了2001年和2008年危机爆发前夕的水平。我们知道经济周期是怎么回事,其重要原因是社会财富分配不均。在现代信贷社会里,老百姓没钱,只好找银行借以支撑消费增长,但借得多了再加上利率升高,老百姓还不起钱了,逾期率升高,银行就把他的信用卡停了,这就会影响消费需求。银行把这部分收不回来的账款计入坏账,这个比率就是撇账率。自1990年代后信用卡普及后,这个比率在危机前往往都在一个比较高的水平。消费信贷的普及,延长了危机之间的时间,但也使得泡沫越吹越大,危机程度越来越严重。

我们为什么注重看小银行?因为小银行的客户普遍风险比较高、对经济形势更为敏感,如果看大银行,客户的信用记录一般比较好,对经济危机预警性较低。但经济危机并不需要所有人都还不起贷款才能触发,只要最穷的这一部分人出现较多逾期,他们的消费水平显著下降,就足以触发危机。

同时,美国老百姓消费债务负担越来越重。消费者贷款和工资(不含福利)的比率,自2008年金融危机后去杠杆虽有短暂的改善,之后便不断上升,目前已经高达44.7%,超过了08年危机前夕的水平。加上美联储升息,导致利率升高,使得百姓的消费债务负担更加沉重。这不仅解释了消费增长为何下降,而且说明这很可能不是一个暂时现象,而可能随着消费贷款违约率的升高而继续恶化。

新浪财经:所以分配不均是触发危机的重要原因?

黄郁葱:这是很重要的一个因素,直接导致需求不足。分配不均造成了员工们无法消费得起自己生产的产品和提供的服务,不得不靠借钱来支撑消费增长,最终结果是还不起信用卡,信用卡逾期率上升,自然抑制了消费增长。

同时,消费增长的降低导致企业利润增长受到影响,于是企业开始削减投资,最终甚至开始裁员。这就使整体需求进一步下降,企业利润增长更加低迷,扩大减支裁员,于是进入恶性循环,触发危机。每次危机之前,私营部门的投资增长基本会下降,这次也出现了这样的情况。不同于2016年那次仅在石油、工业和材料板块的投资增长下降,这一次几乎所有板块的投资增长都出现了下滑。

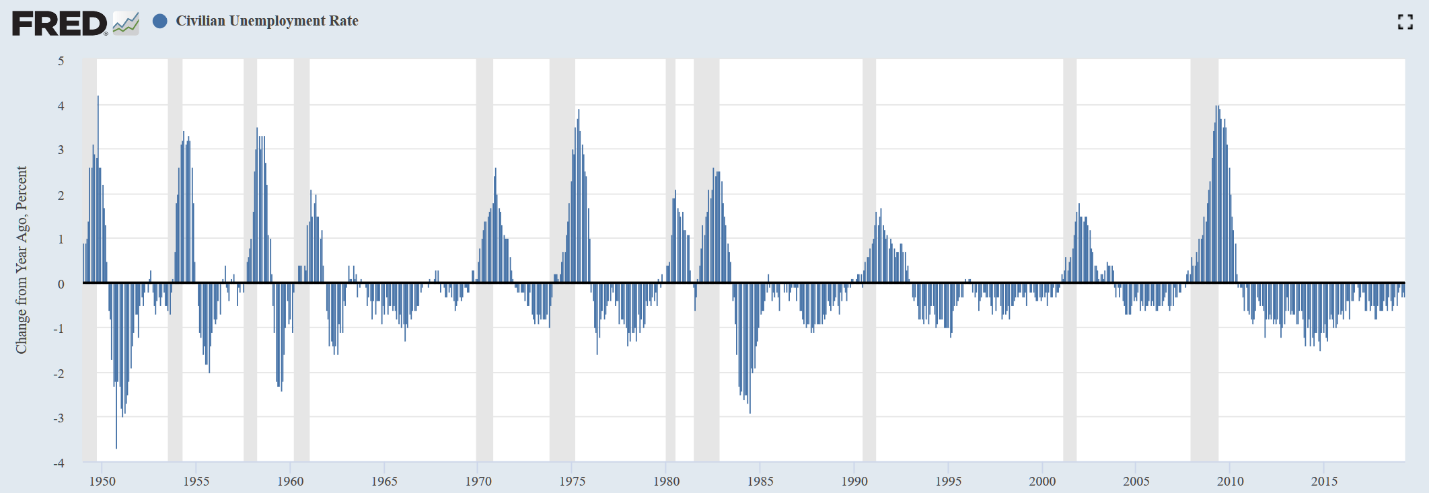

美国失业率相对于一年前的百分点变化(来源:Fred、新浪财经整理)

美国失业率相对于一年前的百分点变化(来源:Fred、新浪财经整理)新浪财经:另一个体现美国经济强劲的数据是失业率最近创下几乎50年的新低水平,您怎么看这个数据?

黄郁葱:首先,劳动市场紧俏反而是危机的前兆。因为此时员工的工资由于劳动力短缺而终于可能有较大幅度增长,但这却导致企业成本升高,利润降低,企业反而会降低投资,引发前面所说的恶性循环。

其次,失业率往往只能告诉你现在不存在经济危机,并不是一个很好的经济领先指数。如果你看失业率相对一年以前的变化率,历次经济危机发生之前,这个变化率都会逐渐接近并突破0,而这个数字目前正在逼近0。然而,历史数据也显示,即使这一指标接近0时,也有可能下降回去,并不是一定触发危机。但它显著超过0时,危机就已经爆发了。

所以大家努力看GDP和失业率这些受到普遍关注的数据时,以判断金融市场走势,往往都是徒劳的,等到这些数据出问题再做出反应,已经太迟了。

因此我们需要明白经济危机为什么发生,再去关注相应数据,需要监测多个数据,并通过模型来计算它们的综合影响,以更加准确地把握经济和市场脉搏。预测经济危机的关键数据远不止这些,我们在这里仅仅谈到少数几个,但已经可以部分解释为什么我们对美国接下来的经济状况并没有太大信心。当然也有一些利好因素,但是综合来看,美国经济正在按照我们原先的预测,一步步依循资本主义经济的规律,走向下一次周期性危机。这只外强中干的骆驼,坚持不了太久便会被最后一根稻草压垮。

(线索Clues / 李涛)

👉编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)