相关阅读:

来源:资管云 原标题:想抄底地产美元债?先了解下这个市场

地产美元债近期的大幅下跌,颇引人注目,已经红出了圈。

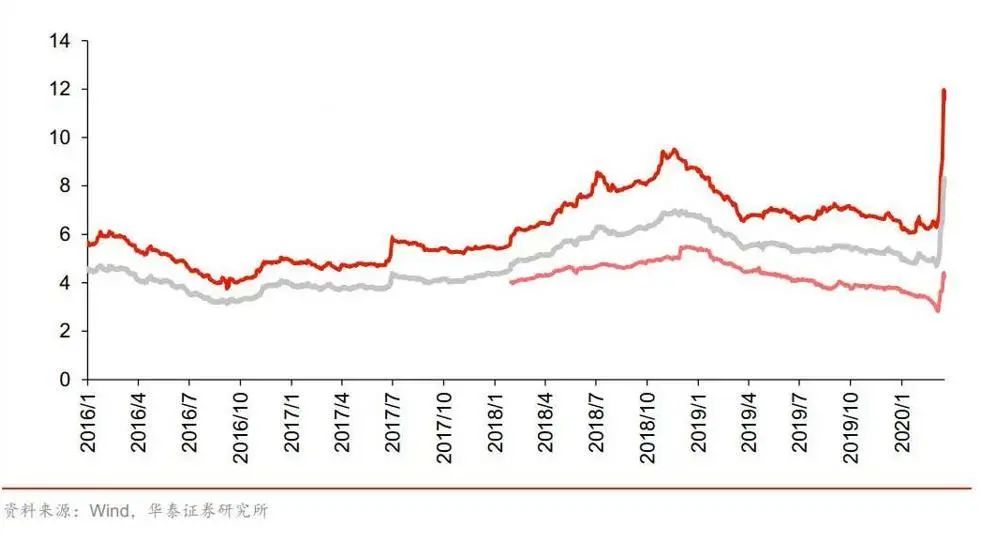

深红色的那条线就是地产美元债收益率的走势,2020年2月之前的走势还算是正常的债,但是后面的波动就很像股了。债券能走出如此陡峭的曲线,也是极其罕见,各路资本对地产美元债的“抄底”之声也不绝于耳。

那么地产美元债到底是什么?哪些机构还在买进?普通人能去“抄底”吗?

一、什么是中资美元债

首先看一下它在全球债券市场中的江湖位置,隶属哪门哪派。

在了解中资美元债是什么之前,先了解一下全球债券市场的分类。

篇幅所限,不做过多讲解,一张图厘清。重点名词已注释。

全球债券市场分类

图片来源:智信资管研究院整理

图片来源:智信资管研究院整理本币债券:以本国货币为面值,并在本国市场上发行流通的债券。

国际债券:一国政府、金融机构、工商企业或国家组织为筹措和融通资金,在国外金融市场上发行的,以外国货币为面值的债券。

外国债券:借款人在本国以外的某一国发行的以当地国货币计值的债券。比如,境外机构在中国发行的以人民币计价的债券叫做熊猫债券,在日本发行的叫做“武士债券”,在美国发行的叫做“扬基债券”,这些都是外国债券的一种。

欧洲债券:借款人在本国以外的国外债券市场上以第三国货币为面值发行的债券。比如欧洲美元债(即在欧洲债券市场发行的以美元为面值的债券)是欧洲债券最大的品种;亚洲美元债,在亚洲地区发行的以美元为面值的债券。

中资美元债属于亚洲美元债的一种。

中资美元债:中资企业(包括境内企业或其控制的境外企业或分支机构)在离岸债券市场发行的,向境外举借的,以美元计价、按约定还本付息的债券。基于发行人具有中资企业背景的特色,中资美元债在金融行业里又俗称为“功夫债”。一般在新加坡证券交易所、香港联交所发行。

二、常见的发行形式

目前,中资美元债的发行模式主要为:直接发行、间接发行和红筹架构发行。

直接发行:境内企业直接在境外离岸市场发行美元债。

图片来源:智信研究根据公开资料院整理

图片来源:智信研究根据公开资料院整理间接发行:指境内企业通过其境外全资子公司作为主体发行美元债,主要包括跨境担保发行和维好协议发行两种架构。

图片来源:智信研究院根据公开资料整理

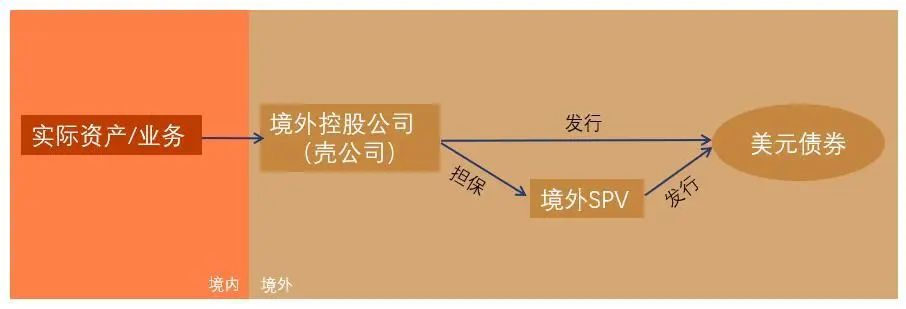

图片来源:智信研究院根据公开资料整理红筹架构发行:是指控股公司(实际上是壳公司)在境外、业务和资产在境内的中国企业的一种发行方式,该境外控股公司可以直接发债,也可以作为担保人通过特殊目的公司(SPV)发行美元债。

图片来源:智信研究院根据公开资料整理

图片来源:智信研究院根据公开资料整理三、中资美元债行业分布情况

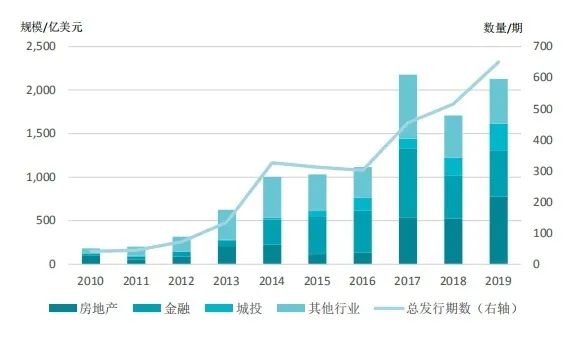

中资美元债发行主力以房地产和金融行业为主。

截止2020年3月20日,存量中资美元债共1927只,规模合计8918亿美元。以BICS二级行业分类为标准划分,存量中资美元债中房地产存量规模最大,占比约25%。其次是银行、金融服务、勘探及生产、互联网媒体、公用设施等行业,分别占比11.3%、10.2%、9.6%、6.1%、5.1%。

数据来源:来自BondInsight

数据来源:来自BondInsight2010―2019年中资美元债发行期数和规模

数据来源:Bloomberg,中国外汇整理。

数据来源:Bloomberg,中国外汇整理。总体来看,美元债发行主体行业多元化,但是集中度却比较高,房地产和银行的美元债占到了存量的46.5%。

通过图表可以发现,2015年房地产美元债规模大幅缩小,但2017年却又迅速增长,且近两年规模仍在扩张,甚至在2019年超过金融美元债成为本年发行规模最大的中资美元债行业。

在2015年和2016年,境内公司债新规推出又恰逢债券牛市,所以房企普遍选择境内公司债。但随着2016年“930”地产调控开始收紧,房企境内发债急剧萎缩,故不得不将美元债作为重要融资补充渠道。

四、房地产中资美元债现状

1、 房地产美元债存量规模

截至2020年3月20日,境外市场房地产板块共有93个主体,发行存续美元债共2107.5亿美元。

其中存续债规模前十的发债主体为中国恒大、佳兆业集团、碧桂园、中国建筑集团有限公司、融创中国、世茂房地产、绿地控股、禹洲地产、富力地产、万科。存量债规模前二十占总规模的65.3%,中资美元债的规模集中度较高。

存量债规模位列前二十的中资美元债发债主体

2、2020年房地产美元债新发规模情况

2020年以来(截至3月20日),房地产美元债发行规模合计约260.5亿美元,而2019年第一季度发行了约300亿美元,发行规模有所下降。

实际上,2019年8月份开始市场就相对冷清,从8月到年底,5个月发债规模合计仅202.7亿美元,占全年发行规模的26.58%。

发债规模的缩减源于2019年7月,国家发改委办公厅印发的《关于对房地产企业发行外债申请备案登记有关要求的通知》(以下简称《通知》)。本次《通知》明确了房企发行外债“只能置换未来一年内到期的境外债务”。

3、中资美元地产债二级价格、收益率现状

3月6日到3月20日,Markit iBoxx亚洲中资美元房地产债券指数累计下跌13.3%,存量中资美元地产债收益率平均上行396bp(算数平均)。

价格的下跌可能有以下两个原因:(1)美元流动性危机导致。重仓中资美元的机构主要有惠理、安联保险、黑石、摩根大通、保诚、汇丰银行、瑞信等对冲基金和私募基金,为解决流动性危机急于抛售债券回笼资金。而房地产美元债流动性好、收益高反而成为率先被砸盘的对象,大量抛售导致价格进一步下跌。拿地产债做杠杆套息交易的机构面对价格下跌需要补充现金,如果头寸不足导致资产被迫出售。如此陷入了负循环。(2)美元指数大幅上涨,偿债压力变大。从3月9日到20日,美元指数上涨了7.7%,房企的负债成本被动提高。疫情又严重影响了房企的同期销量,打击了投资者的信心。

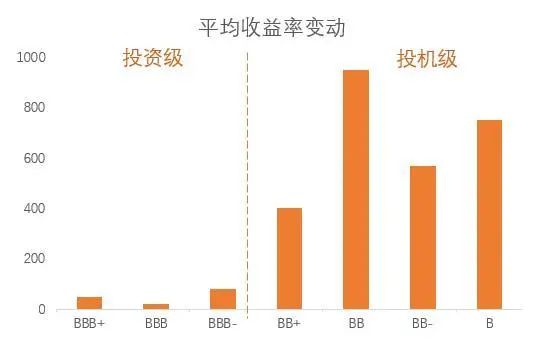

从评级上来看,投机级收益率上行幅度远高于投资级。

收益率上行集中于“投机级”品种(BP)

资料来源:Bloomberg,安信证券研究中心。时间选取从3月6日至3月20日。

资料来源:Bloomberg,安信证券研究中心。时间选取从3月6日至3月20日。从期限来看,短久期债券收益率上行幅度更大。

收益率上行集中于5年内品种(BP)

资料来源:Bloomberg,安信证券研究中心。时间选取从3月6日至3月20日。

资料来源:Bloomberg,安信证券研究中心。时间选取从3月6日至3月20日。4、中资美元债交易情况

在大家纷纷打折出售的时候又有哪些机构在低价购入?

(1)同业公司购买其他房企美元债

泛海集团(0129.HK)是一家从事商业地产的房企,在“优惠”期间接连买入恒大等多家房地产美元债。

资料来源:久期财经

资料来源:久期财经频率之高,速度之快,令人叹服!越跌越买,毫不手软。

(2)房企自己回购自己债券

房企亲自下场回购注销自己发行的债券,不仅节省了融资成本,还在恐慌的时候为债券托市,也证明了自身流通性良好,一石三鸟。

融创中国于2020年3月19日,回购了两笔本金合计7860万美元的票据,这两笔债券分别于2020年7、8月份到期。

当代置业完成回购的美元债券将在2020年7月份到期,合并成单一系列债券的本金总额达到3.5亿美元。

看到这里,应该对地产美元债有了一个基本的了解了。这是一个机构的市场,而且是勇敢者的游戏——你敢不敢玩?

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)