| 线索Clues | 理性投资 |

2018年上半年环球市场行情“波动”、“反复”。本文回顾了按照股票、债券、商品、外汇分类的交易所交易产品期间表现。所有产品均为美元计价。数据截至美东时间2018年6月28日收盘。

通过“阶段涨幅”功能,可查看、对比特定时间窗口的累计涨幅;通过“相关系数”计算器,可查询不同投资标的之间的价格走势相关性;通过“风险分析”工具可了解证券价格波动特征。

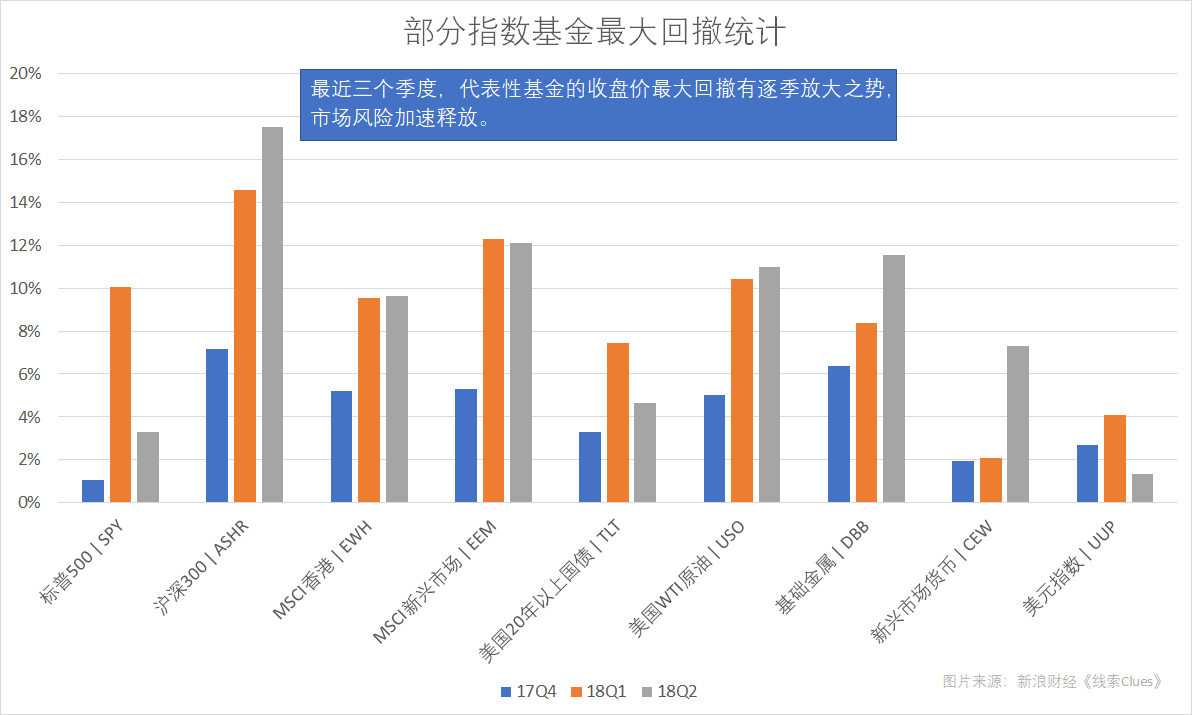

最近三个季度,代表性基金的收盘价最大回撤有逐季放大之势,市场风险加速释放。(图片来源:新浪财经)

最近三个季度,代表性基金的收盘价最大回撤有逐季放大之势,市场风险加速释放。(图片来源:新浪财经)【主要股票指数:环球市场普遍下跌 美股回调频率上升】

主要股票指数基金2018年上半年涨幅及估值(图片来源:新浪财经)

主要股票指数基金2018年上半年涨幅及估值(图片来源:新浪财经)2018年上半年,代表美国科技板块的纳指100ETF(QQQ)涨9.9%,标普500ETF(SPY)表现为正。

去年涨幅达26%的MSCI中国A股国际指数基金(KBA)在今年上半年表现较差,跌幅达14.8%,这与同期沪指(000001)累计下跌14%相当。KBA前五大持仓为贵州茅台、中国平安、招商银行、美的集团、海康威视。点此查看MSCI中国A股指数基金“底牌”。

涵盖中国互联网巨头海外上市公司的MSCI中国指数基金(MCHI)累计跌4.3%。MCHI具有明显的科技板块特色(约40%),前五大持仓分别为腾讯、阿里巴巴、建设银行、百度、中国移动。

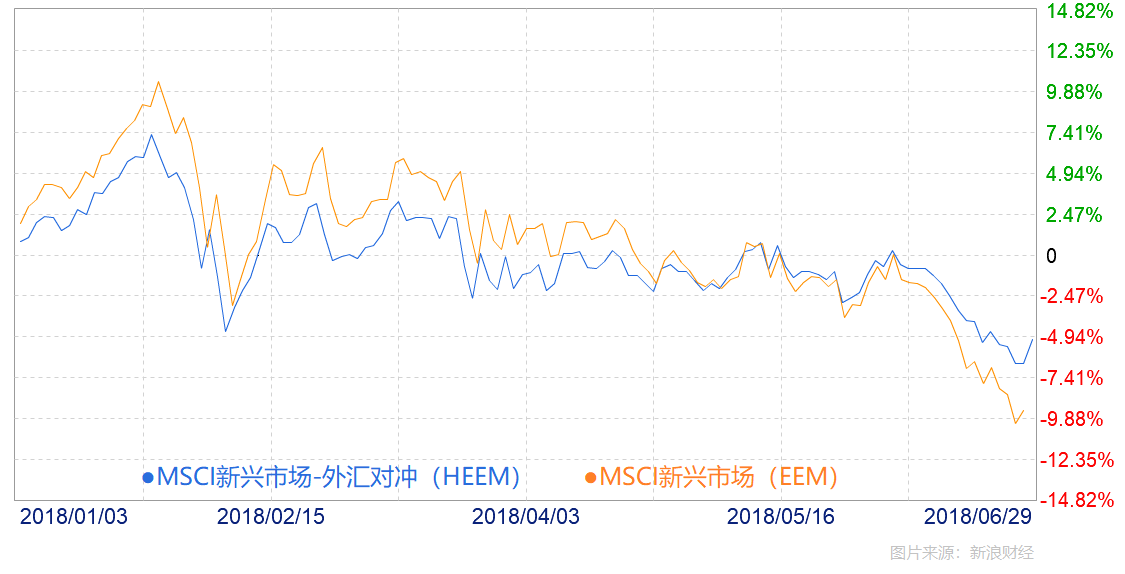

与发达市场(EFA)相比,新兴市场(EEM)上半年表现更弱,跌幅达到9.4%。新兴市场本币贬值加剧了美元定价的基金损失。

在美元走强的情况下,外汇对冲基金缓解了新兴市场货币贬值带来的损失。(图片来源:新浪财经)

在美元走强的情况下,外汇对冲基金缓解了新兴市场货币贬值带来的损失。(图片来源:新浪财经)年初以来,表征非美发达市场的MSCI欧澳远东基金(EFA)下跌5.3%。MSCI欧元区(EZU)、日本(EWJ)、香港(EWH)等发达市场股票指数基金跌幅范围在5-7%。

道琼斯30ETF(DIA)累计下跌了2.1%,该指数的成分股更多地暴露于“贸易战”,波音、卡特彼勒的股价走势成为市场情绪指标。

道指在2018年二季度频繁考验200日均线的支撑能力(图片来源:新浪财经)

道指在2018年二季度频繁考验200日均线的支撑能力(图片来源:新浪财经)美国股市上半年经历多轮大幅调整。以道指为例,在经历1月末大幅调整后,二季度三次触及“牛熊分界线”,下跌效应传导至全球市场。上述三次道指下破200日均线的时间间隔较短,分别在4月2日、5月3日、6月25日。6月25日,道指年内首次收于200日均线下方。

大国贸易摩擦对股市影响显著。

3月8日,美国总统特朗普签署公告,对进口钢铝产品加征关税,贸易战正式启动。

中美方面,特朗普政府主要聚焦于“中国制造2025”计划,并多次发声威胁对自中国进口的几百至上千亿美元商品加征关税。经过多轮谈判,中美双方一度达成“不打贸易战”共识。但从特朗普近期表态看,中美贸易摩擦存在升级可能。7月6日,美国将对340亿美元金额中国进口产品征收25%的进口关税。

美欧方面,贸易摩擦也有加剧之势。近日,特朗普威胁对从欧洲进口的汽车加征20%关税,引发德国等欧股市场震动,以戴姆勒为代表的车企发出业绩预警。特朗普并未对欧洲盟友“网开一面”,包括钢铝等产品在内,依旧如数征收。对此,欧洲也做出了回击。

在北美,美、加、墨仍未能达成自由贸易区协议(NAFTA)。6月在加拿大召开的G7峰会,美国政府高级官员甚至公开“诅咒”了加拿大总理贾斯廷-特鲁多(Justin Trudeau),引发舆论哗然。

除贸易纷争以外,另一影响市场的关键事件是美联储(Fed)加息。

3月和6月,美联储先后如期加息25个基点,当前联邦基金的利率区间为1.75-2.00%。更重要的是,美联储在此期间明显转变得更为鹰派。联邦公开市场委员会(FOMC)对于年内加息总次数的预期,从3月的3次上升至6月的4次。点此查看图解:美联储年内加息任务比原计划更“重”。

6月29日数据显示,美国5月核心PCE物价指数年率为2%,高于预期的1.9%。这一数字六年来首次达到美联储预设的通胀目标。

利率是市场的“锚”,美联储的动作正广泛影响全球市场走势。

除贸易战和美联储加息外,大型科技股回调引领了股市4月份的下跌。当月,Facebook数据泄露丑闻爆发,市场对用户信息安全质疑不断,科技巨擘FAANG“跌跌不休”。

直至4月下旬,美股开启 “财报季”, 市场疑虑才被逐渐打消。金融、科技板块的大公司一季度业绩表现亮眼,营收和利润普遍大幅上升。“股神”巴菲特更是对苹果一再押注和背书,最终市场在科技股带动下完成一波反弹,到新近一轮调整开始前,纳指已迭创新高。

综上所述,贸易战升温、美联储加息和科技股危机,在二季度美国股市接连不断的调整中成为关键变量。

几次股市大幅回调,尤其是美联储接连升息引发全球资本流动加速,强势美元结合特朗普各种“耸人听闻”的言论,几个财政相对“脆弱”的新兴市场国家有再度引爆金融危机的迹象。

土耳其(TUR)、阿根廷(ARGT)、巴西(EWZ)股市年初以来的跌幅分别达到30.5%%、25%、20.8%。

国内方面,中国A股6月1日正式“入摩”,此次纳入的成分股共226只。以该指数作为业绩比较基准的国际投资者在配置全球资产时,将考虑按相应比例配比A股。

从估值角度观察,全球主要股市市盈率(P/E)上半年均有所回落。美国股市仍是全球“最贵”市场,但相比一季度有所下降。香港依然是最“便宜”市场,其次是新兴市场和中国市场。

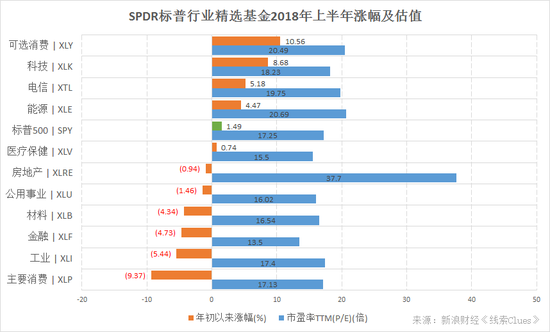

【标普500行业涨跌各半 可选消费、科技、能源领涨】

SPDR标普行业精选基金由标普500指数成分股分类组成,观察这些基金的表现可以了解美股市场的结构性表现(图片来源:新浪财经)

SPDR标普行业精选基金由标普500指数成分股分类组成,观察这些基金的表现可以了解美股市场的结构性表现(图片来源:新浪财经)上半年,SPDR标普行业精选基金表现分化,11个基金涨跌各半。

“可选消费”和“主要消费”表现分化。可选消费(XLY)涨10.6%居首,主要消费(XLP)跌9.37%垫底。前者主要受益于成分股亚马逊的强势表现。

科技板块(XLK)在经历4月大幅回调后逐渐收复失地,上半年累计涨幅达到8.7%。

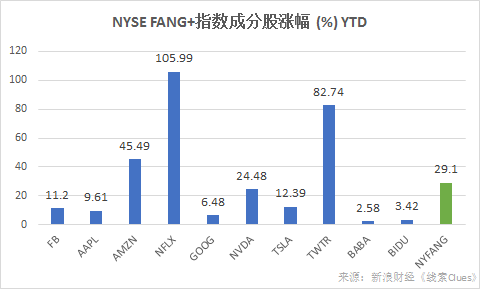

“FAANG”中,奈飞(NFLX)涨幅达到105.99%,半年时间实现翻倍;亚马逊(AMZN)涨45.49%;苹果(AAPL)和Facebook(FB)涨幅则分别达到9.6%和11.2%,谷歌母公司Alphabet(GOOG)相对较弱,但仍录得6.48%的涨幅。

截至6月28日收盘,FANG+指数(NYFANG)年初以来累计涨幅仍超过20%。(图片来源:新浪财经)

截至6月28日收盘,FANG+指数(NYFANG)年初以来累计涨幅仍超过20%。(图片来源:新浪财经)受益于油价飙升,能源板块(XLE)上半年涨4.47%,“OPEC+”减产成效显著,但该联盟已确认将于7月开始增产。

工业(XLI)、原材料(XLB)板块表现不佳,跌幅分别为5.44%和4.34%,受累于上半年频发的贸易摩擦。卡特彼勒(CAT)下跌13.68%,这一工程机械巨头海外业务众多,与波音(BA)一起,常被视为贸易战受害公司的“代理”。

“债券代理”公共事业(XLU)、房地产(XLRE)板块虽兼具避险属性,但受累于利率上升,上半年仍录得小幅下跌。

金融(XLF)下跌4.73%,6月末该板块历经13连跌,创20年来最长纪录,板块累计跌幅超过6%。

彭博分析称,虽然一般情况下加息对银行有利,但国债收益率曲线扁平化却导致银行利润下降。10Y-2Y国债收益率利差已从年初的54BP下降至6月28日的32BP。点此查看“利率扁平化”。

特朗普政府正推动放松金融监管。5月30日,美联储公布了一项提议,以放松沃克尔规则,这将允许大型银行参与风险更高的交易。

市盈率估值方面,由标普500成分股构成的行业板块相较于一季度均有所回落。

【固定收益:美国国债收益率飙升 债券基金普跌】

主要债券类基金2018年上半年涨幅、收益率、平均有效久期(图片来源:新浪财经)

主要债券类基金2018年上半年涨幅、收益率、平均有效久期(图片来源:新浪财经)2018年上半年,美联储分别在3月、6月完成两次“符合预期”的加息,联邦基金隔夜拆借利率区间由1.25-1.50%上升至1.75-2.00%。

两次利率提升,均在年初上任的美联储主席鲍威尔(Jerome Powell)主导下完成。鲍威尔一如前任,在加息、缩表等货币政策方面与市场充分沟通。

6月,美联储FOMC会后公开的 “点阵图”显示,预期年内共加息4次。这一讯息表明,市场正步入下半年利率预期调整的关键期。

上半年,对全球金融市场影响广泛的美国10年期国债收益率(IEF)从2.43%升至2.84%,5月中旬一度升至3.1%。

多次提示“10年期国债收益率升破3%,标普500指数全年下跌板上钉钉”的“新债王”冈拉克(Jeffrey Gundlach)的警告似乎正在应验,上半年,标普500指数勉强获得了正收益。

“利率扁平化”是债券市场一大焦点。美国财政部数据显示,美国10Y-2Y国债收益率已从年初的54BP降至32BP。点此查看“利率扁平化”。

上半年,主要债券基金普遍回调,美国长期国债(TLT)回调幅度达到5%,远高于短期国债(SHY)的回调力度,期限风险凸显。

投资者应留意美、欧、日央行货币政策态度的变化。

【外汇基金:美元领跑 人民币6月迎暴跌】

主要外汇基金2018年上半年累计涨幅(图片来源:新浪财经)

主要外汇基金2018年上半年累计涨幅(图片来源:新浪财经)上半年,贸易加权美元指数(DXY)扭转颓势,领涨其它主要货币。美元指数基金(UUP)累计涨幅达4.62%。

4月中旬以来,对6种主要货币的美元指数自低位快速反弹,6月末一度升至95上方。

6月21日,美元指数短线飙升,盘中最高报95.38,创2017年7月以来新高。6月20日,美联储主席鲍威尔称:“随着经济复苏,在经济扩张早期显然需要极度宽松的货币政策。但失业率已经处于低位,预计还会进一步降低,通胀水平已经接近目标值,经济前景面临的风险大体均衡,继续循序渐进加息的理由是强有力的。”

分析人士认为,美联储明显偏“鹰派”的立场或继续推动美元走高。

与此同时,欧元走跌也为美元升值提供了支撑。就5月份而言,支撑美元指数持续上涨的动力主要来自于欧系货币的大幅下跌。欧元区(EZU)的不确定性,如意大利政局走向、区域经济增长放缓等,强化了短期市场做多美元的情绪。

欧元(FXE)和英镑基金(FXB)上半年表现不佳,分别下跌4.01%、3.29%。欧元区和英国(EWU)上半年经济表现整体不及预期,GDP、通胀等数据均不乐观。

此外,还有分析认为,全球贸易摩擦令具有“避险”功能的美元进一步走高。因美国经济在发达市场当中具有更强的弹性。

上半年避险货币涨跌不一,日元基金(FXY)上涨1.74%,瑞士法郎基金(FXF)跌2.96%。

大宗商品当中的基础金属(DBC)上半年表现低迷,商品货币表现较差,澳元基金(FXA)下跌5.77%。

贸易战激化、NAFTA前途不明,加元基金(FXC)累计跌5.22%。

【商品基金:供应趋紧 原油登顶】

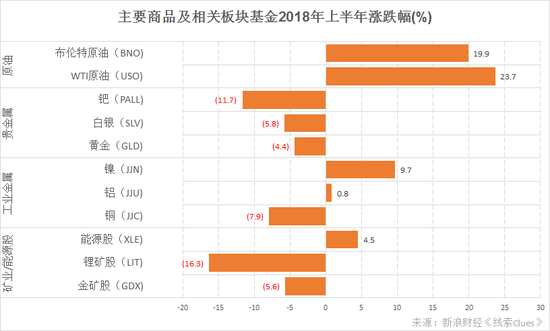

主要商品及相关板块基金2018年上半年涨幅(图片来源:新浪财经)

主要商品及相关板块基金2018年上半年涨幅(图片来源:新浪财经)在经历了一年半减产后,今年上半年原油供应逐渐趋紧,国际油价近期升至三年半高位。

布伦特原油基金(BNO)上半年累计上涨23.7%,WTI原油基金(USO)累计上涨19.9%。点此查看报告:美国WTI原油投机空仓创近四年新低。

在各方诉求不一的情况下,石油输出国组织(欧佩克,OPEC)成员国仍在6月维也纳会议上达成增产决定,但官方声明并未明确具体执行方案,即成员国增产分摊比例。

根据2016年年底达成的原油减产协议,OPEC日均减产120万桶原油。但官方数据显示,今年5月OPEC成员国减产“KPI”实际完成率达到了152%,已明显超量减产。

上半年,原油市场有一个焦点问题——伊核问题。5月8日,美国总统特朗普正式宣布退出2015年签订的伊朗核问题协议(Joint Comprehensive Plan of Action),并表示将对伊朗实施“最高级别经济制裁”(highest level of economic sanction)。制裁将于11月4日起实施。

近日,有报道称,特朗普正施压盟友在11月前停止从伊朗进口原油,彭博分析这将移除250万桶原油供应,油价应声大涨。

原油进口国,中国并没有对美国的立场做出承诺。

其他供应问题,主要集中于伊拉克、委内瑞拉、利比亚等产油国,国内政治局势动荡时常导致这些国家供应中断。

令市场稍感宽慰的是,俄罗斯、美国、沙特等主要原油生产国6月产量纷纷上扬,分别达到或接近每日1100万桶。

但据6月30日最新消息,美国总统特朗普当天在社交媒体推特上发文说,他向沙特国王萨勒曼提出沙特每日增产或多至200万桶原油的要求,以弥补部分产油国产量减少造成的供应缺口。推文说,萨勒曼对此表示同意。

沙特方面回应中并未提及增产数量。但伊朗驻OPEC代表已经表示,若沙特接受美国总统特朗普的增产要求,则意味着特朗普在呼吁沙特退出OPEC。

上半年,基本工业金属铜价(JJC)跌幅达到9.7%。铝价(JJUB)是一个例外,主要受到美国制裁俄罗斯消息刺激。比铜价下跌更多的还有锂(LIT)和钯(PALL),这两种金属与汽车行业密切相关,去年涨幅均接近60%。

金价(XAU)4月以来持续下跌,主要受强势美元及趋于上升的美债利率打压。但6月中旬的黄金下跌行情令市场较为困惑。

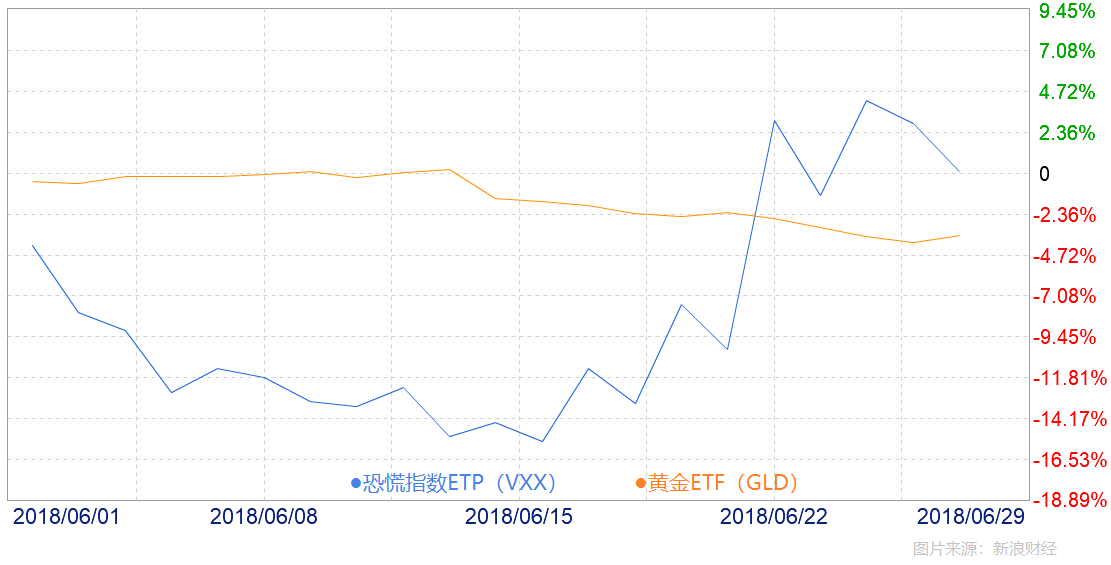

6月份,金价并未因为市场恐慌指数(VIX)上升而获得避险买盘青睐,二者相关性为-0.2%,即黄金的“避险”属性完全没有表现出来。(图片来源:新浪财经线索《Clues》)

6月份,金价并未因为市场恐慌指数(VIX)上升而获得避险买盘青睐,二者相关性为-0.2%,即黄金的“避险”属性完全没有表现出来。(图片来源:新浪财经线索《Clues》)High Ridge Futures金属交易部门执行董事David Meger分析称可能存在两个原因:一是在欧美央行相继释放加息声音后,黄金作为无息资产的劣势正被持续放大,大量机构投资者开始远离;二是不少对冲基金“认为”,近期不少新兴市场国家央行正在套现黄金筹资干预汇市稳定本币汇率,导致金价出现额外的下跌动能。

上半年,全球主要股市普遍表现不佳,但发达市场表现明显优于新兴市场,显示出全球经济复苏的步伐并不同步。

美国经济复苏步伐加快,特朗普声称二季度GDP增速达到或接近4%。强劲的经济表现和逐渐接近的通胀目标,给予美联储更多选项加速实现利率正常化和收缩资产负债表。

但这也为特朗普发动针对各国的贸易战,打下了实实在在的基础。美国劳动统计局(BLS)数据显示,美国5月份失业率降至3.8%,为十八年来最低水平。近日,美国民意调查机构盖洛普(Gallup)数据显示,特朗普最新民调支持率达到上任以来新高。

上半年,欧洲的经济指标几乎全线回落,表现令人失望。政治风险也在欧洲大陆蔓延。

欧盟和欧元区领头羊德国,因难民问题出现裂痕,德国总理总理默克尔(Angela Merkel)政治根基甚至出现动摇,历经数月才勉强实现组阁。

意大利政治局势一度混乱,距离重新大选仅一步之遥。上台执政的民粹政党充斥“疑欧派”高官,这使得意大利与欧元区“若即若离”。

英国在上半年意外延后加息,主因也是持续低迷的经济数据。与此同时,脱欧谈判进展缓慢,“脱欧”正有逐渐演变成为“拖欧”的态势。

中国经济上半年经历多重挑战。中美贸易战已延续数月,双方目前已进入互亮底牌阶段,结果或下半年逐渐知晓。除应对外部挑战,中国当前正着力于自身“降杠杆”和“防风险”。这也为市场带来流动性紧张担忧,作为市场“晴雨表”的股市在6月大幅向下调整,沪指一度跌破2800点关口,周期行业被持续看淡,点击查看数据:周期行业估值水平大幅低于2600水平。

新兴市场表现在上半年同样分化明显。经济外向、财政脆弱的新兴国家股、债、汇出现剧烈波动。美国加快升息进程,使阿根廷,巴西、土耳其等国资金外流、货币贬值。这些脆弱国家下半年表现依然令人担忧。

上半年的市场亮点,集中在美元和石油。

如上所述,市场正趋向于“强者恒强”。国际货币美元又开始转变为“硬通货”代表。6月份,黄金呈现单边下跌行情,有分析认为,美元和美债已代替黄金,成为投资者更偏好的“避险”选择。

上半年,原油价格飙升普遍超越市场预期。一方面,在经历了一年半减产后,今年原油供应逐渐趋紧;另一方面,受到美国制裁孤立的伊朗,以及产能恶化的委内瑞拉拖累原油供应。

上周末结束的OPEC会议出来了一个后续存在讨论及操作空间的决定,即只宣布减产,没有明确力度。

几大产油国的角力,可能成为下半年油价走势的关键。油价是通胀的重要变量,它最终可能间接影响利率。

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)