2018年第一季度初期市场如同小羊般温顺,后期又演变成一头雄狮,打破长久以来的平静。通胀忧虑、贸易紧张局势以及地缘政治风险等事件都为市场波动推波助澜,使得许多投资者陷入思考,这些事件会否拖累全球经济增长——并终结美国市场九年牛市?富兰克林邓普顿(BEN)三位资深投资总监——Stephen Dover、Christopher Molumphy和Ed Perks分享了他们的见解。

富兰克林邓普顿投资股票总监Stephen H. Dover, CFA(图片来源:富兰克林邓普顿投资)

富兰克林邓普顿投资股票总监Stephen H. Dover, CFA(图片来源:富兰克林邓普顿投资) 富兰克林邓普顿固定收益团队首席投资总监Christopher J. Molumphy, CFA(图片来源:富兰克林邓普顿投资)

富兰克林邓普顿固定收益团队首席投资总监Christopher J. Molumphy, CFA(图片来源:富兰克林邓普顿投资) 富兰克林邓普顿多元资产方案团队首席投资总监Edward D. Perks, CFA(图片来源:富兰克林邓普顿投资)

富兰克林邓普顿多元资产方案团队首席投资总监Edward D. Perks, CFA(图片来源:富兰克林邓普顿投资)以下为观点原文:

市场紧张局势升级会否影响全球增长?

美国、中国及其它:贸易对全球增长的影响

Ed Perks:尽管近来频频出现挑战,各国的国内生产总值(GDP)仍步调一致地在加速增长。虽然宏观大背景看起来不错,但最近的贸易紧张局势是保护主义倾向的部分表现,这是我们所看到的风险加剧或担忧之一。我们需要承认,对贸易保护主义的担忧并不是新鲜事,在当前的经济扩张中,贸易保护主义担忧在全球各地早已存在。如果贸易保护主义担忧引发对商业或消费者信心的重大影响,那么我们也能看到它对经济活动的影响。然而现在我们仍预期经济增长将保持相当稳健的发展,当然包括2018年。

Chris Molumphy:总体来说,我们认同潜在的全球经济基本面保持在合理的健康状态,这一点从今年初开始并未大幅改变。我们仍持续关注这些与贸易、地缘政治风险相关的事态发展。谈及贸易,我们需指出政治辞令通常比实际情况更夸张。后续进展还待观察,但我们对全球增长前景仍持乐观态度。

Stephen Dover:在很大程度上,全球经济正经历着协调增长,已很久未见这样的良性态势。我们看到世界各国的企业正享受着收入和利润的双增长。新兴市场(EMF)整体经济增长强劲——去年新兴市场增速已赶超已发展市场(EFA)(SPY)——我认为这是一个积极信号,后续很可能还将继续保持。在贸易问题上,我认为我们更应该称其为贸易争端,而非贸易战。我们预期自今年起美国减税将刺激潜在盈利的增长,加之部分国家的利率降低,我们认为,与贸易相比,这些事件将可能带来更大的短期影响。

通胀:这着实是一个威胁吗?

Chris Molumphy:我们开始在多个市场看到通胀信号,但这并非在意料之外。美国当前正处于经济增长周期的第九年,失业率为4.1%(截至2018年3月),投资者定会预期此时通胀率会有所上升。许多观察人士还质疑,为什么我们至今还没有看到更强劲的通货膨胀?我们的观点是通胀可能会继续上升,但可能是非常缓慢的。抑制通货膨胀的主要力量——主要是全球化和技术创新——仍存在,且有可能继续发挥抑制作用。

Ed Perks:我想补充一点,从多元资产方案的角度看,通胀这一主题是我们团队一直在思考的核心问题,在我们的诸多市场分析中占据主导地位。如果仅就美国而言,我们认为通胀不是一个重要因素。

现已进入第一季度报告期,对企业盈利增长的预期已相当的高。我们原本以为,在此周期时点的市场预期会较低,但实际上,我们看到一些预期仍在继续攀升。所以,基本面仍颇为积极。我们认为,对通胀和利率的担忧导致了近期部分的市场波动(VXX)(EVIX)(VHSI),这正代表了波动在长时间处于异常低位后向正常水平回归。

(编者注:点此查看高波动性环境下股票投资对策:寻找不对称机会)

Stephen Dover:我认为我们也许遗漏或遗忘了一点,就在不久之前市场还在讨论通货紧缩,并在很长时间内为此而忧虑。回溯过去的十年,这正是全球央行和许多经济学家所担忧的。因此货币政策的制定者调低了利率。结果如何呢?抬高了风险资产价格。这一现象很大程度上改变了估值方式。我认为,今天谈及的通胀问题事实上是回归至正常化的表现——同样也是估值和波动的正常化,也许会回到2008年前的态势。

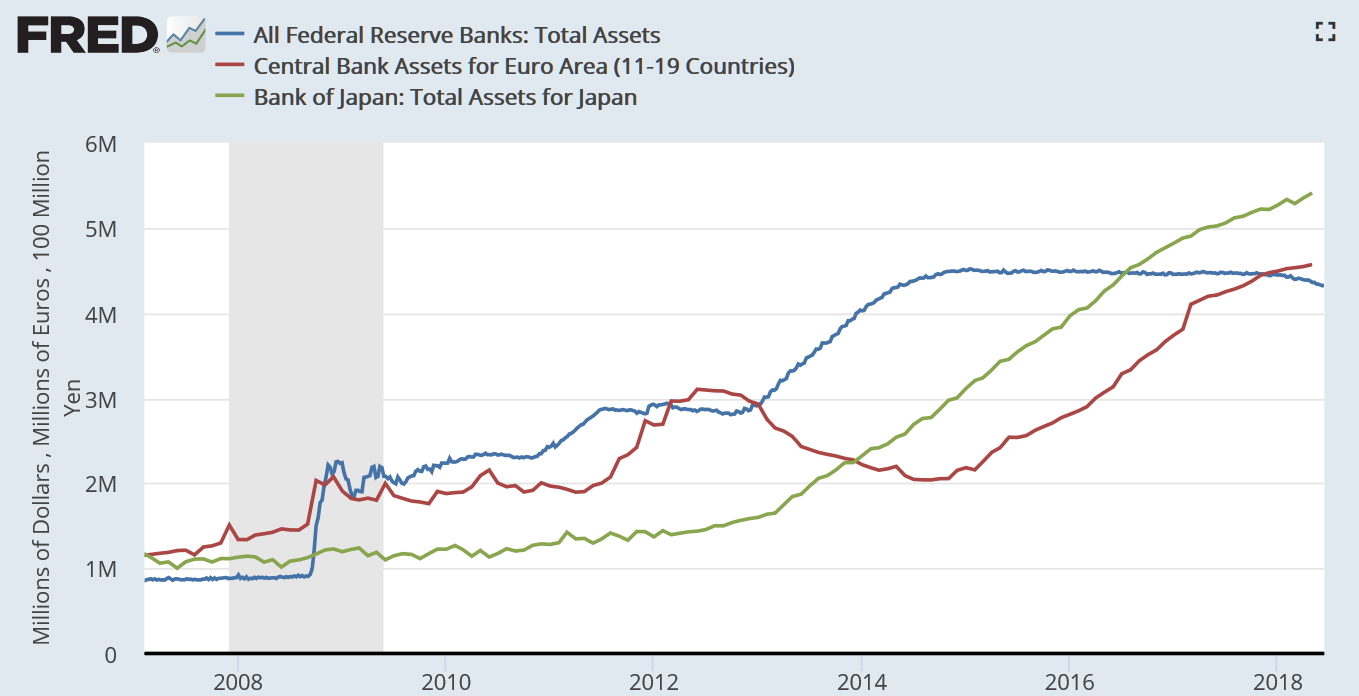

美联储(Fed)、欧洲央行(ECB)、日本央行(BoJ)资产规模。欧洲央行通过债券购买实现的量化宽松(QE)始于2015年3月,预计累计总额会达到2.5万亿欧元。当时,在欧洲经济持续疲弱、多个欧元区国家陷入通缩的局面下,为刺激经济复苏,欧央行正式开始实施购买政府和企业债券计划。这也使得欧央行的资产负债表急剧膨胀,并于2017年超过美联储。截至2018年6月8日,ECB的总资产为4.5772万亿欧元。(图片来源:Fred、新浪财经《线索Clues》整理)

美联储(Fed)、欧洲央行(ECB)、日本央行(BoJ)资产规模。欧洲央行通过债券购买实现的量化宽松(QE)始于2015年3月,预计累计总额会达到2.5万亿欧元。当时,在欧洲经济持续疲弱、多个欧元区国家陷入通缩的局面下,为刺激经济复苏,欧央行正式开始实施购买政府和企业债券计划。这也使得欧央行的资产负债表急剧膨胀,并于2017年超过美联储。截至2018年6月8日,ECB的总资产为4.5772万亿欧元。(图片来源:Fred、新浪财经《线索Clues》整理)Chris Molumphy:作为信贷(AGG)投资者,我们非常清楚自身所处的信贷周期。我们需要思考这一周期何时会结束,以及其它更多考量。尽管如此,我们并未发现信贷问题的传统预警信号或预示转变的事件。因此,我们认为这一信贷周期仍会持续。

Ed Perks:需要指出一点,今年我们看到股票波动有所上升,而实际上信贷的表现很不错。我们的决策肯定会考虑到经济周期的长度,但我们更关注广泛资产类别的相对价值。

(编者注:点此查看主要资产代理行情)

寻求回报与收益率

Ed Perks:对于许多投资者而言,寻求回报与收益率始终是个难题。在过去的六个月中,当我们看到较长期利率(TLT)上升更为明显时,公用事业(XLU)、房地产投资信托(XLRE)等被认作是债券替代性股票的表现已经远远低于更广泛的股票市场。

我们也看到市场更青睐于成长型股票和动量股票。如果我们观察价值型和成长型之间的传统权衡,和成长型股票相比,价值型股票通常倾向于以回报和收益率为主导。在股票方面,我们的团队正探索那些业绩不佳的标的,寻求回报良机。

Chris Molumphy:我们看到一个趋势,即外资对美国市政债券市场(MUB)饶有兴趣,以往这是主要由个人投资者潜在税收优势驱动的国内市场。但几年前,我们开始发现非美国买方对这一资产类别有着巨大需求。我认为这确实代表了全球层面对回报的显著渴求,这已持续了一段时间,并可能继续存在。2.75%或3%的美国中期国债收益率(IEF)对美国投资者来说相当低,但在欧洲或日本,中期政府债券的收益率仍接近于零。美国市场似乎瞬间看着也不那么糟糕了。并且我认为,投资者关注市政债券是因为其普遍看到高质量的产品、扎实的基本面和具有吸引力的收益水平。尽管市政债券并非由联邦政府担保,而是由州和地方政府担保,但这对于许多投资者而言已有足够吸引力。

(编者注:文中提及的具体基金产品、方案不代表富兰克林邓普顿的投资建议)

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)