2018年第一季度股票市场波动性再现,并对投资者造成一定恐慌,原因不难理解。不过,邓普顿(BEN)环球股票团队欧洲股票策略总监Dylan Ball却处之泰然。他认为这种波动水平再正常不过,并结合其深入研究,就风险/收益动态阐述了应变策略。

邓普顿环球股票团队执行副总裁、欧洲股票策略总监Dylan Ball(图片来源:富兰克林邓普顿投资)

邓普顿环球股票团队执行副总裁、欧洲股票策略总监Dylan Ball(图片来源:富兰克林邓普顿投资)以下为Dylan Ball的观点原文:

对称性政策:如何适应波动性更高的环境

2017年波动水平出奇的低,可能使投资者产生一种安全错觉。不过,随着2月上旬和3月下旬市场剧烈波动预示回到历史上更为正常的波动水平,投资者现在面临的问题是如何调整方案以适应新环境。

衍生工具外另辟蹊径

一些股票基金通过衍生工具市场对冲下跌趋势,以应对市场波动。例如,投资经理可能借助认沽期权来控制下跌,维持收益。认沽期权给所有者权利,而不是义务,在特定时间以特定价格出售特定数量的相关证券。买入认沽期权表明对股票持看跌观点,因为预期市场价格会下跌。

然而这种保障是有代价的,虽然衍生工具可能缓解下跌压力,但也会削弱潜在上涨空间。

(编者注:点此查看对冲的代价)

我们认为,长期投资者可另辟蹊径管理波动性:通过收益基本面分析,寻求那些我们称之为不对称上涨/下跌的机会。

上涨空间极具吸引力,下跌空间有限

一般来说,投资界不乏行情吸引人的公司——有潜力带来丰厚收益的股票。问题在于,这些股票大多数存在对称下跌趋势——同样有可能造成巨大损失。

在构建投资组合时,我们要挑选那些可预见不对称风险的股票:例如,上涨潜力比下跌风险高两至三倍的股票。

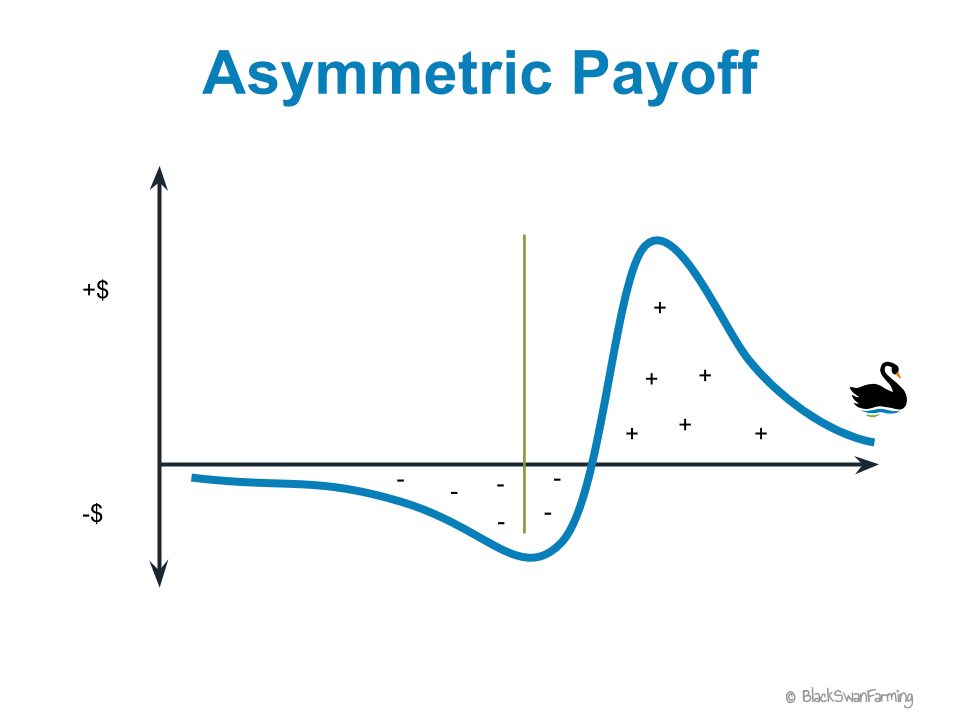

这是一个将某项投资的不同回报水平(纵轴)与预期发生概率结合起来的示意图。图中,横轴代表被抽象的不同的场景(如:股灾、行业管制、业绩预增、销售指标下滑,等等。注意这往往需要结合大量主观研判),其与上下方蓝色曲线所围成的两部分面积的绝对值之和为1,代表概率在不同场景下的分布。这张图形象地展示了这项投资上行的概率比下行的概率要大,是一种对多头有利的不对称风险分布。(图片来源:Black Swan Farming、《线索Clues》整理)

这是一个将某项投资的不同回报水平(纵轴)与预期发生概率结合起来的示意图。图中,横轴代表被抽象的不同的场景(如:股灾、行业管制、业绩预增、销售指标下滑,等等。注意这往往需要结合大量主观研判),其与上下方蓝色曲线所围成的两部分面积的绝对值之和为1,代表概率在不同场景下的分布。这张图形象地展示了这项投资上行的概率比下行的概率要大,是一种对多头有利的不对称风险分布。(图片来源:Black Swan Farming、《线索Clues》整理)显然,发掘具有这类风险的股票并不容易。所以,我们必须兢兢业业,深入分析尽可能多的股票。

三类分析

为了分析尽可能多的股票,我们将我们的上涨预期分为三大类别:收益增长、估值评级调整和资本收益(包括股息)。每个类别,我们都着眼于五年走势。

对于下跌分析,我们亦采取类似的方法。我们分析未来12个月的各种可能性,包括收益到崩盘、估值触底或资本侵蚀,以及削减股息或供股等措施。

这种分析能让我们看到股票是否存在不对称上涨/下跌情况。

(编者注:点此查看关于投资回报率的正态分布假设)

相对于使用衍生工具,如此运用基本面分析是一个较长期的方法。当然,这可能涉及繁重的工作,同时为了充分发挥其效用,我们认为非常有必要在波动性出现之前进行基本面分析。

在机会出现时乘势而行

在我们看来,2017年的低波动性是选股的理想环境,选择预期就算波动性增加也会表现相对出色的股票,以及我们认为也可能会降低投资组合整体风险矩阵的股票。

我们在金融公司(VFH)中发现一些机会,包括有能力在高波动性中激流勇进的金融交易和经纪公司或证券交易商(IAI)。

此外,我们认为具备通胀弹性定价能力的公司可能会带来在波动性(VXX)(EVIX)(VHSI)不断提高的环境中跑赢市场的机会。例如,知识产权与专利曾为部分医疗保健行业股票(FXH)提供支持。

最后,商品价格(DBC)不断上涨,尤其是石油价格(BNO),纵观其历史,往往与较高波动性相关。所以,在寻求可能比基准(SPY)高的收益且风险低的股票中,以低于其长期平均价格的价格购买大型综合能源公司股票(XLE)的机会,对我们也具有毋容置疑的吸引力。

综合分析各种风险

我们采用深入研究分析的方法,为投资组合深度挖掘个股。在我们看来,投资者购买股票时在其投资案例中考虑的风险因素越多,只要那些风险已经贴现,波动性对其投资组合的影响就越小。

在进行这种研究时,适当情况下可以引入第三方数据。例如,尽管我们一直就各项潜在投资展开环境、社会与治理(ESG)因素方面分析,但是我们也借助外部分析来洞悉在最初投资案例中没有计算在内的ESG因素。点此查看ESG:环球宏观投资中的“环境、社会及治理”因素。

如果此类分析揭示了先前没有考虑到的风险,我们可能相应地降低对该股票的收益预期。

实际上,如果出现风险,我们正设法在市场可能试图任何ESG低估因素之前采取行动。我们相信通过有效的研究分析,可以降低投资组合对波动性的敏感度。

(编者注:文中提及的具体基金产品、方案不代表富兰克林邓普顿的投资建议)

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)