结合CFTC、ICE的交易员持仓报告(COT),截至6月19日,ICE美元指数、Brent原油期货投机净多仓增加;NYMEX WTI原油、CME标普500指数、COMEX黄金期货净多仓减少;Cboe VIX指数、CBOT美国10Y国债期货投机净空仓增加;Cboe比特币期货投机净空仓减少。(图片来源:CFTC、ICE、新浪财经)

结合CFTC、ICE的交易员持仓报告(COT),截至6月19日,ICE美元指数、Brent原油期货投机净多仓增加;NYMEX WTI原油、CME标普500指数、COMEX黄金期货净多仓减少;Cboe VIX指数、CBOT美国10Y国债期货投机净空仓增加;Cboe比特币期货投机净空仓减少。(图片来源:CFTC、ICE、新浪财经)截止6月19日,ICE Brent原油期货(BNO)投机净多仓(以下简称“净多仓”)为442,179手,净多仓周变动增加4,994手。

NYMEX WTI原油期货(USO)净多仓为580,947手,净多仓周变动减少14,346手。

6月22日,石油输出国组织(OPEC)成员国在维也纳举行的石油部长会议上达成一致并宣布,将从7月1日起提高原油产量。但声明并未明确具体执行方案,即成员国增产分摊比例。这被认为是OPEC内部在该问题上存在分歧。

会议召开前,以沙特阿拉伯为代表的成员国曾讨论日增产约100万桶的可能性,但一些成员国认为目前较难实现该增产额度,最终会议达成了妥协。分析认为,OPEC或将日增产约60万桶。

此前,沙特能源部长法赫利(Khalid al-Falih)表示,今年下半年全球原油市场面临每日180万桶的供应短缺。按此估计,60万桶的增产力度显然无法平衡供需矛盾。

由于增产幅度并未达到令市场焦虑的程度,国际原油期货价格大幅上涨。国际基准ICE Brent原油期货(OIL)(BNO)收于75.5美元,周上涨3.5%。美国NYMEX WTI原油期货(CL)(USO)收于69.28美元,周上涨7.6%。

美国能源信息署(EIA)数据显示,截至6月15日当周,美国原油库存下降591万桶,远超市场预期的414万桶。同时,因季节性需求强劲,炼油商(CRAK)也创出日均1770万桶的原油处理纪录。

周五,油服公司贝克休斯(BHGE)公布的美国周度活跃原油钻井设备(OIH)数量减少1台,总数量达862台。

中国INE原油期货主力合约SC1809本周上涨0.98%,报471.8元,约合72.56美元。

以上原油期货合约每手均为1000桶。

COMEX黄金期货(GC)(GLD)净多仓为96,512手,周变动减少23,728手。投机空仓较上周增加约47%。

伦敦金价(XAU)本周下跌1.6%,收报于1277.77美元/盎司。

上周金价“意外”大跌。宏观分析师邓海清认为,可能存在两种逻辑:一是黄金跟随原油走势,由于原油大跌导致通胀预期下降,在美债收益率未下降的情况下,由于实际利率预期上升,导致黄金大跌;二是黄金滞后反映美元走强,在避险需求证伪后,随即大跌。但有交易员认为,黄金的“反常”表现更多地是泊松分布(Poisson distribution)事件触发所致,服从这一分布的事件具有一定的发生频率。

COMEX黄金期货合约每手为100金衡盎司。

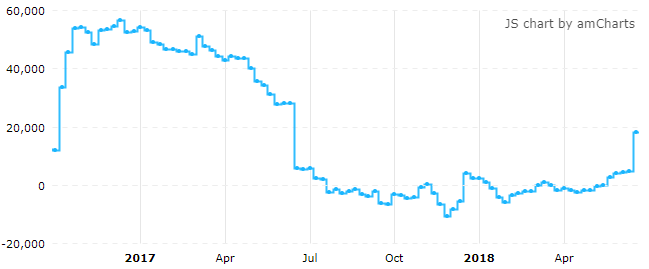

ICE美元指数(DXY)(UUP)期货净多仓周变动增加13,409手,净多仓为18,072手,是2017年6月20日以来最高值,显示市场对美元看法相对乐观。本周,ICE美元指数期货合约投机空仓削减了约37%。

截止6月19日,ICE美元指数期货投机净多仓为2017年6月20日以来最大值(来源:CFTC、Tradingster、新浪财经整理)

截止6月19日,ICE美元指数期货投机净多仓为2017年6月20日以来最大值(来源:CFTC、Tradingster、新浪财经整理)贸易加权美元指数本周下跌0.26%报94.55,周中该指数一度突破95.5关口。

欧元兑美元(EUR/USD)本周上涨0.38%,报1.1653。

英镑兑美元(GBP/USD)本周跌0.1%至1.3262。周四晚,英格兰银行(BOE)公布利率决议,维持基准利率0.5%及资产购买规模不变,符合市场预期。截至去年底,英国(EWU)是G7中增长最慢的经济体。

值得注意的是,英国央行首席经济学家安迪-阿尔达内(Andy Haldane)当日意外加入赞成加息阵营,提振了市场对英国央行将在未来几个月采取更紧缩货币政策的前景。这显著提振了疲弱的英镑汇率。

本周人民币(CNY)快速贬值,在岸人民币(USD/CNY)跌破6.5,收报6.5026,对美元周跌幅达1%。对此,中国经济50人论坛成员管涛认为,中美贸易争端趋于激化,同时叠加美联储加息预期升高、海外美元走强的影响,刺激了市场对人民币汇率的看空情绪。对于未来走势,管涛认为不必过于悲观。

ICE美元指数期货合约每手价值为美元指数DXY*1000美元。

CBOT美国10Y国债期货(IEF)(TLT)净多仓为-359,463手,净空仓本周增加了23,469手。

道指(DIA)本周现罕见八连跌,贸易战阴影笼罩全球市场。对全球金融市场影响广泛的美国10年期国债收益率本周回落3个基点(0.03个百分点)至2.9%附近。避险买盘推动债券价格上涨、债券收益率下跌。

10Y-2Y国债收益率利差从上周的38BP降至34BP,国债收益率曲线进一步扁平化。点此查看“利率扁平化”。

美国10Y国债期货合约每手面值为100,000美元。

Cboe(CBOE)VIX指数期货(VXX)净多仓为-57,550手,净空仓本周增加了4,204手。

标普500波动率指数(VIX)周涨15%,周五收报13.77。

Cboe标普500波动率指数期货合约每手价值为VIX指数*1000美元。

CME标普500指数期货(ES)(SPY)净多仓周变动减少7,947手,净多仓为2,872手。合约投机多仓、空仓分别减少近70%和59%。

标普500指数本周下跌0.89%。

美股三大股指1月26日以来走势(收盘线)(来源:新浪财经)

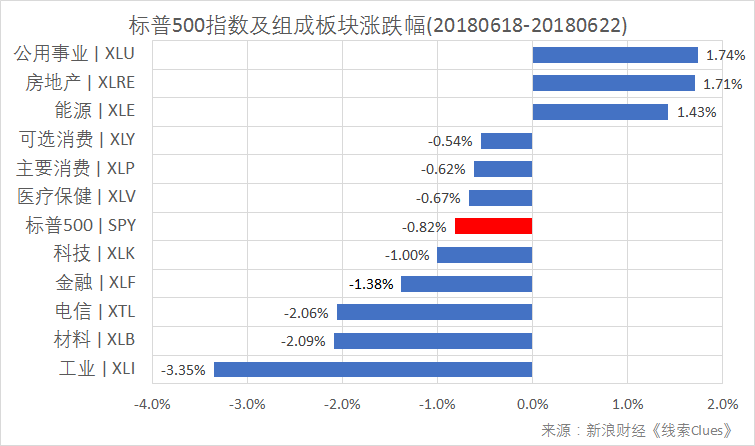

据“ETF精选”数据,由标普500成分股组成的板块本周多数下跌。“债券代理”房地产、公共事业上涨,受益于利率下降及投资者避险需求。能源板块(XLE)走高,受益于油价大幅上涨。工业(XLI)、材料(XLB)领跌,受贸易战波及。金融(XLF)、科技(XLK)也出现不同程度下跌。

标普500指数及构成板块周涨幅(以代表性基金表征)(图片来源:新浪财经)

标普500指数及构成板块周涨幅(以代表性基金表征)(图片来源:新浪财经)CME标普500指数期货合约每手价值为标普500指数*250美元。

Cboe比特币期货(XBT)净多仓为-1,595手,净多仓周变动增加350手。

据Bitstamp交易所数据,北京时间24日10:00,比特币现货价格(BTC)在6,118美元附近,而上周同期在6,500美元附近。北京时间周五下午,比特币出现逾5%的大幅下挫。

本周再次发生加密货币被盗事件。韩联社20日报道称,Bithumb交易所被黑客攻击,价值3200万美元的数字货币被盗,已暂停客户存款。据报道,Bithumb是韩国最大的虚拟货币交易所。

本月11日,韩国加密货币交易所Coinrail称其系统遭到“网络入侵”,曾导致比特币价格快速下挫。

Cboe比特币期货每手合约对应1个比特币。

编者注:美国商品期货委员会( U.S. Commodity Futures Trading Commission,简称CFTC)是美国期货及衍生品市场的监管机构。

期货及衍生品持仓报告(The Commitments of Traders,简称COT)由CFTC公布,逢周五发布(遇节日会顺延至下一个交易日),数据截至当周二。该系列报告涵盖NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期货、期权、互换等衍生品。

CFTC的“Lagacy Report”将交易员持仓分为“可报告持仓”(Reportable Positions)、“非可报告持仓”(Nonreportable Positions)。前者又分为“商业”(Commercial)、“非商业”(Non-Commercial)持仓,而“非商业”常被视作投机者。

通常,投资者更关心“可报告持仓”中的“非商业”部分里的净多仓(Net Positions)。这个指标是由“非商业”持仓中多仓(Long)减去空仓(Short)得到,投资者关心该值的周度变化。研究者如果将这些数据拉到更长时间窗口去考察,也可以在一定程度识别出该品种投机力量的变化趋势。

按照CFTC的定义,“商业”是指涉及到大宗商品的生产、加工或销售的实体。“非商业”则通常指参与“投机”(speculative)的交易商,当中包含对冲基金等资产管理公司。

需要注意的是,ICE网站提供的COT,是不同于上述“Lagacy Report”的另一种统计口径,它将“可报告持仓”划分为四类,分别是:Dealer Intermediary(经纪商)、Asset Manager/Institutional(资产管理公司/机构)、Leveraged Funds(杠杆基金),及Other Reportables(其他可报告)。通常,“Asset Manager/Institutional”被视为投机者。ICE Brent原油期货投机净多仓采用这一口径数据。

除非特别说明,《线索Clues》引用的数据是COT系列报告中“仅期货”(Futures Only)部分,即不含期权等其它衍生品。这也是主流财经数据提供应商常用的报告口径。

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)