如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

美联储无限量 QE 效果有待观察,抄底要看比估值更重要的4个条件

来源 中国银河

核心要点

据报道,美联储宣布广泛新措施(extensive new meaures)来支持经济,包括了开放式的资产购买,扩大货币市场流动性便利规模。美联储称,宣布推出共计 7000 亿美元的 QE,将购买

至少 5000 亿美元的国债和 2000 亿美元的机构 MBS,每日和定期回购利率报价利率将重设为 0%。为确保市场运行和货币政策传导,将不限量按需买入美债和 MBS。

此外,美联储宣布,为企业债新设两个流动性工具;将很快宣布“主体街(Main Street)商业贷款项目”以支撑中小型企业贷款,为联邦中小企业局的措施提供补充。在新计划下,美联储将做出一系列努力,其中许多旨在直接帮助雇主、家庭以及城市和州。美联储将通过建立新的计划来支持“信贷向雇主、消费者和企业的流动,这些计划将共同提供高达 3000 亿美元的新融资。”

点评:美联储无限量的 QE 政策在上周已经有所预期,并不是非常意外,当然,利好落地显然有助于金融市场的稳定,也利好黄金等相关资产。

近期,我们一直提醒 A 股的“被拖累大跌风险”,不要低估抄底风险。站在这个时点,需要观察四个条件,1、疫情是否显著出现拐点?2、市场波动率是否下降到安全水平?3、企业违约风险是否显著下降?4、不出现新的重大意外风险。

对于仓位很重的、风控要求高的机构投资者,要警惕超预期下跌带来措手不及的风险,在不确定性较高时,控制仓位是上策。

配置:受疫情影响较小和外围经济衰退影响小的行业,包括疫苗、创新药和医疗器械、刚需较强的有定价权的调味品等生活必需品、安全边际较大的部分核心资产公司。

一、事件:美国加码量化宽松

据报道,美联储宣布广泛新措施(extensive new meaures)来支持经济,包括了开放式的资产购买,扩大货币市场流动性便利规模。美联储称,宣布推出共计 7000 亿美元的 QE,将购买

至少 5000 亿美元的国债和 2000 亿美元的机构 MBS,每日和定期回购利率报价利率将重设为 0%。为确保市场运行和货币政策传导,将不限量按需买入美债和 MBS。

此外,美联储宣布,为企业债新设两个流动性工具;将很快宣布“主体街(Main Street)商业贷款项目”以支撑中小型企业贷款,为联邦中小企业局的措施提供补充。在新计划下,美联储将做出一系列努力,其中许多旨在直接帮助雇主、家庭以及城市和州。美联储将通过建立新的计划来支持“信贷向雇主、消费者和企业的流动,这些计划将共同提供高达 3000 亿美元的新融资。”

点评:美联储无限量的 QE 政策在上周已经有所预期,并不是非常意外,当然,利好落地显然有助于金融市场的稳定,也利好黄金等相关资产。

近期,我们一直提醒 A 股的“被拖累大跌风险”,不要低估抄底风险。站在这个时点,需要观察四个条件,1、疫情是否显著出现拐点?2、市场波动率是否下降到安全水平?3、企业违约风险是否显著下降?4、不出现新的重大意外风险。

对于仓位很重的、风控要求高的机构投资者,要警惕超预期下跌带来措手不及的风险,在不确定性较高时,控制仓位是上策。

配置:受疫情影响较小和外围经济衰退影响小的行业,包括疫苗、创新药和医疗器械、刚需较强的有定价权的调味品等生活必需品、安全边际较大的部分核心资产公司。

二、思考 a 股的大底部,美欧疫情在近期更重要

近期,围绕是否能抄底的争论较大,之前有人认为 2 月 3 号的底部是不会破的,理由是中国复工在加快、估值不高等,不过在上周四盘中被击破。周末监管部门关于战略投资者的定义和科创板上市政策的合理从严调整,更重要的是其长期效应。目前的估值不高,合理区间偏下,但是谈不上非常低,弱于 2019年初大底的“大黄金坑”。

我们认为,不同的时候,思考市场的核心要素是不一样的。在 3 月初,我们发了一个报告叫《不是所有的大跌都是黄金坑》,重复下我们的看法:为什么中国股市在 2 月 3 日不需要等待新冠疫情数据出现拐点,而目前的股市需要等待全球尤其是美国和欧洲疫情数据出现拐点?

答:1、在 2 月 3 日,上证指数暴跌到了 2019 年的低点 2700 附近,毋庸置疑,如果新冠疫情可控,那么其重要性显然无法比拟 2018-2019 年的两国关系的重要性。那么,新冠疫情可控吗?很明显可以!中央政治局在大年初一开会讨论疫情防控,其高度和执行力应该是史无前例的,我们相信党中央和全国人民的必胜力量,因此不需要等待新冠疫情的数据出现拐点,所以才会在 2 月 3 日发布《新冠疫情不会逆转创业板和科技股牛市的 9 个理由》,并且提示最大的风险是“错过好公司的大跌买入机会”。事实上,等到数据在2 月中旬显著下降时,市场的安全买入点已经过去了, 指数已经上涨 10%以上,个股普遍上涨 20%以上,科技股普涨 30%以上。

2、我们认为,全球疫情会更复杂、更曲折。理由是由于体制差异,外国疫情的防控的力度可能会不一样,未必能迅速控制住,相应的,资本市场出现“二次探底”的可能性并不低。目前,不能确定目前就是安全大底。因此,我们认为目前的大跌的性价比弱于“2 月 3 日的黄金坑”,后期的行情需要观察全球疫情、欧美股市能否停止暴跌和债券市场不能出现大面积违约,欧美经济是中国的重要外需,其目前的形势并不乐观,因此,不能盲目乐观,市场的大底并不是那么容易识别的,短期的风险值得警惕。

当然,我们不排除个别公司跌出了价值,但是整体而言,“历史大底”并不清晰。

三、思考大底部是否到来的四个条件

为了研判美国股市和债券风险的形势以及对中国股市影响,我们提供以下思路供参考。“无限量”QE 政策要间接促成中国的大底部,需要以下四个条件配合。

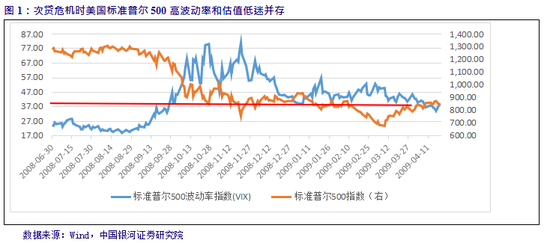

条件 1、波动率(恐慌性)指数 VIX 是否下降足够低?

近期,标准普尔 500 恐慌性指数一度赶上了 2008 年 9 月雷曼公司倒闭时刻的恐慌指数。从恐慌性指数看,投资者短期的恐慌程度已经非常高。那么, 恐慌性指数和市场走势的关系如何?根据 2008-2009 年的历史规律,vix 指数下降一些是不够的,必须足够低(不能持续高于 50,最好在 40 以下),才能确认市场的底部。上周,vix 指标波动率有所下降,但是距离相对安全的 40 以下仍有距离。目前,不少基于动量(趋势)的对冲基金依然会有相对强烈的交易需求,以降低投资组合的波动率风险暴露水平。

此外,由于市场跌幅过大,除了股市,一些指标的波动率依然很大,对美元的短期避险需求很旺盛,甚至超过了 2008 年。

条件 2:美国企业债违约风险显著上升趋势能否遏制?

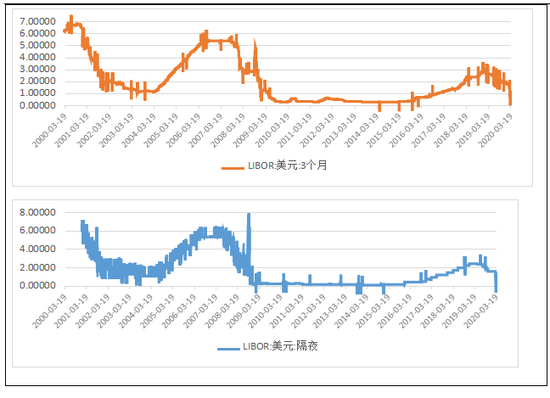

近期,随着美联储降息和 QE 债券购买等刺激政策的进行,加之 2008 年后, 监管机制对银行的从严监管,银行和银行间市场的风险不高,Libor 利率不高且有所下降,但 TED 利差有所上升,不过并没有达到危险的地步,因此 2008 年那种投资银行和房地产泡沫的大型金融危机目前没有证据,但是企业债的违约风险持续上升,不能断言风险已经达到“最坏时刻”。

上周,高收益债利差 OAS 首次破 1000 个基点,接近 2001-2002 年 911 事件和纳斯达克崩溃后的水平,风险凸显!这说明市场投资者并没有因为美联储政策的刺激政策就放松警惕,而是更警惕经济衰退和企业现金流风险。

图 4:美元银行间利率风险下降

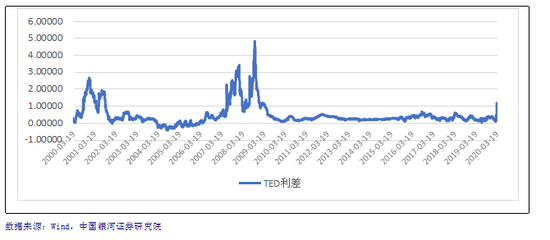

TED 利差(TED Spread)一般是指三月期伦敦银行间市场利率(LIBOR)与三月期美国国债利率之差,是反映国际金融市场风险的重要指标。TED 利差体现了信用风险溢价和流动性风险溢价,在美联储降息 125 基点后以及新的 QE 后,TED 利差依然有所上升,显示流动性和(或)信用风险有所上升,只是没到危险的水平。

图 5:TED 利差指数有所上升

上周,高收益债利差 OAS 首次破 1000 个基点,接近 2001-2002 年 911 事件和纳斯达克崩溃后的水平,风险凸显!主要原因是石油价格暴跌,石油开采和能源相关行业,受到疫情影响的航空业等相关公司以及波音公司在本来已经债务率较高的情况下面临着需求和现金流的大幅下滑压力,债务风险凸显。

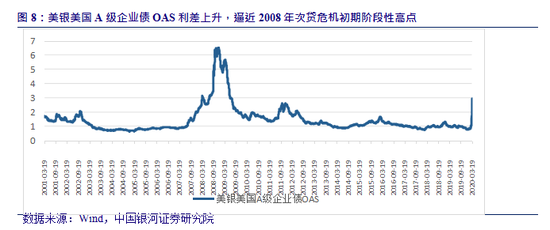

图 7:美银美国高收益 BBB 级企业债 OAS 超过 2002 年高点

值得警惕的是,即使是评价较高的投资级 A 级企业债 OAS 也超过了 2002和 2012 年的两次风险相对较高的时期,接近次贷危机初期 2008 年初的水平。总之,要警惕债券市场的风险是否会转换成大规模的债务违约事实,从造成实体经济的显著衰退风险,以及带来新一轮的股票抛售压力。

视角 3、美国、意大利和西班牙等发达国家的疫情是否出现拐点?

我们认为美国等国家疫情蔓延是事实,但是疫情严重失控的可能性有待观察。要充分考虑到近期数据上升投资者带来的的心理冲击和“封城”对经济衰退的负面影响。美国是中国的最大单一出口国,谈两国脱钩是不理性的。

新增新冠确诊病例猛增,现在谈顶部为时尚早。3 月 13 日后,美国对疫情的防控力度显著加强。特朗普宣布“美国进入紧急状态”,联邦政府将启动 500亿美元的紧急资金储备,用于各州医疗机构用于应对新冠肺炎疫情,这对于提高美国居民对疫情的重视程度,从而控制疫情扩散是很有帮助的,但是这些措施生效落实到“确诊病例拐点”需要最少半个月时间,可能要到 3 月底或 4 月初才会有形势的明朗,现在谈顶部为时过早。

条件 4:不出现重大意外风险

上上周末,美媒关于中兴通讯再次被调查的传闻重挫了 5G 行业在上周的股价,使得科技股的人气受到重大挫折。

此外,美国某些人士的言论可能会加剧其内部和外部的冲突,未来的走势有待观察,可能带来难以预料的风险,至少对控制疫情和恢复全球经济是不利的。

总结:我们认为美国股市跌速最快的时候可能已经过去,但是在后期,不能排除在未来一段时间阶段性再跌 10%几甚至更多的 20%几。更严重的风险是,债券市场的风险是否会演变成现实的大规模违约以及带来新一轮的资产抛售潮?

美国股市持续十一年的牛市可能已经结束,由于美国和欧洲疫情尚未出现拐点,未来继续往下的可能性不小,要警惕外资流出的阶段性风险。

因此,我们坚持“慎重抄底”、强调波段策略。对于仓位很轻的机构投资者,可以逢低买入“安全边际较高”的品种,但是对于仓位很重的、风控要求高的机构投资者,要警惕再次大跌带来措手不及的风险,在市场动荡风险较大时,控制仓位是上策,慎言“牛市继续”。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)