感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

一个天天想卖壳,一个做梦都想上市,华图教育与山鼎设计联姻能成功吗?

来源: 市值风云

作者 | 紫枫

流程编辑 | 小白

借壳向来是二级市场最有想象空间的热点。

9月4日,山鼎设计(300492.SZ)宣布控股权拟变更为华图宏阳投资有限公司(以下简称“华图投资”),被市场解读为闯关创业板借壳。

创业板“借壳第一股”的“荣光”,各路资金竞相追逐,自9月4日以来,股价出现连续4个涨停板,直至11月7日的涨幅已高达120%,

然而,吉药控股(维权)与修正药业的借壳案仅13天就宣告终止,山鼎设计能否“闯关”成功,市场众说纷纭。

山鼎设计过去有什么故事呢?华图投资又是一家什么样的公司呢?

一、股权转让、放弃表决权、清仓抛售为卖壳

山鼎设计的主营业务是提供建筑工程设计及相关咨询服务。

山鼎设计的第一和第二大股东是自然人车璐与袁歆,第三大股东是车璐与袁歆各持50%的天津原动力企业管理咨询有限公司(以下简称“原动力”);截止2019年二季度,三大股东合计持有上市公司65.13%。

下图是公司的前十大股东名单:

(来源:Choice)

我们先把本次借壳的来龙去脉理顺。

9月4日,车璐、袁歆拟将其持有的公司2496万,即全部流通股(车璐606万股、袁歆1890万股)转让给华图投资,转让完成后,华图投资将取得30%股权,价格为7.5亿。

每股转让价为30.05元/股,对比9月4日收盘价32.95元/股计算,折价率为8.8%。

但是,即使转让了30%股权给华图投资,两人仍合计持有上市公司35.13%股权,控股权仍在手里。

为此,两人耍了个花招,宣布袁歆、原动力作出不可撤销的公开承诺,袁歆放弃6.2%股份的表决权,原动力放弃7.03%股份的表决权,使两人的股份表决权下降至21.9%,从而达到控股权变更的目的。

而且两人在公告中承诺:袁歆、原动力将在两年内把手上的股权统统卖掉,上市公司跟我们就没关系了。

由于在山鼎设计2015年IPO时,车璐和袁歆曾承诺“业绩锁定期满2年内,每12个月减持不超所持股份的15%”,因而还需要申请豁免承诺,让四年前说过的话变成一纸空文。

两人接下来的动作很快,9月19日车璐取回所有对上市公司的借款;9月23日,袁歆解除所有的股权质押,做好所有股权交接的准备。

如果一切顺利,控股股东及实际控制人将变更为华图投资及其实际控制人易定宏、伍景玉。

接下来我们就看看华图投资是何方神圣。

二、华图教育第六次冲刺上市

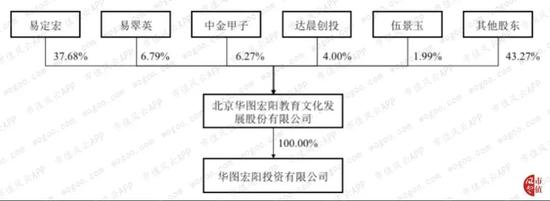

华图投资的背后其实是北京华图宏阳教育文化发展股份有限公司(以下简称“华图教育”),下面是股权结构图:

很多老铁可能早已听闻华图教育的故事,我们再来复习一下:

1、2012年10月,华图教育曾启动IPO辅导,但因当时证监会暂停IPO申报受理而搁浅;

2、2014年,华图教育挂牌新三板,随后在2015年4月,华图教育拟作价26.5亿元借壳*ST新都,却在两个月后终止协议;

3、2017年上半年,华图拟借壳扬子新材,但最终因业绩补偿协议未达成一致,再度宣布失败;

4、2017年6月,两次借壳失败的华图教育宣布重启A股IPO,由于同年9月发布的新《民促法》实施带来的不确定性,IPO再次搁置;

5、2018年2月,华图从新三板摘牌,采取发行H股方式进行港股IPO,被一些媒体称为“从新三板转港上市第一股”,并在2018年10月更新招股书。

然而,华图教育迟迟未通过聆讯。目前,华图已不在港股上市排队名单中,两次递交的招股书均已失效。

在职业教育领域尤其是公务员备考领域,中公教育和华图教育是市场公认的巨头,风云君在校园里经常看见挂满墙的中公教育和华图教育广告。

华图教育成立于2003年,主营业务涵盖了公务员、事业单位、教师、医疗、金融、部队转业干部等各类职业招录考试培训和职业技能培训。

截止2018年6月,华图教育已经拥有394家培训中心,半年内参加线下培训的学生人次已达24.8万人次,是中公教育主要的竞争对手。

不过,从业绩规模的角度出发,可以发现中公教育和华图教育其实不是外界中想象的那样市场地位并列。

根据华图教育10月22日的招股书显示,其营收从2015年的13.17亿上涨至2017年的22.4亿元,复合增速约为30%,但2018年上半年为13.82亿,相比去年仅增长4.04%,收入有放缓迹象。

相对应的归母净利润从2.12亿上升至3.73亿元,复合增速为32.64%,与营收增速相符,但2018年上半年为3.13亿元,相比去年反而下跌7.79%。

反观中公教育,其同期营收从20.76亿上升至40.31亿元,复合增速为39.35%,对应的归母净利润从1.61亿元飙升至5.25亿元,复合增速高达80%,总体业绩规模在2017年已明显大于华图教育。

因此,如果借壳成功,华图教育可能将借助上市公司平台的融资能力,尽快扩大自己的业绩规模,才不至于被中公教育快速拉开差距。

此外,山鼎设计可能从建筑设计业务转为从事职业教育业务,联想到中公教育的千亿市值,9月3日的山鼎设计的市值仅25亿元,想象空间可以说非常大,因此吸引市场资金来炒作山鼎设计。

不过风云君研究了山鼎设计的过去发现,自上市以来,山鼎设计曾两次试图花巨资购买资产,实现跨界重组的目的,可惜均未成功。

它之前打算转型到什么方向呢?下文为你揭晓。

三、两次超10倍增值率的跨界重组均失败

1、第一次“蛇吞象”失败告终

上市一年半后,2017年6月20日,山鼎设计宣布重大资产重组停牌,随后在8月16日签署股权意向书,最后在11月29日才发布预案。

先来看磨磨蹭蹭5个月才发布的重组预案内容。

上市公司拟以发行股份及支付现金的方式,购买米莉管理、摩尔管理、迅游管理等8个股东合计持有的深圳市萨拉摩尔电子商务有限公司(以下简称“萨拉摩尔”)100%股权,交易对价达11亿元。

另向不超过5名的特定投资者发行股份募集5.83亿元,用于支付现金对价等相关费用和建设现代化智能供应链、大数据分析平台等听起来非常“高大上”的项目。

截止2017年6月30日,萨拉摩尔的净资产为9617.33万元,因此预估增值率高达10.85倍。

萨拉摩尔的情况如何,为什么值得上市公司给出10倍增值率呢?

根据预案的描述,萨拉摩尔通过大数据分析,精选或设计潮流精品,通过Wish、速卖通、Amazon等平台展示给全球消费者,在其下单后,通过物流渠道销往全球。

公司在2017年产品SKU总数达6万,活跃产品SKU数为4万,而上半年实现的营收和净利润分别为3.22亿和3506万元,远远超过同期山鼎设计的6641万和436.75万元,因而也被市场认为是一次“蛇吞象”式交易,大小都是相对的嘛。

值得一提的是,与同行业的电商并购案例对比,萨拉摩尔的增值率明显较高。

下图是山鼎设计列举的上市公司收购电商公司的增值率情况:

从上表可知,仅跨境通在2014年收购环球易购的增值率13.06倍高于此次并购的增值率,2017年华鼎股份和天泽信息并购电商企业的增值率均在2倍左右,萨拉摩尔是否真的值得花10倍的价钱去收购呢?

不过,一切未能如公司的愿望进行,2018年6月29日,距离停牌以来整整一年时间,山鼎设计宣布终止重大资产重组,并归因于“市场环境发生重大变化,随后双方对重组方案内容的调整方式最终未达成一致。”

这个说法有一定道理,发布预案时,购买资产的股份发行价格定位41.16元/股,当时股价为45.98元,但2018年A股市场出现大幅下滑,而山鼎设计在复牌后股价猛挫。

截止2018年6月29日,其收盘价仅为22.79元/股,相比发行价已下跌44.63%,交易对方当然要求调整发行价,但双方在价钱上谈不拢,只能拜拜。

2、第二次“蛇吞象”再次失败

虽然第一次并购失败,不过山鼎设计并未放弃,很快又找到一个收购标的,这次看上的是健身行业。

2019年4月9日,山鼎设计再次发布重组预案,但这次方案的设计比较复杂。

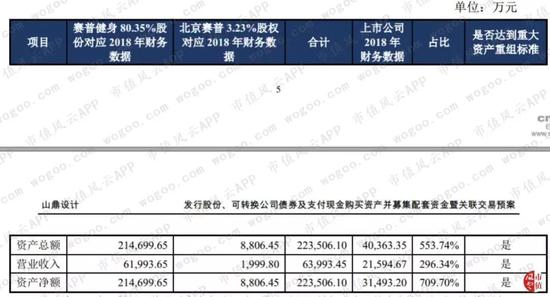

简单来说,首先,上市公司拟以发行股份、可转换债券及支付现金三种方式购买远瞩投资等14名交易对方合计持有的赛普健身股份有限公司(以下简称“赛普健身”)80.35%股份,交易金额高达21.47亿元。

然后,拟以发行股份及支付现金的方式购买宁波永尚等3名交易对方合计持有的北京赛普力量教育科技有限公司(以下简称“北京赛普”)3.23%股权,交易完成后,公司将直接并通过赛普健身间接持有北京赛普100%股权,交易金额为8806万元。

赛普健身和北京赛普的股权结构图如下:

上市公司2018年的总资产仅为4.04亿元,哪有真金白银去支付上述方案的现金对价8.94亿元,因此再向其余5名投资者发行可转换债券及股票募集8亿元,用于支付现金对价及中介费用。

由于赛普健身的资产总额等3项数据远超山鼎设计,因此这次也是一次“蛇吞象”式并购,而且交易价格远高于收购萨拉摩尔。

赛普健身100%股份的估值为26.73亿元,净资产账面值为1.67亿元,预估增值率接近15倍,比萨拉摩尔的增值率还高了5倍。

赛普健身不直接经营健身房,而是从事健身教练技术培训,主要向健身教练等人设计和教授健身课程,向全国超30万家健身培训机构提供服务。

而从财务数据上看,赛普健身的2018年营收和归母净利润分别为6.2亿和1.45亿元,远高于同期上市公司2.16亿和2674万元。

上市公司收购健身行业公司的案例极少,或许由于并购的稀缺性,股价复牌后,10个交易日内暴涨47%,且出现连续三个涨停板。

不过,事情并没有如愿推进,7月26日,山鼎设计再次宣布终止重大资产重组,且终止的原因几乎和此前没有区别,均是“市场环境发生变化”。

或许由于两次重组失败的经历,才促使公司实控人产生卖壳离场,落袋为安的想法。至于把公司的主营业务做起来,这个选项似乎不在他们的考虑范围内。

山鼎设计两次跨界,第一次尝试跨入跨境,第二次试图跨入健身行业均告失败,这次被华图教育借壳能否成功呢?

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)