牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

本文来自: 天风策略刘晨明团队

核心结论:

1、美债收益率刚好处于货币政策逐渐结束紧缩,但还未正式开始宽松的阶段,而名义经济增长也处于超预期下行的初期,最终致使美债收益率曲线出现倒挂,对于美股而言,这将是相对困难的一个时期。

2、对A股的短期影响:美股的下跌和VIX指数的提升,很可能导致外资整体降低权益仓位,部分外资暂时流出A股消费白马一段时间。

3、对A股的长期影响:美国经济超预期下行,打开全球进一步宽松的空间,而国内利率也具备了下调的空间,长期利好A股整体尤其是成长风格的估值修复。

1、美股下跌背后的逻辑

从近期的美股表现来看,经过年初开始连续超过2个月的反弹,市场对于美联储的鸽派已经充分预期,因此在3月美联储鸽派的议息会议出炉后,美股几乎没有什么反馈。但市场对于美国经济超预期下行的情况则准备不足,当周五公布的3月制造业PMI创出17年6月以来的新低后,美股出现了明显的下跌。

同一时间,美国十年期国债收益率也出现了快速回落,至此,美十年期与一年期国债利差为-0.01%,已经出现了倒挂。

历史上三次美国国债收益率曲线走平甚至倒挂的情况,均引发股市大幅调整:88-90年、99-01年和05-08年,期间叠加了加息过程;曲线倒挂通常是经济衰退的一个先行信号,三个时期也都出现了经济衰退,分别对应1988年经济衰退、2000年科网泡沫和2008年次贷危机。

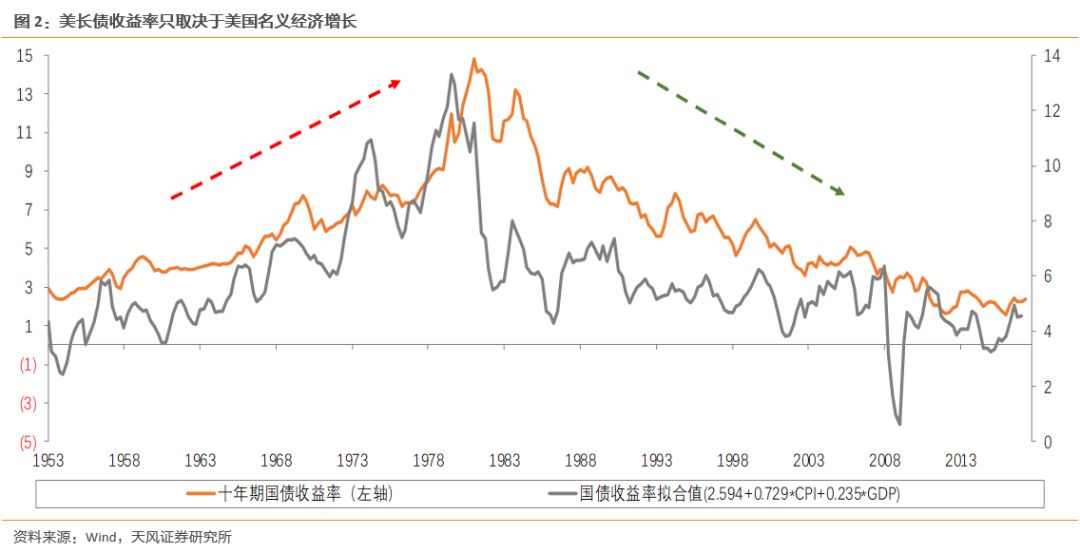

具体来说,由于利率曲线的形态取决于长短端利率的相对变化,短端利率由货币政策决定,而长端利率由经济和通胀决定。

在基准利率变动期,期限利差由短端利率主导;在基准利率稳定期,期限利差往往由长端利率主导。曲线走平多出现在加息中后期,加息使得短端利率上行,而加息末期对经济衰退预期升温,使得长端利率往下。因此,平坦化的收益率曲线依赖短端利率下行或长端利率上行来终结,前者由货币宽松实现,后者由通胀预期上行或经济增长来实现。

回到当前,美债收益率刚好处于货币政策逐渐结束紧缩,但还未正式开始宽松的阶段,而名义经济增长也处于超预期下行的初期,最终致使美债收益率曲线出现倒挂,对于美股而言,这将是相对困难的一个时期。

在此过程中,美债十年期收益率将进一步下行,其变化只取决于美国名义经济增长,即实际GDP和通胀预期。

2、对A股短期有何影响?

根据央行公布的外资持股数据,我们可以看到,在2017年以前,外资持有A股的规模,几乎与A股市场同步变化,也即在这一阶段,外资没有大量流入流出的情况,A股不管是结构还是趋势,很少受到外资的影响。

但是2017年以后,在A股纳入MSCI的预期之下,外资开始出现大量的净流入。

虽然外资流入已经是比较确定的长期趋势,但外资并不是一成不变的买入。有大量的资产或者基金会进行全球大类资产配置,如果全球某个地区的股票市场出现较大风险,且这种风险和下跌被认为是趋势性的,尤其比如美股,那么这种产品会整体降低股票资产的仓位,而去增加防御类资产比如债券或者货币的配置。

经验数据也的确表明外资流入流出与美股走势有极强的相关性,2018年以来,美股暴跌的时候,往往对应外资流出和消费白马下跌,美股上涨的时候,往往对应外资流入和消费上涨。且这个反应机制非常迅速,可以具体到日度。比如18年2月、6月、9月末、11月初和12月初美股的大幅回调,都对应北上资金流出,或者流入规模骤降。

因此,在未来美股走弱的一个阶段里面,外资流出对国内消费白马的影响需要密切关注。倘若市场果真如我们所判断的,国内消费白马由于美股走弱、外资流出导致了一个阶段的下跌,那么在美股和外资最恐慌、VIX指数高位的时候,去抄底消费白马,性价比会非常高,因为长期来看,还会有更多外资要进来,对白马股估值体系的重建仍然在路上。

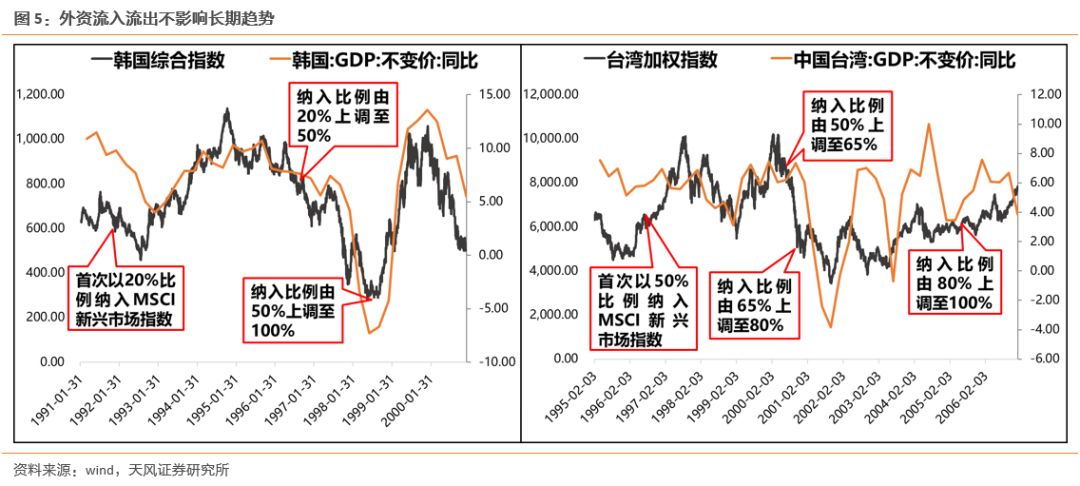

最后,从市场整体的角度来看,外资的流入与流出很难影响一个地区资本市场的长期趋势,其最终还要取决于该地区自身的基本面情况,例如韩国和台湾纳入MSCI比例逐步提升的过程。

3、对A股中长期有何影响?

长期来看,美股下跌背后,对A股的影响,应当从两个维度考虑,一是经济方面,二是货币政策方面。

首先,经济层面。

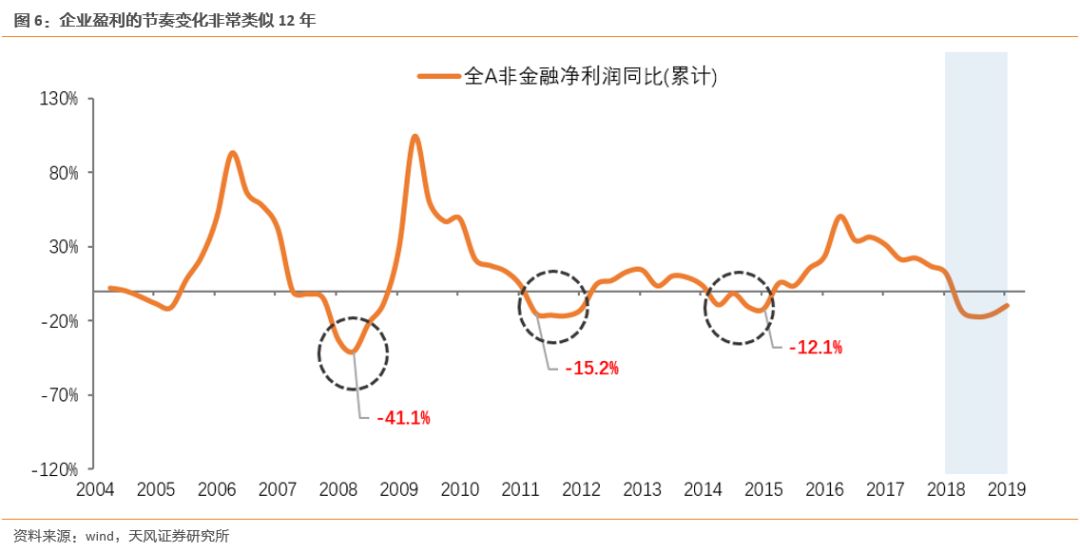

全球经济增长的预期从春节开始,加速下调,欧洲、大洋洲、南亚、再到美国。在此过程中,其对中国出口的冲击是最大变量。虽然宏观层面从量化的角度难以定量分析,但是定性来看,微观层面企业盈利尤其是与经济周期关系较大的板块,企稳难度在加大。企业盈利可能在Q4会因为价格(PPI)基数的原因而反弹,但“量”(实际GDP)的因素未必能够起来,最终使得企业盈利的走势与12年非常像——Q4反弹后回落或走平而非持续上行。

其次,是货币政策层面。

2018年,中国10年期国债收益率趋势回落,而美债10年期收益率快速上行,中美利差一度缩窄到20-30Bp。这一过程中,也桎梏了国内利率水平下行的幅度,同时也让国内货币政策尤其是降息没有了空间。

近期,随着美国名义经济增长预期的快速回落,美债收益率拐头向下,中美利差再次回到70-70Bp的水平,从而也打开了中国货币政策的空间。

拉长来看,历史上每一次中国货币政策空间打开,并开始宽松的区间内,成长风格的反弹都更加占优。

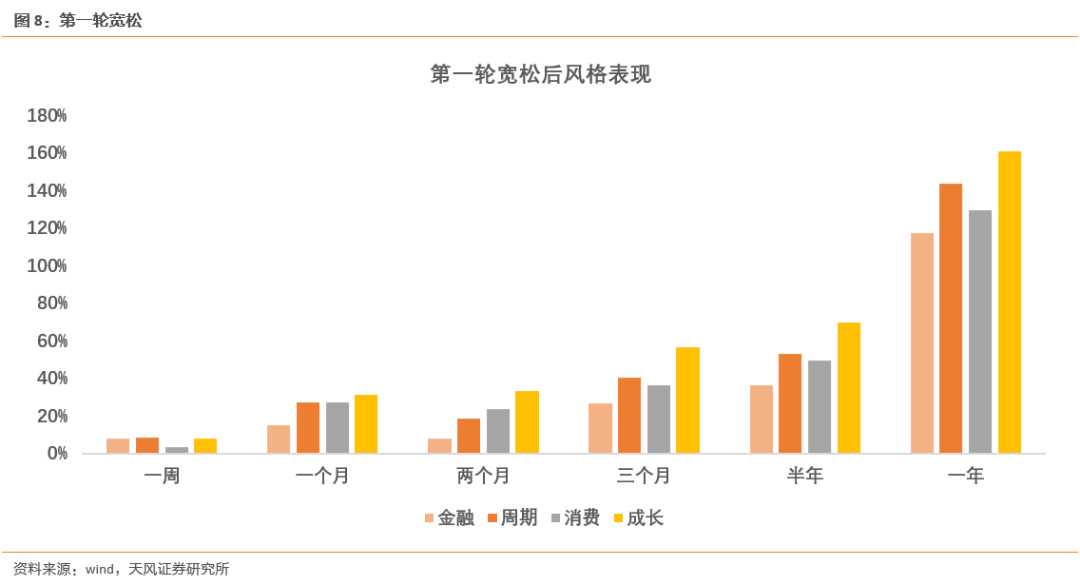

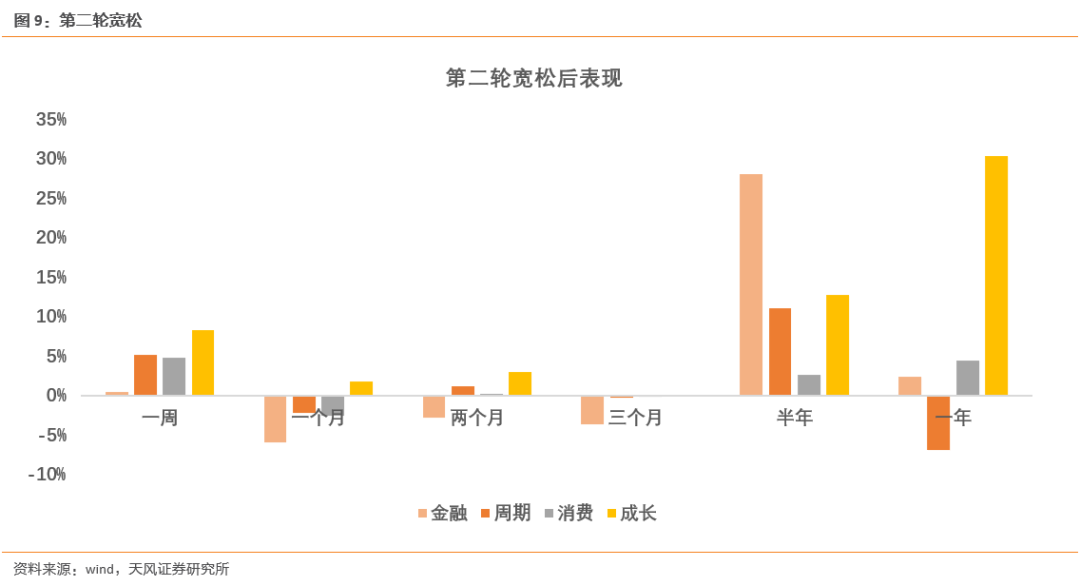

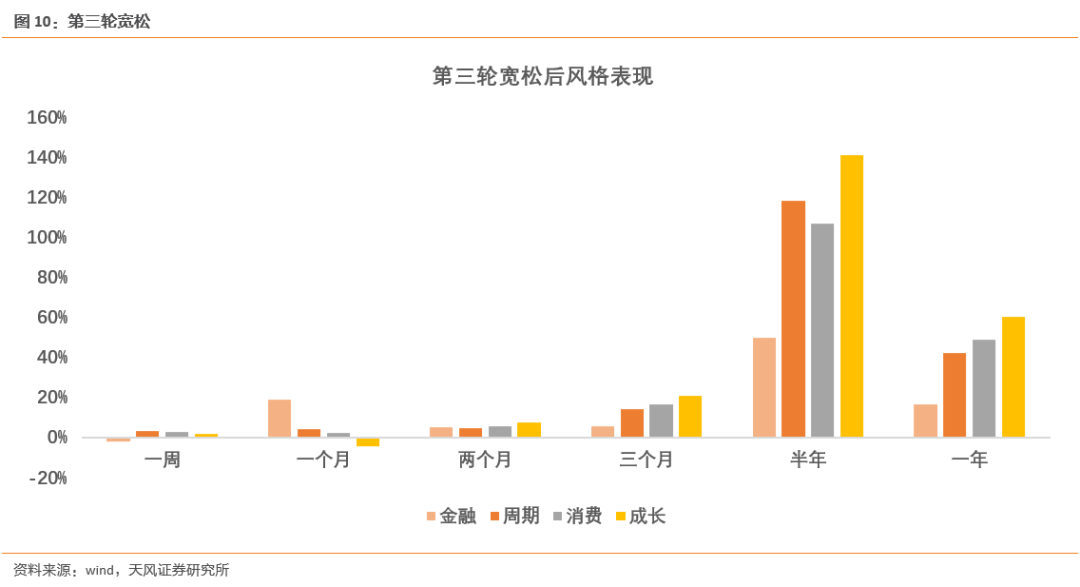

虽然每一轮宽松的背景各异,但数据层面上体现的结果和经济刺激采取的措施仍有一些共通之处。我们通过中信风格分类,归纳宽松环境下市场的风格偏好。在每一轮宽松起点的确认上,我们选择定调上明确转向的重要会议作为标志(表明市场完全确认政策转向),分别是08年11月、12年7月和14年12月。则前三轮宽松区间内各风格表现如下:

第一轮宽松在4万亿计划推出后立竿见影,大盘触底反弹。一直到09年的高点,成长和周期都保持不错的相对收益。

第二轮政策转向,市场尚处在下跌区间。12年下半年随着宽松预期不断明确,市场于年底开启一轮反弹。本轮反弹前期金融领涨,后期成长接棒。

第三轮政策宽松确立在14年底,此前创业板指借力外延并购效应从年中开始躁动,到年年底杠杆牛全面启动。本轮大牛市中成长仍然表现较好,在15年9月的反弹中也存在相对收益。

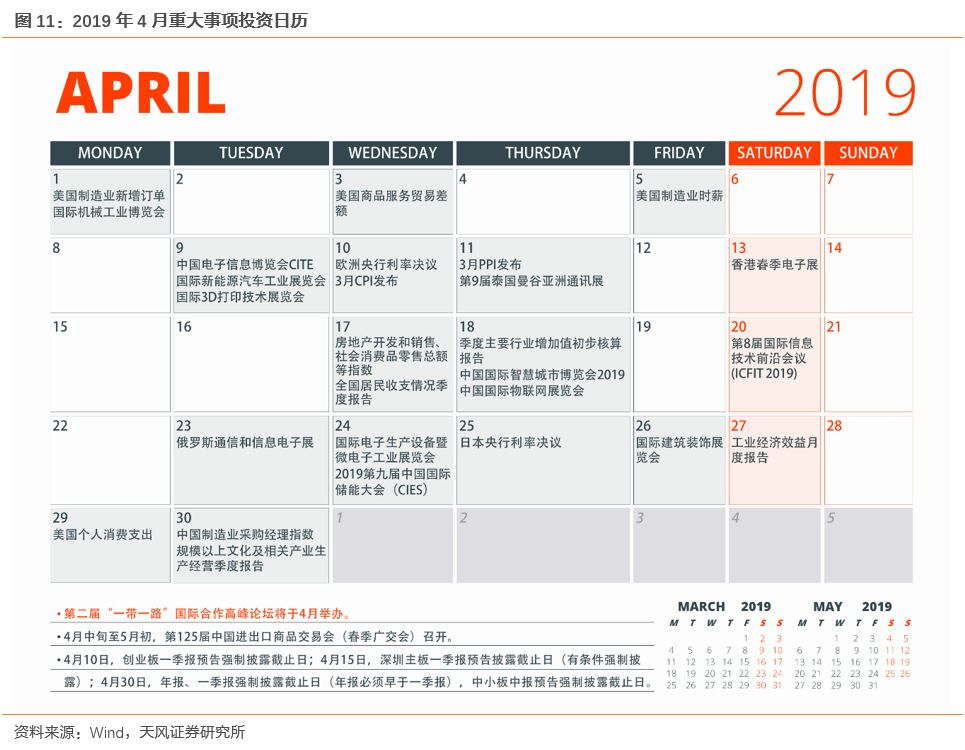

附:2019年Q2投资日历

风险提示:海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

本文作者:刘晨明、李如娟、许向真,来源:徐彪,原文标题:《美股下跌对A股的短期和长期影响》

-

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:于健 SF069

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)