社融增速新低,警惕信用风险

来源:海通宏观

作者:姜超、梁中华、李金柳

2月12日,央行公布1月金融统计数据:1月新增社融3.06万亿元,同比少增6367亿元;M2增速由17年12月的8.2%回升至8.6%;当月金融机构贷款增加2.9万亿,同比多增8670亿。我们的观点是:社融增速新低,警惕信用风险。

社融增速新低。1月新增社融总量3.06万亿,同比少增6367亿,为近三年的最低水平。社融余额增速从12%降至11.3%,增速创03年有数据以来新低。从结构上来看,金融强监管下表外非标融资受到明显压制,1月新增委托、信托贷款、未贴现银行承兑汇票仅有1178亿,同比少增了1.1万亿,是社融的主要拖累。对实体发放贷款增加2.69万亿,同比多增3800亿,一方面反映年初银行信贷冲动仍存,另一方面更为重要的反映融资需求从表外向表内转移。债券净融资1194亿,仍处于较低的水平,主要受到利率偏高的压制。

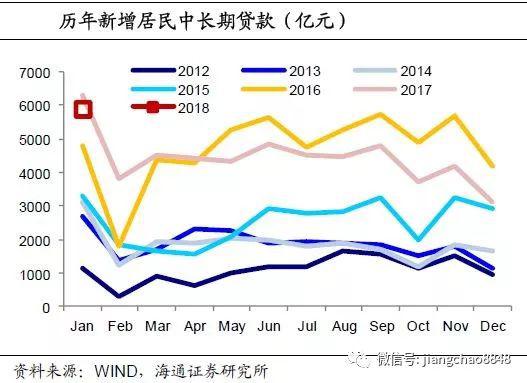

信贷依然高增。1月新增金融机构贷款2.9万亿,同比多增了8670亿。其中居民中长贷增加5910亿,短贷增加3106亿,整体上看,居民部门融资需求仍强,可能受到去年银行额度限制而积压的贷款需求的推动。1月企业中长贷增长1.33万亿,同比少增了2500亿,考虑到非标融资的回落,企业部门整体融资有较大幅度的下滑。信贷高增长主要也是金融监管趋严后,融资需求从表外转向表内。

M2增速回升至8.6%。受企业和非银存款回升的推动,1月M2同比增速回升至8.6%,但仍处于历史低位区间。18年在控制宏观杠杆率的政策背景下,整体融资环境收紧,对货币创造会继续构成影响,预计M2保持个位数增长将成为新常态。1月M0增速大降至-13.8%,M1增速反弹至15%,均与春节月份错位有关。此外,1月人民银行完善货币供应量中货币市场基金部分的统计方法,用非存款机构部门持有的货币市场基金取代货币市场基金存款(含存单),这也印证了我们之前专题中提到的M2统计中的问题,有助于更全面的统计货币数量。按完善前方法统计,18年1月末M2增速为8.5%,所以统计方法的调整对1月M2增速的影响相对有限。

经济增速承压,货币回归中性。年初以来金融监管政策继续出台,对通道业务进行全面封堵,非标融资在2018年将受到更加严格的限制。而债券市场利率依然高启,贷款利率上浮,整体融资环境进一步趋紧,对经济的压制作用会逐步体现。但当前PPI趋势性回落,CPI增长依然温和,通胀压力缓解,而经济增速承压,随着宏观审慎政策的逐步落地,双支柱框架下的货币政策已经从实际偏紧回归中性,体现为年初以来的货币利率创半年新低。

新增社融不够用,警惕信用风险爆发。从更宏观的角度来看,过去中国社会融资长期保持在两位数以上的高增速,一是为了保证利息偿还,二是保障经济高增长,但简单测算下就会发现,2018年用于保障偿债和经济增长的新增社会融资规模并不充分。如果今年社融增速降到10%,扣减掉6%的到期利息还剩4%,考虑到社融规模是GDP的2倍出头,那么最多也只剩8%的新增融资供经济增长,如果还要支持6.5%的GDP增速和3%的物价上涨,怎么看都是不够的。所以未来只有三种可能性:要么去杠杆暂缓,社融增速回升到12%以上;要么接受经济下行,经济或者通胀大幅回落;要么打破刚性兑付,允许债务违约的大规模出现。我们相信政府去杠杆的决心,也不认为经济增长会失速,那么相比较而言打破刚兑、出现大量信用违约的概率比较大。尤其18年非标融资大幅萎缩,信用债也大幅缩水,但今明两年是信用债和非标到期的高峰时点,而银行表内贷款受资本约束,必然有大量中小企业拿不到银行贷款难以偿债,这或许也是中国债务经济转型必须经历的阵痛。

1. 社融增速新低

1月新增社融总量3.06万亿,同比少增6367亿,为近三年的最低水平。从结构上来看,金融强监管下表外非标融资受到明显压制,1月新增委托、信托贷款、未贴现银行承兑汇票仅有1178亿,同比少增了1.1万亿,是社融的主要拖累。对实体发放贷款增加2.69万亿,同比多增3800亿,一方面反映年初银行信贷冲动仍存,另一方面更为重要的反映融资需求从表外向表内转移。债券净融资1194亿,仍处于较低的水平,主要受到利率偏高的压制。

从同比增速来看,1月社融余额增速从17年12月的12%降至11.3%,增速创03年有数据以来新低。如果考虑到国债和地方债融资,更广义的社融增速从17年末的14%左右进一步降至13.5%。

2. 信贷依然高增

1月新增金融机构贷款2.9万亿,同比多增了8670亿。其中,1月居民中长贷增加5910亿,同比少增380亿,而短贷增加3106亿,同比多增1880亿,整体上看,居民部门融资需求仍强,可能受到去年银行额度限制而积压的贷款需求的推动。

1月企业中长贷增长1.33万亿,同比少增了2500亿。考虑到非标融资的回落,企业部门整体融资有较大幅度的下滑。信贷高增长主要也是因为金融监管趋严后,融资需求从表外转向表内。

3. M2增速回升至8.6%

受企业和非银存款回升的推动,1月M2同比增速回升至8.6%,但仍处于历史低位区间。1月非金融企业存款增加221亿,去年同期为减少1.73万亿;财政性存款增加9809亿,同比多增5700亿;非银行业金融机构存款增加1.59万亿,同比多增1.49万亿。

18年在控制宏观杠杆率的政策背景下,整体融资环境收紧,对货币创造会继续构成影响,预计M2保持个位数增长将成为新常态。此外,2018年1月人民银行完善货币供应量中货币市场基金部分的统计方法,用非存款机构部门持有的货币市场基金取代货币市场基金存款(含存单),这也印证了我们之前专题中提到的M2统计中的问题,有助于更全面的统计货币数量。按完善前方法统计,2018年1月末M2增速为8.5%,所以统计方法的调整对1月M2增速的影响相对有限。

1月M0增速-13.8%,M1增速15%。M0增速大降和M1增速大幅反弹,均与春节月份错位有关。春节期间流动中的现金增加,而企业由于发放薪酬等导致短期存款减少,使得去年同期的M0基数偏高、M1基数偏低,春节错位的季节性扰动预计在2月仍将持续。

4. 经济增速承压,货币回归中性

年初以来金融监管政策继续出台,对通道业务进行全面封堵,非标融资在2018年将受到更加严格的限制。而债券市场利率依然高启,贷款利率上浮,整体融资环境进一步趋紧,对经济的压制作用会逐步体现。但当前PPI趋势性回落,CPI增长依然温和,通胀压力缓解,而经济增速承压,随着宏观审慎政策的逐步落地,双支柱框架下的货币政策已经从实际偏紧回归中性,体现为年初以来的货币利率创半年新低。

5. 新增社融不够用,警惕信用风险爆发

从更宏观的角度来看,中国过去社会融资长期保持两位数以上高增速,主要有两大用途,一是保证利息偿还,二是保障经济增长。但简单测算下就会发现,2018年用于保障经济增长的社会融资并不充裕。例如去年社融增速12%,假定6%的平均融资成本,那么还有6%的融资增长可以保障实体经济发展。而社融规模大约是GDP的两倍多,这意味着有12%的货币对应到经济增长,足以支持7%左右的GDP增速,以及工业品价格的大幅上涨6.3%。

但如果今年社融增速降到10%,扣掉上年6%的利息,考虑社融和GDP之间2倍多的倍数效应,最多也只有8%的货币供经济增长,如果还要支持6.5%的GDP增速和3%的涨价,怎么看都是不够的。例如2015年的新增实际融资和GDP之比只有9%,为历年最低水平,当年名义GDP增速则甚至降到不足7%。

所以未来只有三种可能性:要么去杠杆暂缓,社融增速回升到12%以上;要么接受经济下行,经济或者通胀大幅回落;要么打破刚性兑付,允许债务违约的大规模出现。我们相信政府去杠杆的决心,也不认为经济增长会失速,那么相比较而言打破刚兑、出现大量信用违约的概率比较大。

从微观角度来看,18年非标融资大幅萎缩,信用债也大幅缩水,但今明两年是信用债和非标到期的高峰时点,例如根据我们的测算,2018年信托贷款大约到期3.4万亿,信用债到期4.9万亿。而银行表内贷款受资本约束,必然有大量中小企业拿不到银行贷款,偿债信用风险增加。

这或许也是中国债务经济转型必须经历的阵痛。

责任编辑:李思阳

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)