原标题:吉利汽车(0175.HK)公司跟踪报告:量利双降战略调整,龙头自主仍有韧性,维持“优于大市”评级,目标价10.67-13.87 港元 来源:格隆汇

机构:海通证券

评级:优大于市

目标价:10.67-13.87 港元

投资要点:

⚫ 汽车行业销量持续下滑,行业整体去库存取得效果。2018 年下半年以来,汽 车行业销量持续下滑,行业竞争加剧。受国六标准提前实施影响,汽车行业 集中消化国五库存,根据中国汽车流通协会数据,2019 年 6 月汽车经销商库 存预警指数为 50.4%,同比下降 8.8 个 pct,库存预警指数位于警戒线之上(库 存明显去化)。我们判断,为清理国五车型库存,终端折扣持续加大,经销商 和厂家利润受到影响。

⚫ 车型结构老化,叠加遭遇行业低谷,吉利上半年销量同比下降 15%。吉利 6 月销量延续下滑态势,同比下降 29%。公司 2016 年前后推出的爆款车型博 瑞、帝豪 GS 和远景 SUV 等已经进入产品生命周期中后期,新车型尚处在爬 坡阶段,受行业销售形势低迷影响,吉利上半年销量同比下降 15%,考虑到 乘用车市场的不确定性,公司将全年销售目标由 151 万部下调 10%至 136 万 部。

⚫ 行业不景气拖累业绩,吉利上半年净利润降幅大于销量降幅。吉利发布业绩 预警,2019 年上半年,公司净利润预计同比下降 40%。净利润降幅大于销 量降幅,我们判断主要系降价促销清理国五库存所致。吉利从 2018 年下半年 便开始调整批发销量,我们判断系公司主动控制经销商库存结构,5 月吉利 率先实现国六覆盖全级别车型,我们预计下半年随着行业整体销量趋于稳定, 公司盈利能力有望回升。

⚫ 自主龙头优势尚在,调整步伐强调新产品做好“品牌”沉淀。2019 年上半年 吉利市占率达 6.55%,相比 2018 年同期略有下降,但在自主品牌中排名第 一,自主龙头优势尚在。2019 年下半年,公司帝豪和远景家族全系升级换新, 推出博越 Pro 同堂销售,新车型嘉际、几何 A 产能爬坡,基于 CMA 架构打 造的星越沉淀品质。

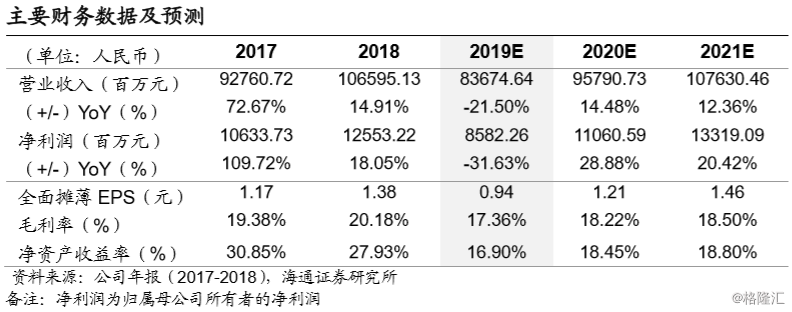

⚫ 盈利预测与投资建议。我们认为,行业销量持续下滑,吉利保持战略定力, 主动下调全年销量目标给渠道减负。同时,积极优化产品结构,吉利+领克+ 几何多品牌发展,轿车+SUV+MPV 全车型覆盖,传统车+轻混+插混+纯电多 动力系统支持,龙头自主长期仍有较强韧性。预计公司 2019-2021 年归母净 利润分别为 85.82/110.61/133.19 亿元人民币,EPS 分别为 0.94/1.21/1.46 元人民币。参考可比公司估值水平以及考虑到公司的成长性,给予其 2019 年 10-13 倍 PE,对应合理价值区间 9.40-12.22 元人民币/10.67-13.87 元港 币(汇率港币:人民币=1:0.8809),维持“优于大市”评级。

⚫ 风险提示。公司新车型销量不及预期;整体市场竞争激烈程度超预期。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)