7月15日,港交所披露了捷信消费金融运营主体“Home Credit”的IPO招股书,股票面值拟定为每股股份0.05欧元,具体募资金额未披露,花旗银行、汇丰银行、摩根士丹利为其保荐人。

7月15日,港交所披露了捷信消费金融运营主体“Home Credit”的IPO招股书,股票面值拟定为每股股份0.05欧元,具体募资金额未披露,花旗银行、汇丰银行、摩根士丹利为其保荐人。

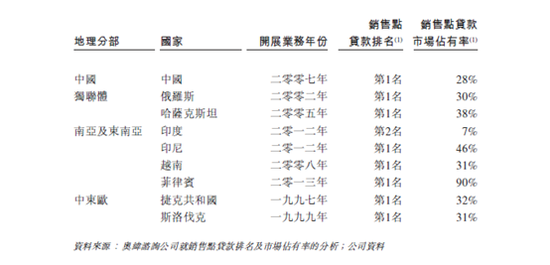

招股书显示,捷信消费金融成立于1997年,主要在中国、独联体、南亚及东南亚以及中东欧等地区为借款人提供贷款产品。2018年,捷信覆盖国家人口规模共计34亿,消费金融加权平均渗透率不足10%。主要通过网上及实体分销网络向客户提供销售点贷款、现金贷款及循环贷款产品。

业务层面,2018年捷信消费金融新增贷款金额202亿欧元,截至2019年3月31日未偿还总贷款余额为209亿欧元。截至2018年12月31日,捷信在中国持牌消金公司之中在销售点贷款未偿余额排名第一,市场占有率达28%。

2019年第一季度老用户复借的贷款占新发放贷款的68%,从2016年12月31日至2018年12月31日用户增加了4700万名,复合年增长率为30%。

业绩层面,2018年度捷信录得年内溢利4.98亿欧元,同比增加81.09%,录得营收39.52亿欧元,同比增加27.11%。

但在资产质量方面,捷信不良资产比率逐年攀升,2016、2017、2018年度捷信不良贷款比率分别为6.1%、6.9%、8.4%,2018年度与2017年相比同比增长了21.74%。截至今年3月31日,捷信的消费分期贷款M3+逾期率为1.71%,现金贷M3+逾期率为1.38%。

具体贷款业务方面,捷信主要提供现金贷款、销售点贷款、循环贷款及其他包括按揭贷款、汽车贷款及企业贷款等业务。2016、2017、2018年三个年度,现金贷款分别占贷款总额的50.9%、59%、69%,销售点贷款分别占39.8%、35.3%、25.5%,循环贷款分别占5.5%、3.1%、3%。截至2019年3月31日,现金贷款占比已上升至70.5%,销售点贷款占比为24.1%,循环贷款占比为3%。

从地理区域来看,中国目前是捷信消费金融最大的市场,截至今年3月31日的数据显示,中国贡献的贷款金额略有增加占贷款总额的63.9%,2018年中国未偿还贷款总额为124.46亿欧元,同比增加16.48%,但相较2017年89.35%的增速而言明显放缓。另外,独联体贡献的贷款金额占16.6%,南亚及东南亚占比10.8%,中东欧贡献8.3%。

值得关注的是,销售渠道方面,捷信曾经依赖的线下实体门店正在收缩。在风险提示一栏中,捷信指出公司依赖发展及维持实体销售点门店以分销产品和服务。截至2019年3月31日,捷信拥有约5.7万个由公司员工值班的销售点,及约36.7万个主要由零售商员工值班的销售点,分别占总实体店的13.4%与86.6%。

但从招股书数据来看,2016年至2018年,捷信通过线下发放的贷款金额占比不断降低,2018年线下放贷103.14亿欧元,与2017年同期的118.78亿欧元相比减少了13.17%,占总贷款金额的51%。到2019年3月31日,线下放款数据首次少于线上,2019年第一季度捷信通过实体店铺放款24.45亿元,占总贷款金额的49%,通过线上放款25.45亿元,占总贷款金额的51%。

此外,捷信提示其贷款组合与融资组合可能存在期限错配的情况导致公司承受流动性风险。由于捷信主要依赖机构资金来源及客户存款以拨付贷款,本息的兑付及偿还时间可能与借款时间存在差异。捷信的资金来源主要为包括银行及金融机构贷款、客户存款、债券及ABS资产支持证券,以及联合贷款安排、资产出售及经纪等轻资本融资模式。

今年以来,市场不断传出捷信集团赴港上市的消息,据路透旗下《IFRAsia》称捷信拟融资规模约在10亿美元。

责任编辑:陈鑫

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)