| 线索Clues | 理性投资 |

□“聪明资金”延续多美元,空美债、黄金的操作

□央行“釜底抽薪”,人民币成功“保7”

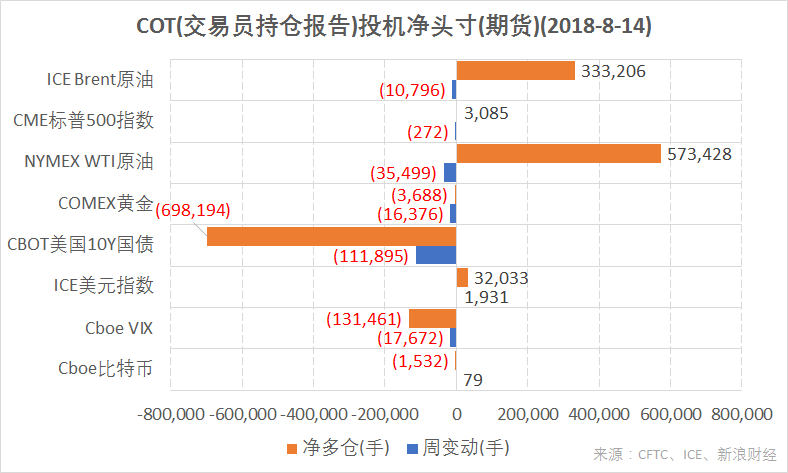

结合CFTC、ICE的交易员持仓报告(COT),截至8月14日,ICE美元指数期货投机净多仓增加;CME标普500指数、ICE Brent原油、NYMEX WTI原油期货净多仓减少;CBOT美国10Y国债、Cboe VIX指数期货净空仓增加;Cboe比特币期货净空仓减少;COMEX黄金期货投机净持仓由正转负。(图片来源:CFTC、ICE、新浪财经)

结合CFTC、ICE的交易员持仓报告(COT),截至8月14日,ICE美元指数期货投机净多仓增加;CME标普500指数、ICE Brent原油、NYMEX WTI原油期货净多仓减少;CBOT美国10Y国债、Cboe VIX指数期货净空仓增加;Cboe比特币期货净空仓减少;COMEX黄金期货投机净持仓由正转负。(图片来源:CFTC、ICE、新浪财经)截止8月14日,ICE美元指数(DXY)(UUP)期货投机净多仓(以下简称“净多仓”)周变动增加1,931手,达到32,033手。

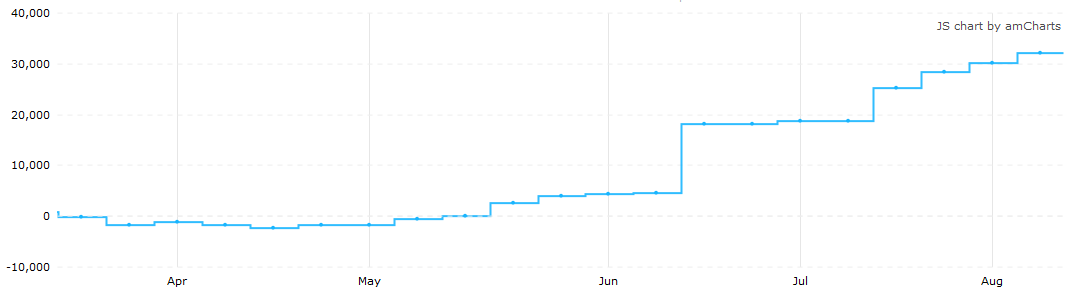

6月下旬以来,该数值持续刷新2017年中以来最高水平,显示“聪明资金”加码押注美元汇率上升,本周这一趋势延续并加强。

统计显示,押注美元上涨的投机净多仓已连续16周上升。

4月下旬以来,ICE美元指数期货投机净多仓已连续16周上升(来源:CFTC、Tradingster、新浪财经整理)

4月下旬以来,ICE美元指数期货投机净多仓已连续16周上升(来源:CFTC、Tradingster、新浪财经整理)贸易加权美元指数本周下跌0.19%,周五收报96.12,周三触及高位96.98。

周一,土耳其里拉(lira)汇率(USD/TRY)延续上周五的暴跌,市场恐慌迅速传导至其他新兴市场货币(CEW)。

随后,包括土耳其在内的多国央行出手干预,汇市剧烈波动局面有所缓和。点此查看热点汇率。

恐慌情绪同时蔓延至股市。截至15日收盘,MSCI新兴市场指数基金(EEM)年内最大回撤达到20.3%,技术上步入熊市区间。

新兴市场中,对经济增长贡献最大的中国,股市回调更深。上证综指(000001)周五触及2665.59低位,距离2016年1月27日盘中创下的2638.3点仅约1%的空间。该点位是上一轮牛市的起点。

截至17日,沪指年内最大回撤超过25%,累计跌幅为19.3%。

周五,在岸人民币(USD/CNY)收报6.8815,周贬值241点(pips)。周三夜盘,在岸价收于全天最低点6.9348,引发“破7”担忧。央行再度采取措施,以“釜底抽薪”方式减少离岸人民币(USD/CNH)流动性,提高做空成本,打击投机套利行为。次日,人民币大幅反弹,离岸价一度升值近千点子。

ICE美元指数期货合约每手价值为美元指数DXY*1000美元。

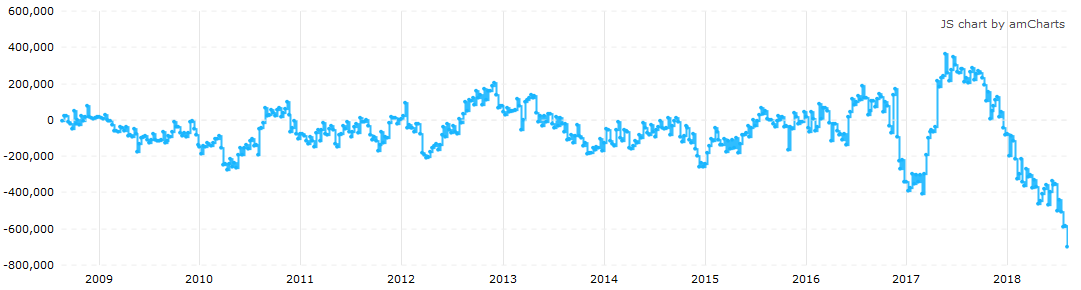

COMEX黄金期货(GC)(GLD)投机净多仓为-3,688手,比上一周减少了16,376手,幅度接近130%。净多仓为有记录以来首次转负。

COMEX黄金期货投机净多仓有记录以来首次转负(来源:CFTC、Tradingster、新浪财经整理)

COMEX黄金期货投机净多仓有记录以来首次转负(来源:CFTC、Tradingster、新浪财经整理)伦敦金(XAU)本周下跌2.29%,收报于1184.1美元/盎司。

COMEX黄金期货主力合约收报1191.8美元,周跌2.25%。周一,该合约自2017年3月以来首次跌破1200美元。美元走强使黄金“避险”属性被压制。

过去十周,金价有九周录得下跌,当前价格接近去年1月以来最低水平。

有分析指出,自2004年黄金市场引入ETF以来,黄金从一种“避险资产”转变为对美元走势非常敏感的金融资产。它与美元有很强的负相关关系。这意味着,如果投资者情绪恶化时美元升值,黄金价格就会下跌。点此使用资产相关性分析工具。

COMEX黄金期货合约每手为100金衡盎司。

ICE Brent原油期货(BNO)投机净多仓为333,206手,周变动减少10,796手。

NYMEX WTI原油期货(USO)净多仓为573,428手,周变动减少35,499手。

本周国际油价延续下跌。国际基准ICE Brent原油期货(OIL)主力合约收于71.86美元,周下跌1.51%。美国WTI原油期货(CL)主力合约收于65.92美元,周下跌2.7%,连续七周收跌。

周五,油服公司贝克休斯(BHGE)公布,美国周度活跃原油钻井设备(OIH)数量持平,总数量为869台,这一数值为2015年3月以来的最高水平。这项数据可为美国的未来原油产量提供线索。

能源信息署(EIA)公布的数据显示,截至8月10日结束的当周,美国原油库存增加680.5万桶至4.142亿桶,创2017年3月10日以来最大单周增幅,市场预期为减少288万桶。

INE中国原油期货主力合约SC1809周五收报495.2元,周下跌2.19%。

以上原油期货合约每手均为1000桶。

CBOT美国10Y国债期货(IEF)(TLT)净多仓为-698,194手,净空仓本周增加了111,895手。

截止8月14日,美国10Y国债期货投机净空仓刷新有记录以来最大值(来源:CFTC、Tradingster、新浪财经整理)

截止8月14日,美国10Y国债期货投机净空仓刷新有记录以来最大值(来源:CFTC、Tradingster、新浪财经整理)本周,美国10Y国债期货投机净空仓刷新有记录以来最大值,读数较7月31日记录增加近11万手。投机资金看涨美国10Y国债收益率这一全球金融市场基准利率,因债券价格与收益率负相关。

美国10年期国债收益率本周持平,周五收报2.87%。

周四,美国10Y-2Y国债收益率利差为24BP,再度达到2007年8月以来的最低点。一些经济学家认为,平坦的利率曲线能警示经济衰退。点此查看收益率曲线“扁平化”正引起美联储高度重视。

COBT美国10Y国债期货合约每手面值为100,000美元。

CME标普500指数期货(ES)(SPY)净多仓为3,085手,周变动减少272手。

美股三大股指本周先跌后涨。周中,中美将进行经贸磋商的消息提振了疲软的市场。

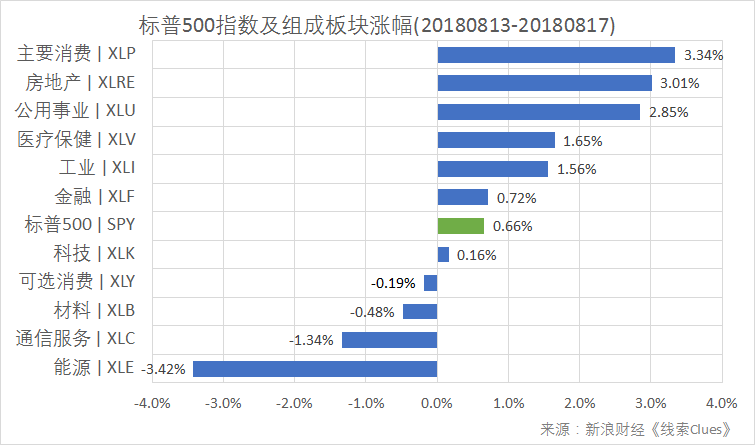

标普500指数周五收报2850.13,周涨0.59%。主要消费,房地产,公用事业等领涨。能源跌3.42%。

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)美国商务部周三公布,7月零售销售环比增长0.5%,超出市场预期的0.2%,也高于下修后的前值0.2%;核心零售销售环比增长0.5%,前值下修为-0.1%。

沃尔玛(WMT)周四公布的季报显示,收入、每股收益、同店销售等指标均超过华尔街预期,股价本周大幅收涨8.5%。

数据显示,零售依然稳健,这对于消费占70%的美国GDP增长是一个积极信号。

CME标普500指数期货合约每手价值为标普500指数*250美元。

Cboe(CBOE)VIX指数期货(VXX)净多仓为-131,461手,净空仓本周增加了17,672手,增幅约15%。

标普500波动率指数(VIX)本周跌4%,周五收于12.64。土耳其里拉危机发酵,该读数周三一度接近17。

Cboe标普500波动率指数期货合约每手价值为VIX指数*1000美元。

Cboe比特币期货(XBT)净多仓为-1,532手,净空仓本周减少了79手。

据Bitstamp交易所数据,北京时间18日11:45,比特币现货价格(BTC)在6500美元附近,上周同期在6100美元附近。

周二上午,比特币价格下挫至5900美元附近,这是今年6月末以来首次跌破6000美元。

市场将比特币价格下挫原因指向了ETF“难产”。此外,对挖矿成本的担忧也施压币价。

在里拉汇率危机蔓延的背景下,比特币并未体现出“避险”特征。

Cboe比特币期货每手合约对应1个比特币。

编者注:美国商品期货委员会(U.S. Commodity Futures Trading Commission,简称CFTC)是美国期货及衍生品市场的监管机构。

期货及衍生品持仓报告(The Commitments of Traders,简称COT)由CFTC公布,逢周五发布(遇节日会顺延至下一个交易日),数据截至当周二。该系列报告涵盖NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期货、期权、互换等衍生品。

CFTC的“Lagacy Report”将交易员持仓分为“可报告持仓”(Reportable Positions)、“非可报告持仓”(Nonreportable Positions)。前者又分为“商业”(Commercial)、“非商业”(Non-Commercial)持仓,而“非商业”常被视作投机者。

通常,投资者更关心“可报告持仓”中的“非商业”部分里的净多仓(Net Positions)。这个指标是由“非商业”持仓中多仓(Long)减去空仓(Short)得到,投资者关心该值的周度变化。研究者如果将这些数据拉到更长时间窗口去考察,也可以在一定程度识别出该品种投机力量的变化趋势。

按照CFTC的定义,“商业”是指涉及到大宗商品的生产、加工或销售的实体。“非商业”则通常指参与“投机”(speculative)的交易商,当中包含对冲基金等资产管理公司。

需要注意的是,ICE网站提供的COT,是不同于上述“Lagacy Report”的另一种统计口径,它将“可报告持仓”划分为四类,分别是:Dealer Intermediary(经纪商)、Asset Manager/Institutional(资产管理公司/机构)、Leveraged Funds(杠杆基金),及Other Reportables(其他可报告)。通常,“Asset Manager/Institutional”被视为投机者。ICE Brent原油期货投机净多仓采用这一口径数据。

除非特别说明,《线索Clues》引用的数据是COT系列报告中“仅期货”(Futures Only)部分,即不含期权等其它衍生品。这也是主流财经数据提供应商常用的报告口径。

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)