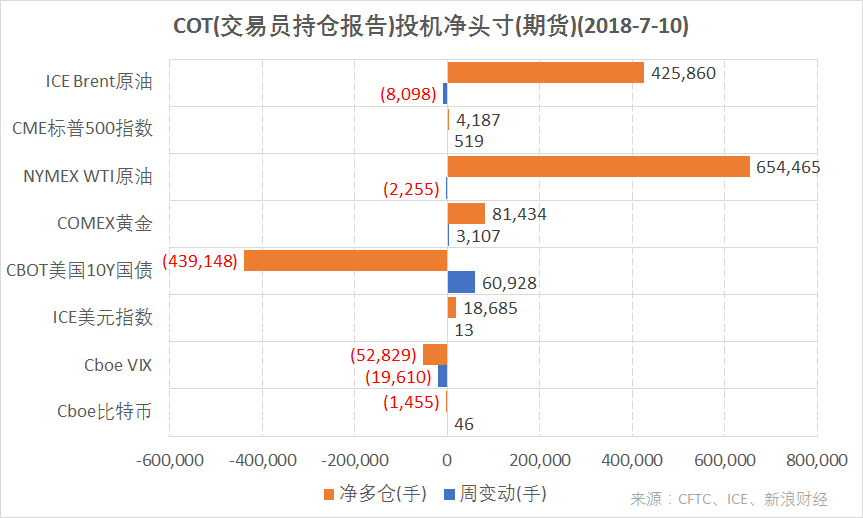

结合CFTC、ICE的交易员持仓报告(COT),截至7月10日,ICE美元指数、CME标普500指数、COMEX黄金期货投机净多仓增加;NYMEX WTI原油、Brent原油期货净多仓减少;Cboe VIX指数期货净空仓增加;CBOT美国10Y国债、Cboe比特币期货净空仓减少。(图片来源:CFTC、ICE、新浪财经)

结合CFTC、ICE的交易员持仓报告(COT),截至7月10日,ICE美元指数、CME标普500指数、COMEX黄金期货投机净多仓增加;NYMEX WTI原油、Brent原油期货净多仓减少;Cboe VIX指数期货净空仓增加;CBOT美国10Y国债、Cboe比特币期货净空仓减少。(图片来源:CFTC、ICE、新浪财经)截止7月10日,ICE Brent原油期货(BNO)投机净多仓(以下简称“净多仓”)为425,860手,净多仓周变动减少8,098手。

NYMEX WTI原油期货(USO)净多仓为654,465手,净多仓周变动减少2,255手。

国际油价本周大幅回落。国际基准ICE Brent原油期货(OIL)主力合约收于74.92美元,周下跌3.1%。美国WTI原油期货(CL)主力合约收于70.58美元,周下跌4.5%。

本周油价大跌主要发生于美东时间周三。当日,布伦特原油期货大跌5.95%,为2016年2月以来最差表现;WTI原油期货跌4.85%,是2017年6月以来最大单日跌幅。贸易战利空打压环球市场,前期油价上涨的催化剂似乎在一夜之间耗尽。利比亚宣布几个主要出口终端重新开通。欧佩克(OPEC)最新月报显示,6月该组织原油日产量增加17.34万桶至3232.7万桶。有消息称,6月沙特原油日产量增加了40.54万桶,至1042万桶。

本周,位于巴黎的国际能源署(IEA)发布7月份《石油市场月度报告》称,由于美国将恢复对伊朗制裁,预计今年伊朗原油出口将下滑,可能减少超过120万桶/日,加上委内瑞拉产量减少,利比亚、加拿大及北海的生产也出现问题,石油供给将趋紧。

IEA称,没有看到任何其他地区出现产量增长来缓解市场紧张局面的迹象,全球闲置产能缓冲或已达到极限。

但是,已经有“非常令人乐见的”迹象显示,主要产油国的产量在增加,或许已达到纪录高位。根据IEA数据,今年6月,OPEC原油产量达到四个月高位,至3187万桶/日,增长18万桶/日。需求方面,IEA维持预测2018年石油需求增长140万桶/日。

美国能源信息署(EIA)数据显示,截至7月6日当周,美国原油库存减少1263.3万桶,创2016年9月份以来最大单周降幅,市场预期减少378.8万桶。

周五,油服公司贝克休斯(BHGE)公布的美国周度活跃原油钻井设备(OIH)数量没有变化,总数量为863台。

INE中国原油期货主力合约SC1809周五收盘报491.1元,周跌0.89%。

以上原油期货合约每手均为1000桶。

COMEX黄金期货(GC)(GLD)净多仓为81,434手,周变动增加3,107手。

伦敦金价(XAU)本周下跌0.78%,收报于1244.17美元/盎司。

过去五周,金价有四周录得下跌,当前已处于去年12月以来的最低水平。有分析称,在当前的宏观局势下,美元和美债已代替黄金,成为投资者更偏好的“避险”工具。此外,部分新兴市场央行抛售传言,也是一种未能证实的解释。

上周,美国国务卿蓬佩奥(Mike Pompeo)再次访朝,朝中社称美方“单方面提出了强盗的无核化要求”。

但本周四,美国总统特朗普在个人社交平台推特晒出了朝鲜最高领导人金正恩给他的来信。特朗普评价称,这是一封友善的来信,(美朝关系)正在取得巨大进展。

COMEX黄金期货合约每手为100金衡盎司。

ICE美元指数(DXY)(UUP)期货净多仓周变动增加13手,达到18,685手。6月下旬以来,该持仓数值持续刷新2017年中以来最高值,显示“聪明资金”对美元看法乐观。

贸易加权美元指数本周前四个交易日录得连续上涨,周五最高升至95.25,随后回落收报于94.7,周涨0.75%。据CNBC报道,有分析师称这可能与周末前交易量相对清淡有关。本周,欧元兑美元(EUR/USD)跌0.53%,报1.1685。英镑兑美元(GBP/USD)跌0.4%,报1.3232。避险货币日元汇率回落1.69%。

不甚理想的经济数据表现,充满不确定性的英国脱欧(Brexit)计划,与美国日益分歧的货币政策,给欧股市场、欧系货币蒙上阴影。

此外还有分析认为,尽管日元和美元都是投资者偏好的“避险”工具,相对而言,地缘政治不稳定因素更有利于日元,而贸易战引发的环球经济担忧使美元有相对吸引力。

渣打中国财富管理部投资策略总监王昕杰日前表示,下半年美元是否会加息超过两次将成为影响市场走势的关键风向标。

美元指数(DXY)组件(根据2015年4月ICE文档)(图片来源:ICE、新浪财经整理)

美元指数(DXY)组件(根据2015年4月ICE文档)(图片来源:ICE、新浪财经整理)本周人民币兑美元继续大幅下挫,目前已连续五周贬值。周五,在岸人民币(USD/CNY)最低触及6.7085,收报6.6905,较上周五(6日)官方收盘价贬值533点(pips)。

ICE美元指数期货合约每手价值为美元指数DXY*1000美元。

CBOT美国10Y国债期货(IEF)(TLT)净多仓为-439,148手,净空仓本周减少了60,928手,削减幅度近12%。上周,这一表征投机者押注美国10Y国债收益率上升的期货净头寸达到有记录以来最大值,首次超过500,000手。国债期货空头看跌收益率,因国债价格与利率走势相反。

对全球金融市场影响广泛的美国10年期国债收益率本周回落1个基点(0.01个百分点)至2.83%。

美国财政部数据显示,截至13日,美国10Y-2Y国债收益率利差已缩窄至24BP,刷新近十一年来最低点,上周五(6号)这一利差为29BP。利差持续缩窄直到收益率曲线“倒挂”,被一些宏观分析师认为是经济衰退的先兆。点此查看收益率曲线“扁平化”正引起美联储高度重视。

美国10Y国债期货合约每手面值为100,000美元。

Cboe(CBOE)VIX指数期货(VXX)净多仓为-52,829手,净空仓本周增加了近60%,达到19,610手。

标普500波动率指数(VIX)本周跌近9%,周五收报12.18。美股市场上涨通常伴随VIX——“恐慌指数”走跌。VIX期货的空头看跌波动率,通过这种方式做多股市或对冲其股票空头部位。

Cboe标普500波动率指数期货合约每手价值为VIX指数*1000美元。

CME标普500指数期货(ES)(SPY)净多仓周变动增加519手,净多仓为4,187手。合约投机多仓、空仓分别增加近31%和63%。

美股三大股指1月26日以来走势(收盘线)(来源:新浪财经)

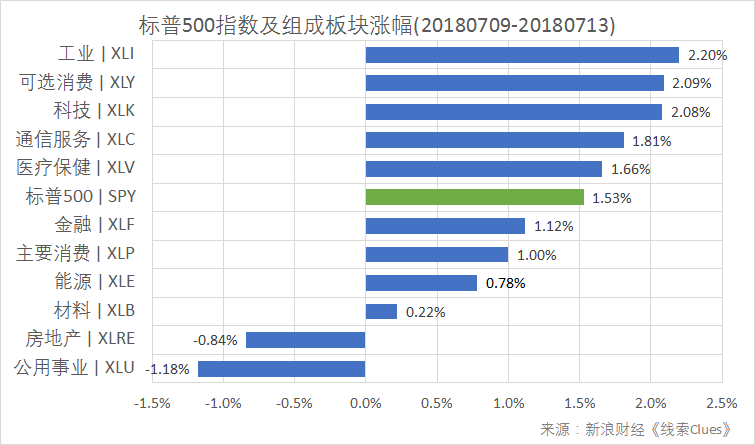

标普500指数本周上涨1.5%,收报2801.31。周五,标普500指数自2月1日以来首次收于2800点上方。

据“ETF精选”数据,由标普500成分股组成的板块本周多数上涨。工业(XLI)、可选消费(XLY)、科技(XLK)、通信服务(XLC)、医疗保健(XLV)涨幅居前。

亚马逊(AMZN)、Facebook(FB)、微软(MSFT)本周分别上涨6%、2%和4.2%,股价创历史最高。可选消费、通信服务板块包含了FB、AMZN等公司。“债券代理”公共事业、房地产下跌,受利率上升影响。

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)通过“阶段涨幅”功能,可查看、对比特定时间窗口的累计涨幅;通过“相关系数”计算器,可查询不同投资标的之间的价格走势相关性;通过“风险分析”工具可了解证券价格波动特征。

CME标普500指数期货合约每手价值为标普500指数*250美元。

Cboe比特币期货(XBT)净多仓为-1,455手,净空仓本周减少了46手。

据Bitstamp交易所数据,北京时间14日13:20,比特币现货价格(BTC)在6250美元附近,而上周同期在6500美元附近。

Cboe比特币期货每手合约对应1个比特币。

编者注:美国商品期货委员会(U.S. Commodity Futures Trading Commission,简称CFTC)是美国期货及衍生品市场的监管机构。

期货及衍生品持仓报告(The Commitments of Traders,简称COT)由CFTC公布,逢周五发布(遇节日会顺延至下一个交易日),数据截至当周二。该系列报告涵盖NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期货、期权、互换等衍生品。

CFTC的“Lagacy Report”将交易员持仓分为“可报告持仓”(Reportable Positions)、“非可报告持仓”(Nonreportable Positions)。前者又分为“商业”(Commercial)、“非商业”(Non-Commercial)持仓,而“非商业”常被视作投机者。

通常,投资者更关心“可报告持仓”中的“非商业”部分里的净多仓(Net Positions)。这个指标是由“非商业”持仓中多仓(Long)减去空仓(Short)得到,投资者关心该值的周度变化。研究者如果将这些数据拉到更长时间窗口去考察,也可以在一定程度识别出该品种投机力量的变化趋势。

按照CFTC的定义,“商业”是指涉及到大宗商品的生产、加工或销售的实体。“非商业”则通常指参与“投机”(speculative)的交易商,当中包含对冲基金等资产管理公司。

需要注意的是,ICE网站提供的COT,是不同于上述“Lagacy Report”的另一种统计口径,它将“可报告持仓”划分为四类,分别是:Dealer Intermediary(经纪商)、Asset Manager/Institutional(资产管理公司/机构)、Leveraged Funds(杠杆基金),及Other Reportables(其他可报告)。通常,“Asset Manager/Institutional”被视为投机者。ICE Brent原油期货投机净多仓采用这一口径数据。

除非特别说明,《线索Clues》引用的数据是COT系列报告中“仅期货”(Futures Only)部分,即不含期权等其它衍生品。这也是主流财经数据提供应商常用的报告口径。

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)