来源:秦朔朋友圈

林凛

2月9日,A股的跌幅堪称是史诗级的。截至当日(上周五)收盘,上证综指收报3129.85点,创近八个月新低,跌4.05%,周跌幅逼近10%;上证50指数跌7%,深成指收跌3.58%,创业板跌2.98%。

北京时间上周五凌晨收盘,美股第三次闪崩,道指和标普500指数同时确认陷入技术性回调困境。标普500指数收跌3.75%,报2581.09点,创2017年11月17日以来收盘新低;道指大跌逾千点,跌幅4.15%,报23860.46点。不过,北京时间周六收盘时,美股有所反弹,三大股指都呈现1.3%-1.4%的涨幅。

似乎大家都认为牛了九年的美股一定会调整,但没想到竟然这么惨烈,一周内跌去了去年12月税改通过后的所有涨幅,周跌幅近5%;更令人没想到的是,连A股都阴跌一周,周五的跌幅更是堪称“股灾”。眼下要问的是,美股闪崩的主要“肇事者”是谁?闪崩的美股又是以何种渠道影响A股的?都怪美股吗?未来美股、A股是否会止跌回升?

美股闪崩这样传导A股

先来分析大家最关注的A股,即美股闪崩是以什么渠道传递到A股,A股又有没有自身的问题。

就美股传导而言,由于A股年初以来积累了巨大的涨幅,市场自身回调的需求强烈,美股闪崩也激发了A股的情绪宣泄。

此外,A股去年以来见证了越来越多的资本流入,未来与全球的联动性也愈发强烈。而之所以A股去年以来出现了“价值回归”(白马股大爆发),可以归因为四点:一是维稳;二是价值回归;三是大/小盘假alpha(绝对回报)崩溃助推;四是A股入池新兴市场,导入了“流量+全球再通胀预期”,风险偏好上升,资金流入新兴市场。这也连通了A股和新兴市场风险。

A股往往是跟跌不跟涨,而且跌起来绝对跌幅比美股大。一方面,海外这次爆仓的机构,也可能还会抛售股票来补充流动性,例如海外机构可能做空50指数,传导至A股;此外,新兴市场基金被赎回时,资金可能也会减持A股,去年A股大涨部分因为MSCI中国指数的导流。美股对新兴市场/A股而言,美国有大盘股低beta(市场风险/回报)特征,新兴市场/A股有小盘股高beta特征,新兴市场/A股的beta大,因此美股跌的时候,新兴市场的跌幅会更大。

也有学者提及,之所以多数时候都是美股领跌,也因为例如谷歌、苹果等标志性巨头上市企业都在海外,连腾讯、阿里巴巴也都在香港或美国上市。

A股自身问题不少

当然,作为全球第二大经济体,中国对全球GDP增量的贡献高达近30%,很难说股市大跌完全就是由另一个国家引起的。虽说有些事后诸葛亮的意思,但过去一年来,A股自身积累的问题的确不少了。

首先,投资者深有感触的是,去年以来各大基金公司发行了众多“白马股”基金产品,重仓股标的异常集中,以大消费概念、低估值银行股为主的“漂亮50”概念占了主导,这些股票也出现了低波动率、持续上涨的行情。

然而,当市场情绪逆转、泡沫被刺破后,这些大盘股的回调是极其剧烈的,这也体现在了上周消费概念股的大幅回调之上,上周五几大热门银行股盘中也几乎逼近跌停,原先的高性价比“安全垫”竟然成了大盘的最大拖累,令人难以想象。

“如果是价值回归,那这些白马消费概念股早就应该跌了!”某从事全球宏观交易的私募合伙人私下对笔者表示,毕竟再好的股票也要看相对估值,即使外资再喜欢中国的白马股,也有因为涨得太贵了、调仓换股的一天。

此外,就年初暴涨暴跌的银行股来说,尽管中国的银行股在全球而言都是“价值洼地”,的确有配置的价值,但年初的一轮爆炒使得农行、建行、南京银行等等银行股都暴涨了20%以上,相比之下,银行的业绩预期仍存在令人担忧之处。

业绩快报显示,2017年,兴业银行净利同比增长6.54%,仍然低于2016年的7.26%,比2016年前三季度的6.36%也只高出0.18个百分点。江苏银行、杭州银行2017年净利润同比分别增长11.91%、13.33%,仅比2016年高0.19个、4.79个百分点。同时,部分银行的营业收入、营业利润仍在下降。

加上春节临近,获利盘兑现收益欲望强烈,增量资金有限、存量资金博弈的背景下,抱团取暖的主力资金一旦有一方松动,就会出现连锁的羊群效应,导致杀跌情况出现。

大盘蓝筹股大跌背后,也存在另一种可能。两周前,A股也出现过一轮“闪崩潮”,但并不是上周的大盘蓝筹股,而是有信托计划持有的公司股份,也因为去杠杆等因素,信托、资管计划到期且无法展期,因此被动减持,导致了部分中小创股票的抛压。也是由于高估值小盘股股权质押濒临爆仓愈演愈烈,局部流动性紧张,这种风险可能也在上周向大蓝筹蔓延,导致机构抛售大蓝筹来换取流动性。

其实,从宏观环境来看,2018年全年并不支持A股有年初的这种大牛市涨幅(开年一个月不到,上证综指就从3200多点暴涨至3500多点)。此前笔者也曾在秦朔朋友圈写到过,交银国际预计,未来12个月,上证综指的交易区间核心交易水平略高于3200点。同时,其敏感性分析显示,上证点位在一半时间左右还将在目前大约3300水平以下运行。

主要原因是,在清算杠杆对应资产的时候一定会产生对资本价格运行压力,这种压力已经显现,例如早前一年期国债收益率首次超过了一年期定存利率,十年期国债利率一度超过5%。而随着降杠杆、信贷增速减缓,市场利率中枢将在近期保持高位,这样的宏观环境其实很难很快地看到大牛市的出现。

美股闪崩归因

再来回顾一下上周连续回调的美股。尽管最后一个交易日美股出现了反弹,但机构仍然保持谨慎的态度,此前“跌了就买”的逻辑可能不再完全适用。

业内人士认为,美股大跌主要是市场有效性假说和央行释放流动性的前提逆转。此外,美股估值过高,太多的流动性推动了被动投资的泡沫,ETF又垄断了股票的流动性,暴跌时就没人接盘了,因此造成了美股持续闪崩。

相比一般的主动管理型基金,ETF基金经理在面临赎回时,必须要等比例卖出一篮子所跟踪资产的股票,卖出的动作可能又会加给所跟踪资产的下行风险,触发更多的赎回,从而形成恶性循环。

而美股的高估值似乎是毋庸置疑的,持续了九年的牛市,期间很少看到剧烈的回调。在去年圣诞节前后,中金公司就预测当时标普500指数12个月动态P/E为18.4倍,这种估值已经完全计入了税改的红利,即计入了未来盈利潜在的上调空间较当前2018年盈利一致预期绝对水平的潜在上调幅度为7%~9%,而标普500指数合理的估值水平中枢为16.5倍。

由此可见,当时就已经提前反应的美股早就积累了一定的下行压力。笔者此前也写到过,道指已经大幅偏离200月均线,而每次道指偏离月线图太远,都会被拉回。如果股市还在一个大致的牛市中,短期的拉回都有可能打击到200月均线。

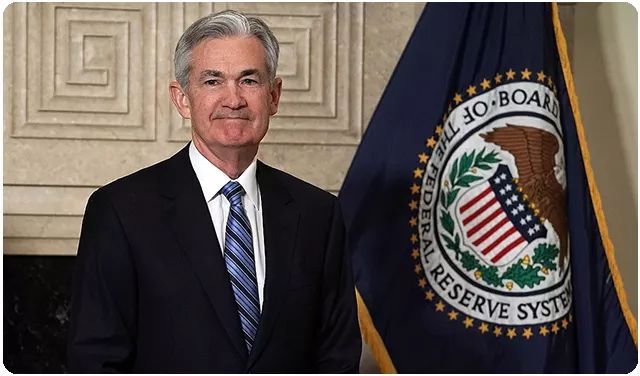

当然,为什么这一切偏偏会在这时候被触发?美股暴跌前夕(2月4日),正好是新任美联储主席鲍威尔(Jerome Powell)上任时,这有何蹊跷?

其实,这就跟上文提到央行释放流动性扭转有关。以前是美联储说加息四次、市场坚信只会加息一次,但随着如今薪资增速上升、通胀预期回暖(2%的核心通胀是美联储加息的最重要参考指标),市场都认为美联储可能会加速加息了,因此利率攀升就会抑制美股的估值扩张。再加之鲍威尔是罕见的非经济学家出身的主席(他当过律师、投行家),因此市场对于他究竟会怎么引导货币政策也产生了担忧。

虽然市场早已对美联储今年加息三次有了预期,但这在早前也只停留在概念上,行动上并没有体现,这次大抛售也可以说是一种行动上的反馈。

此外,不仅仅是加息,今年开始,美联储缩表的幅度也会加大,“主要还是市场如今对缩表的预期太强,原先市场可能都被前3个月(去年10~12月)的缩表演练给骗了。”一位大型私募美股量化策略主管对笔者表示:“今年1月开始缩表的幅度每季度增加100亿美元(国债、MBS),还要叠加加息。而金融危机期间,2008年第一轮QE时,购债规模也不过1.725万亿美元。”

工银国际预测,美联储总体缩表幅度约为1.85万亿美元,“瘦身”后的证券持有规模约为2.41万亿美元。整个缩表进程完成后,累积影响近似于3次加息。

今年而言,美股可能不会陷入熊市,但回调幅度和波动性必然会加大,此前美股已经陷入技术性回调,而且标普500指数的200天均线大约是在2550点,此前几乎破位,加之市场情绪仍待修复,因此大家对这轮美股牛市还是且行且珍惜。

责任编辑:帅可聪

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)