牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

| 线索Clues | 理性投资 |

由于美联储(Fed)降息和贸易局势缓和,7月的首个交易日,标普500指数创下2964.33点的收盘点位新高。这是一个应该“在别人贪婪时恐惧”的时刻吗?此前接连对美国经济表达担忧的前联合投资公司(Federated Investors, Inc.)(FII)亚太区首席投资官(CIO)黄郁葱不以为然。

以下为新浪财经驻纽约站魏天谌与黄郁葱的新近对话实录节选:

新浪财经:首先祝贺您开启新篇章!现在您也可以更自由地发表个人投资观点了。摩根士丹利的首席策略师Mike Wilson近来预测今年三季度美股将出现10%的回调,标普500指数年底将跌落至2750点左右(编者注:这一目标位距离7月1日收盘点位2964.33有超过7%的下行空间)。您看接下来股市会如何反应,您的预期与他接近吗?

黄郁葱:谢谢!股市涨落的主要决定因素包括投资者情绪、市场流动性和基本层面状况等等。但最终还是要与基本层面接轨。我在前两期采访中从基本层面解释了美国正在逐步走向经济危机。由于这是体制内在矛盾所致,因此贸易局势和美联储政策等外部因素虽然可以加速或者延缓危机的时点,但难以改变总体趋势,尤其是在目前美国政府干预空间有限的情况下。

股市崩盘进入大熊市,往往是由于经济危机所引起。例如2001年和2008年跌幅均在40%至50%以上。平时由于恐慌和流动性紧张而引起的市场动荡,跌幅可以超过20%,但也会较快反弹。

Russell 1000全市场指数走势(图片来源:FRED)

Russell 1000全市场指数走势(图片来源:FRED)股市在大崩溃前往往会处于一段时间的震荡状态。以罗素1000指数为例,2000和2007年股市崩盘前的半年多就达到了距离顶点不到5%的水平(见上图),之后便开始震荡,幅度最大超过10%。然后随着基本层面数据恶化,在经济危机爆发前3-6个月,股市便见顶开始震荡下行,进入大熊市。因此,目前的利好因素虽然将美股推上新高,但这个动力不可持续,一旦基本层面状况恶化,股市便会随之下跌。

然而定性分析只能告诉我们危机正在逼近,难以提供精确时点。我是学物理的,无法满足于拍脑袋的分析方式,所以利用机器学习建立了数学模型,以计算未来12个月内经济危机和股市崩盘的概率。尽管目前股指再创新高,但模型计算显示, 有较大风险美国在12个月内爆发经济危机,股市在6个月内见顶开始走向大熊市,概率均超过7成。我们的预测比摩根士丹利还要悲观些,标普500年底前有跌破2650点风险(编者注:这一目标位距离7月1日收盘点位2964.33有超过10%的下行空间)。

当然,世界动荡难测,市场瞬息万变,以上只是我们根据现有数据进行计算的结果。我们会进行实时计算更新预测,指导投资和交易。

新浪财经:有观点认为,虽然从席勒市盈率(Shiller CAPE)的角度来看,美股估值过高。但是如果把最近的美股分红率和长期国债收益率相比,美股估值也不算特别高,可以持续下去。您觉得这个说法合理吗?

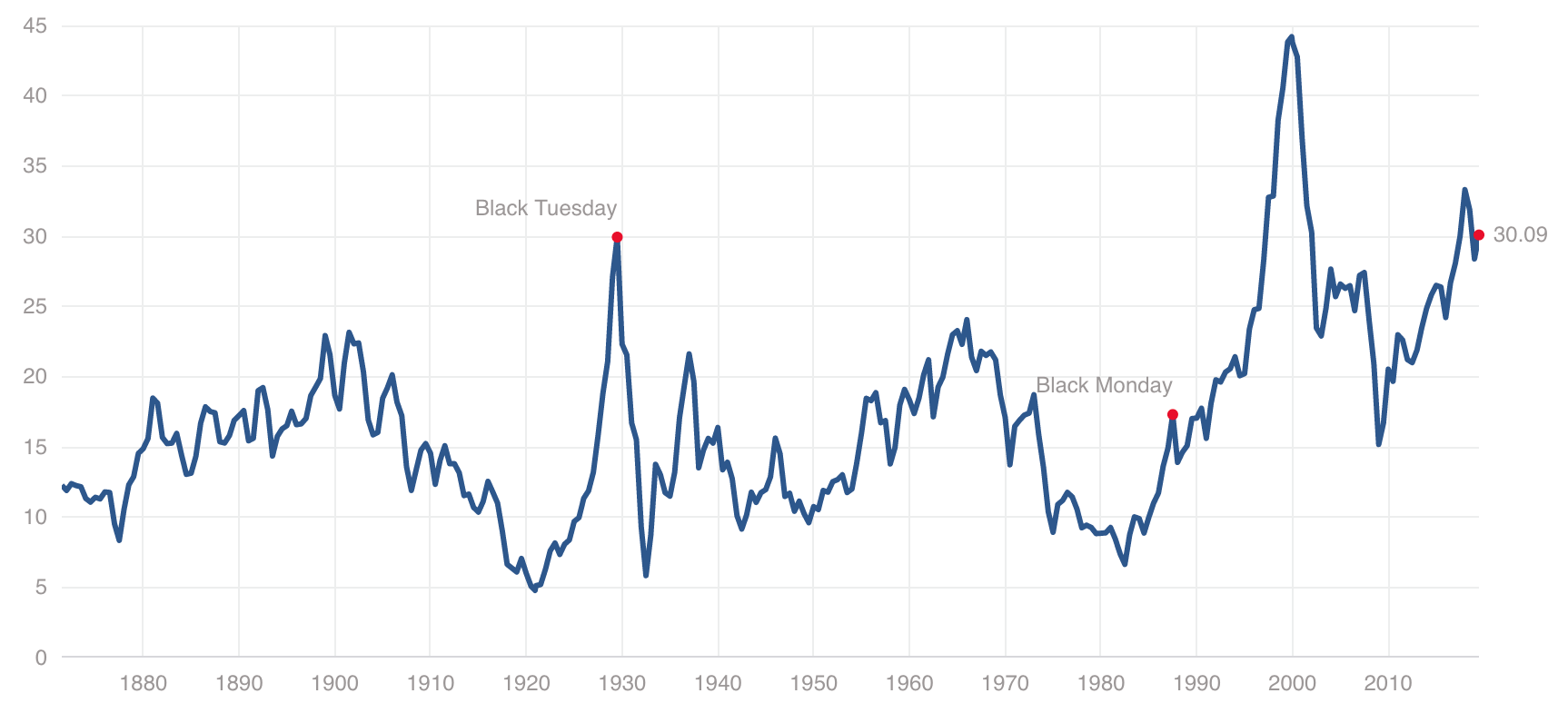

黄郁葱:这是一种相当流行的错误观点。从下图可见,美股的CAPE自1870年以来平均值不到16,当股市估值显著高于这一水平时,往往便会大跌,例如1929年CAPE便达到了30。

美股的席勒市盈率(Shiller CAPE, CAPE)(图片来源:multpl)

美股的席勒市盈率(Shiller CAPE, CAPE)(图片来源:multpl)首先,目前标普500的CAPE超过了30,但我们不是仅因此而认为股市会大跌。例如,CAPE在1997年中期就已经超过了30,但之后将近2年间股市又继续暴涨67%,直至2001年经济危机爆发前6个月开始大跌。股票是否还能持续上涨,要看经济是否会衰退。目前经济危机正在逐步逼近,股市已是强弩之末。

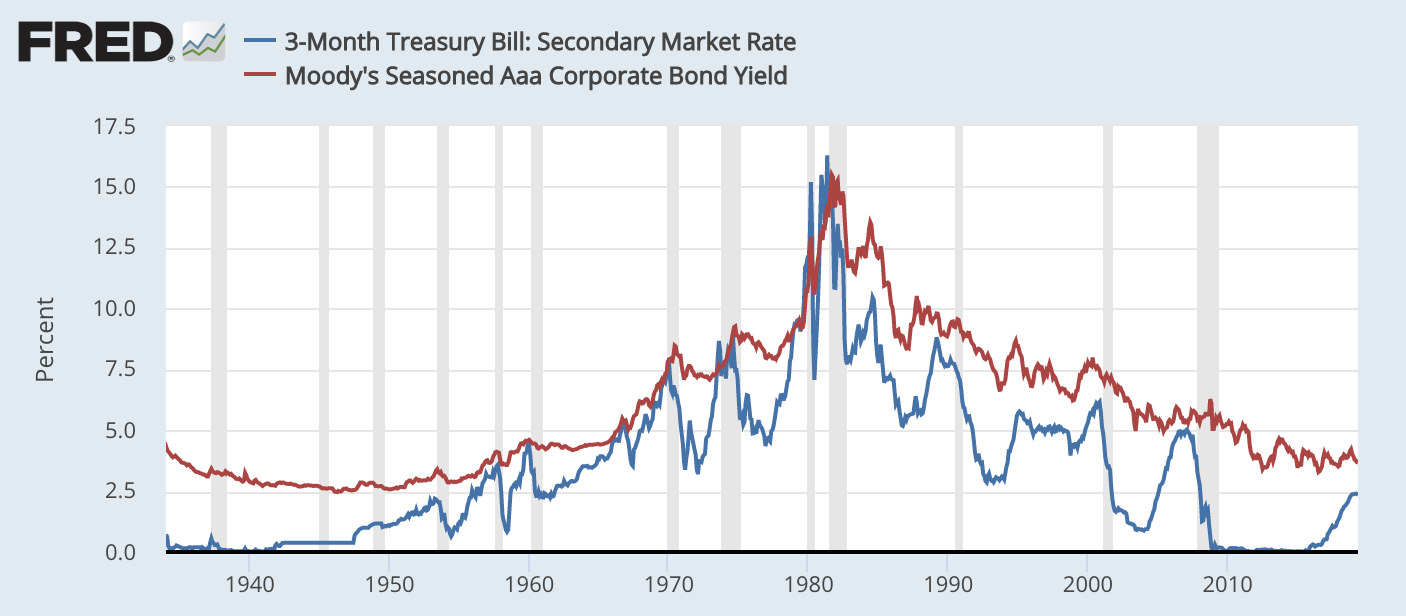

其次,尽管目前国债和其他债券收益率低迷,但这并非史无前例。由下图可见,1929年大萧条时美国3月期国债利率下降到接近零点,美国AAA级公司信用债同期也低于目前水平,直到20多年后才恢复到我们今天的水平。在大萧条后CAPE的确像近几年那样强力反弹,但好景不长,在1937年危机中,道琼斯指数暴跌41%。

美国短期(3个月)国债二级市场利率(蓝色)以及穆迪AAA级公司债收益率(红色)(图片来源:FRED)

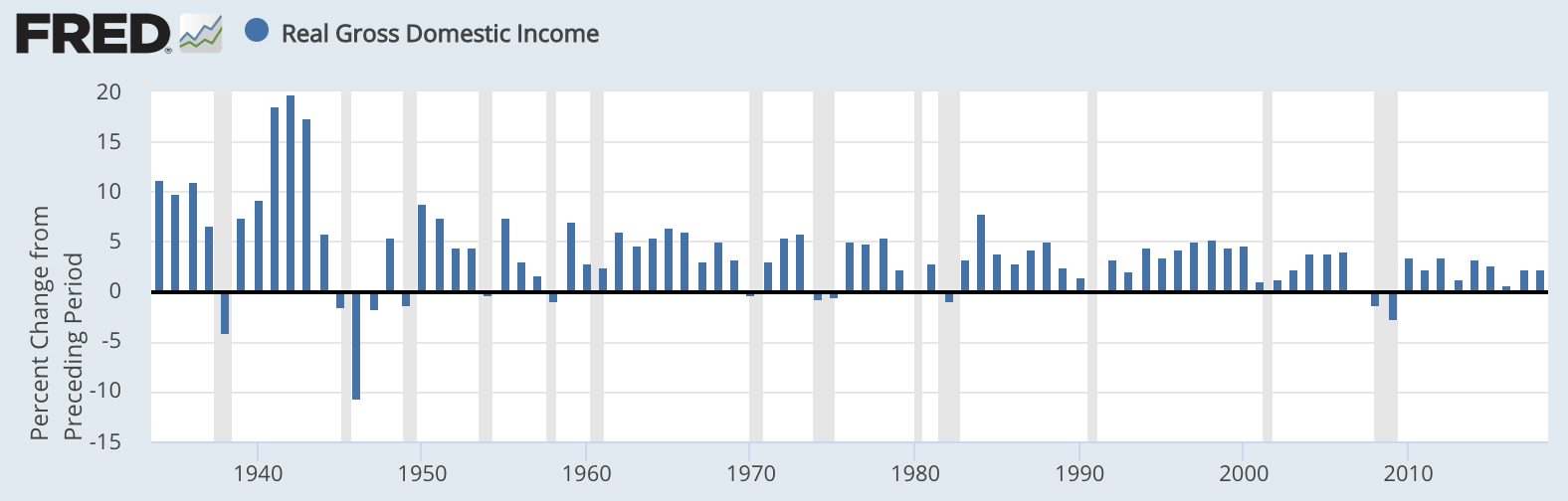

美国短期(3个月)国债二级市场利率(蓝色)以及穆迪AAA级公司债收益率(红色)(图片来源:FRED)此外,可能有人会以为当时经济前景比现在暗淡,所以股市才无法长盛不衰。但如果我们看看下图,就知道美国在1934年到1956年间经济发展并不比现在差。实际上,当时平均实际GDP增长率高达6.0%,远高于美国过去5年的2.2%。而且,当时可支配收入的增长率也显著高于现在。

美国实际GDP年度增长率(图片来源:FRED)

美国实际GDP年度增长率(图片来源:FRED)其实,当股市高涨之时,往往总会流行起“这次会不同”的论调,导致投资者低估风险。2000年是互联网改变经济模式,2007年是金融工程降低市场风险,2019年则是低息政策支撑资产价格,或者其他一些自我麻痹的理由,但最终依然逃脱不了资本主义周期性经济危机的内在规律。

新浪财经:那这次危机一旦发生,所导致的股市大跌会有多大多快?

黄郁葱:我们可以通过CAPE估算一下下跌幅度。当经济危机到来时,CAPE一般会跌到16倍的历史中值以下。例如2008年跌到15倍,而大萧条后的1937年危机,下跌到13。哪怕只跌到2001年的22倍左右,也会带来超过25%市盈率的下滑,再加上公司盈利的降低,我们预计标普500股指至少会跌掉三成。

至于下跌速度,这次有可能比以往更快。2001和2008年危机在1年左右下跌了35%-40%,最终需要1年半到2年左右下跌47%至56%。但目前越来越多的股市交易由程序控制(据报道高达80%),加剧了市场波动性。例如2018年第四季度,经济状况比现在还强劲,但标普500股指在3个月内便下跌近20%,比上两次危机时快一倍。

新浪财经:基于您对形势的判断,是否可以给投资者一些建议?

黄郁葱:如果处理得当,不仅可以转危为安,而且可以转危为机。按照风险和收益由低到高,我们可以进行以下操作。

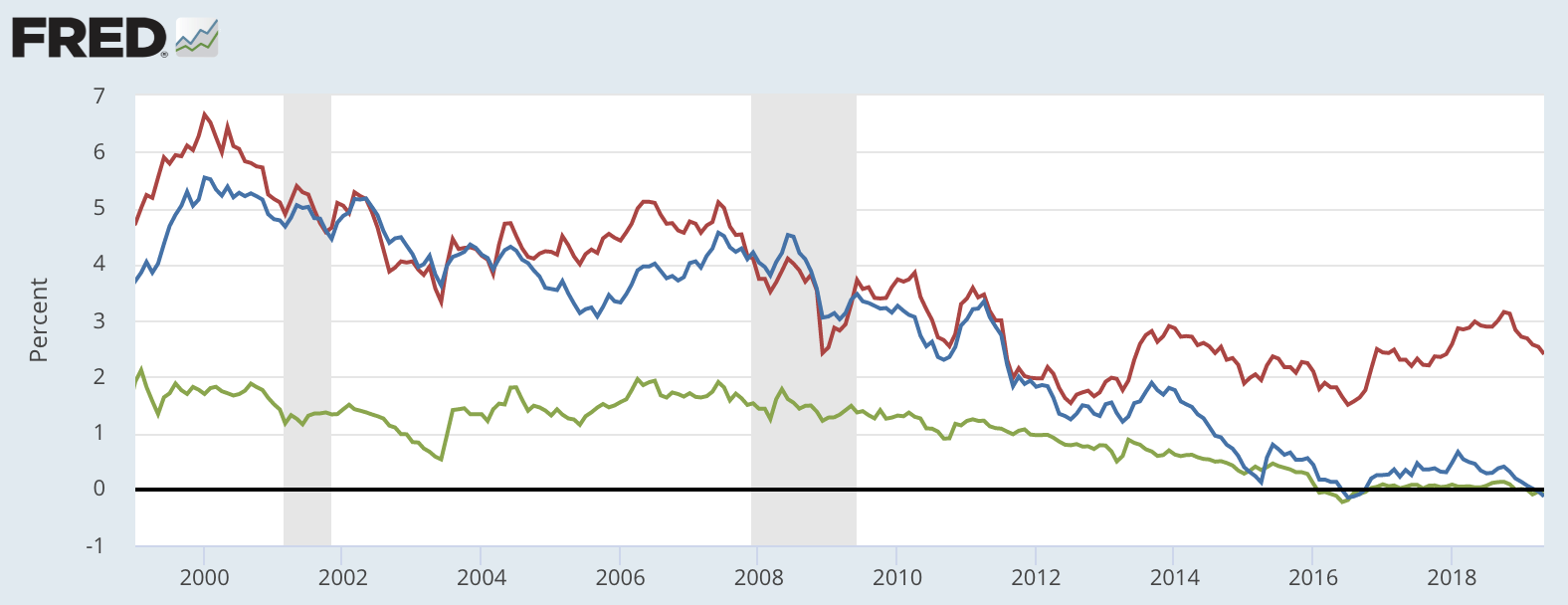

首先,对于保守的投资者,可以大幅减持甚至退出股市,并购买国债。我们预期美股上升空间难以显著超过5%,而随着经济危机逼近,美联储必然降息,导致国债收益率下降(见下图)。国债价格与收益率走势相反,如果收益率下降1%,10年期国债价格上涨约9%,更不用说国债本身还有票息。

美国(红色)、德国(蓝色)和日本(绿色)10年期国债收益率(图片来源:FRED)

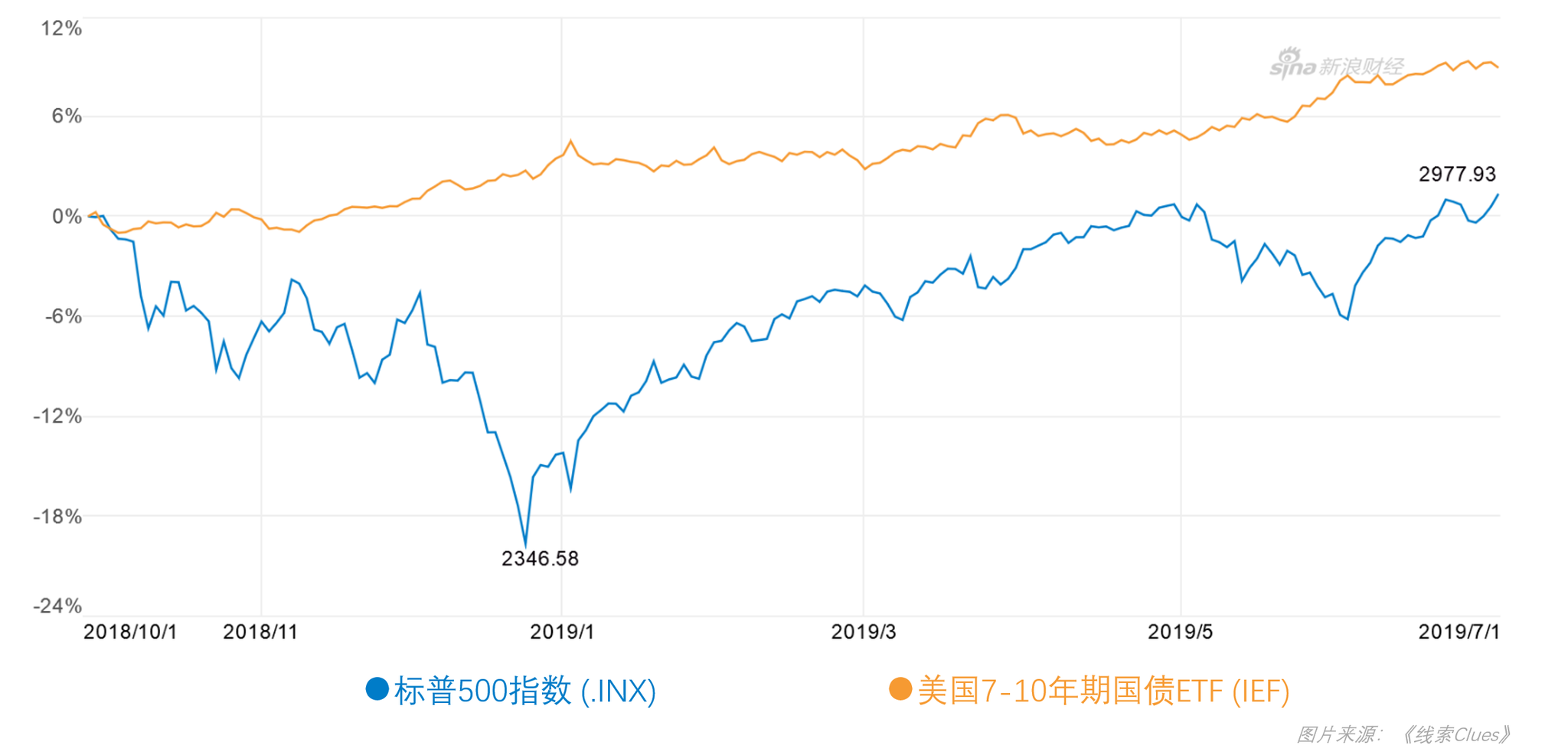

美国(红色)、德国(蓝色)和日本(绿色)10年期国债收益率(图片来源:FRED)自去年10月份,我建议保守机构客户退出美国股市购买国债以来,美国10年期国债回报接近10%,而且最大回撤(价格波动时的最大亏损)不到5%。相比之下,美国股指回报不仅不如10年期国债,而且最大回撤超过其3倍。

2018年10月份以来,标普500指数(.INX)与美国7-10年期国债ETF(IEF)走势(图片来源:新浪财经)

2018年10月份以来,标普500指数(.INX)与美国7-10年期国债ETF(IEF)走势(图片来源:新浪财经)此外,我们从图中还可以看到,美国10年期国债收益率显著高出德国和日本这两大西方工业大国,因此更具有收益率下行(价格上涨)空间。

其次,对于能够承担一些风险的投资者,可以在危机结束后从国债返回股市抄底。我们可以从基本层面分析经济是否企稳,但2001年危机后,股市在经济危机结束后依然持续下跌。因此我们需要使用模型以更加准确地计算股市崩溃后反弹的时点。

再者,对于能够承担较高风险的投资者,可以在股市开始崩盘时做空股指。当然,做空时点难以准确判断。投资者可以通过逐步加仓做空的方式降低风险。由于做空除了损益波动大外,在心理上也会产生较大压力,因此不鼓励非专业投资者自行操作。

最后,对于追求最高收益的投资者,可以使用衍生品增加做空杠杆,比如购买股指看空期权。购买看空期权,特别是在市场乐观的时候提前以低价购买,有可能获得超高额回报。但这样操作风险很大,不仅需要强大的心理承受能力,更需要准确的判断,并采取有效风控措施。

黄郁葱(来源:资料图)

黄郁葱(来源:资料图)新浪财经 魏天谌 发自纽约

(线索Clues / 李涛)

👉相关文章:

👉编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)