券商中国 陈冬生

时隔3天,招商证券(香港)有限公司继“吃”2700万港元巨额罚单之后,再次收到香港证监会500万港元的罚单。

5月30日,港证监公告因招商证券(香港)错误处理客户款项有关的监管违规事项及内部监控缺失,对其作出谴责及罚款500万港元。

港证监表示,在2011年10月1日至2014年9月30日期间,招商证券(香港)曾经约800次违规将68000港元至3.08亿港元资金,由客户信托账户转出,违反了《证券及期货(客户款项)规则》。

令人惊讶的是,客户资金被招商证券(香港)挪用的用途居然是还钱、放贷、支付公司开支……

一位港资券商高管介绍,招商证券(香港)此次受罚主要是因为挪用客户资金,这样的调度在部分券商有的是为了方便,有的是为了挪用资金。监管在例行查核中,针对这一项有非常严格的检查,此前有期货公司将客户的海外期货资金跟本国期货资金混在一起,一样被认为不合规。值得注意的是,香港没有实行类似内地的客户交易结算资金第三方存管,但是几乎没有证券公司会挪用客户资金,这种违规成本很高。

对于此次处罚,招证国际相关工作人员对券商中国记者表示,一切以港证监的信息为准,公司没有回应。

挪用资金被罚500万港元

刚刚被罚完2700万港元,招商证券(香港)再”吃”港证监500万港元罚单,这次是因为挪用客户资金。

处罚公告显示,在2011年10月1日至2014年9月30日期间,招商证券(香港)曾经约800次违规将68000港元至3.08亿港元资金,由客户信托账户转出,违反了《证券及期货(客户款项)规则》。

业内人士介绍,信托账户是客户在金融机构开立的信托户头,香港信托设立目的是为了更好地执行财富隔离与传承。以明示私人信托为主,法定信托和慈善信托为辅,明示私人信托本质是设立人为私人利益根据明示声明而设立,不仅可以有效防止资产被吞噬,同时也能为后代精心打理未来,完成家业传承,达至基业长青的愿景。

港证监表示,招商证券(香港)没有聘用适当的职员来进行相关业务,也没有设立妥善的内部监控措施和程序以确保遵从《客户款项规则》及保障客户资产。

一位在香港工作的外资券商工作人员介绍,根据香港的规定,公司违例除了公司要罚款之外,相关负责人一般也要连带处分。

港证监认为,稳妥保管客户资产是持牌法团的基本责任,任何违反这项规定的行为都不能姑息,即使客户资金在同日便被转回客户信托账户。招商证券(香港)采取有关做法超过三年,显然违反了这项基本责任,及没有遵从《客户款项规则》和《操守准则》。

不过,在作出处罚之前,港证监已经考虑了以下情节:

一、招商证券(香港)此前自行向证监会报告有关事宜;

二、招商证券(香港)已进行检讨,以审视在有关期间内该公司规管客户款项分隔情况的操作程序及监控措施;

三、招商证券(香港)就该公司在有关期间内的客户款项处理程序委托进行独立的合规及监控检讨;

四、与证监会合作解决其提出的关注事项,及接受证监会的调查发现和纪律行动,且并无证据显示招商证券(香港)的不合规行为令客户蒙受损失。

还钱、放贷……客户资金六大“去向”

令人惊讶的是,客户资金被招商证券(香港)挪用的用途居然是还钱、放贷、支付公司开支……处罚公告中主要分为以下六类:

1、在分隔客户款项的过程中将资金由客户信托账户转账至公司账户。例如,在2011 年 12 月 29 日及 2013 年 8 月 26 日,分别有合共 250000000 港元及300000000 港元的款项由招商证券(香港)的客户信托账户转账至其公司账户。

2、将资金由客户信托账户转出以偿还招商证券(香港)的银行贷款。例如,在 2013 年 7 月 22日及 2014 年 7 月 16 日,分别有合共 75000000 港元及 100263948 港元的款项由招商证券(香港)的客户信托账户转账至其公司账户。

3、将资金由客户信托账户转出以向招商证券(香港)的客户授予定期贷款。例如,在 2012 年 1月 20 日及 2013 年 10 月 31 日,分别有合共 308460000 港元及 27167740港元的款项由招商证券(香港)的客户信托账户转账给一名客户。

4、将资金由客户信托账户转出以便为招商证券(香港)的同集团附属公司的自营投资项目提供资金。例如,在 2012 年 2 月 3 日及 2012 年 12 月 11 日,分别有合共30000000 港元及 60000000 港元的款项由招商证券(香港)的客户信托账户转账给其经纪行。

5、将资金由客户信托账户转出以支付招商证券(香港)的开支。例如,在 2013 年 7 月 2 日及2014 年 5 月 30 日,分别有合共 4000000 港元及 6000000 港元的款项由招商证券(香港)的客户信托账户转账至其公司账户。

6、将四舍五入的款额由客户信托账户转出以利便潜在客户提款要求、为海外市场的证券交易进行结算及支付有关借出/借入股票的费用。例如,在 2011 年 10月 13 日及 2013 年 7 月 4 日,分别有合共 7000000 港元及 1000000 港元的款项由招商证券(香港)的客户信托账户转账至其公司账户。

不过,上述六类事件中,有关款项都在即日内转回客户信托账户。

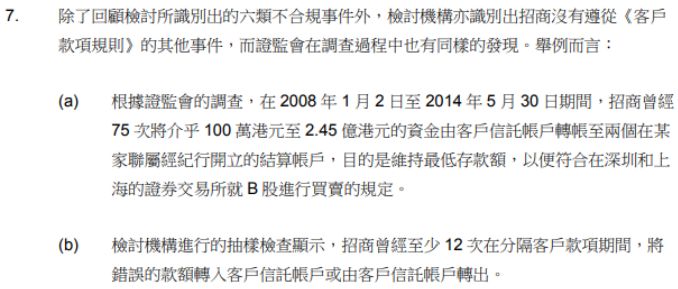

除了这六类不合规事件外,港证监在调查过程中还发现招商证券(香港)还存在其他行为。

例如:

在 2008 年 1 月 2 日至 2014 年 5 月 30 日期间,招商证券(香港)曾经75 次将 100 万港元至 2.45 亿港元的资金,由客户信托账户转账至两个在某家联属经纪行开立的结算账户,目的是维持最低存款额,以便符合在深圳和上海的证券交易所就 B 股进行买卖的规定。

进行的抽样检查显示,招商曾经至少12次在分隔客户款项期间,将错误的款额转入客户信托账户或由客户信托账户转出。

在港中资券商合规进程有提升空间

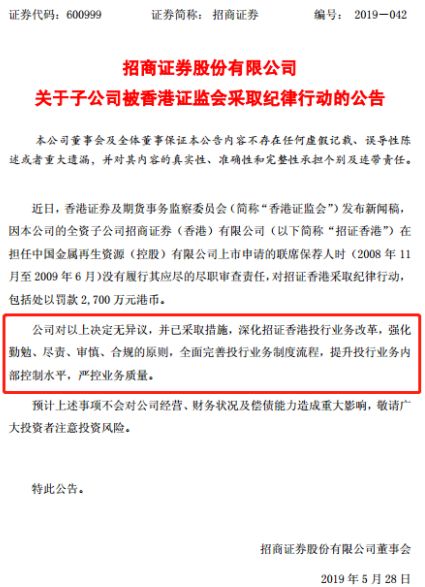

5月28日,招商证券针对27日港证监公布的2700万港元的处罚表示,公司对以上决定无异议,并已采取措施,深化招证香港投行业务改革,强化勤勉、尽责、审慎、合规的原则,全面完善投行业务制度流程,提升投行业务内部控制水平,严控业务质量。

一位中资券商高管表示,中资金融机构同时受内地和香港两地监管,但是两地的监管体系有很大的不同:香港是原理监管,要适当,但是没有明确适当的标准;内地是规则监管,有明确的规则条款。因此,在香港监管的适当判断交给了金融机构自身,中资金融机构有时候经验可能是不够的,特别在早些时候。

该高管进一步解释,他对于合规和风险理解,合规是高压线,任何违反合规的行为就是触犯了监管条例,没有任何弹性;风险是金融机构根据自身的承受能力的市场选择,风险方面每个公司不一样,风险应该可控可测可承受。

值得注意的是,近段时间,相继爆发了几起中资券商海外市场触雷事件。

不过,一家中资券商负责人表示,近段时间爆发出来的在港中资券商的问题大多数都是一些低级错误,主要还是业务能力上的不熟悉不专业等,没有造成系统性风险,但是挪用客户资金这种行为至少说明了公司合规上有进一步提升的空间。

一家有设立境外子公司意向的中型券商负责人透露,监管在鼓励中资券商国际化的同时,也希望要结合自身实际情况,不要为了国际化而国际化。

第三方存管制度杜绝挪用客户保证金

值得警惕的是,稳妥保管客户资产是券商的基本责任。

早期内地证券市场,证券公司存在将客户交易结算资金视同存款的错误认识,挪用客户资金的情况十分普遍。

中国证监会于2006年7月开始在证券公司全行业推行一项为了保护客户资金安全的制度——客户交易结算资金第三方存管制度,并于2008年4月实现全部活跃账户客户资金的第三方存管。实施保证金第三方存管制度的证券公司将不再接触客户保证金,而由存管银行负责投资者交易清算与资金交收,从根本上杜绝券商挪用客户保证金的行为。

一位资深证券业内人士介绍,2008年前,内地上一轮券商倒闭、托管或者重组,大部分都是因为挪用客户保证金造成的。

一位港资券商高管介绍,香港没有实行类似内地的客户交易结算资金第三方存管,但是几乎没有证券公司会挪用客户保证金,这种违规成本很高。

责任编辑:张恒星 SF142

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)