来源:环球老虎财经

近日,中国中期对国际期货再次发起重组,拟向中期集团等7名交易对方发行非公开发行股份,购买中期集团等7名交易对方所持国际期货70.02%股权。对于本次收购,中期集团表示,收购目的,旨在加快上市公司向期货业务战略转型,提高投资者回报水平等。

不过,老虎财经查询中国中期20年近千份公告后发现,收购国际期货,其实更像是一个老掉牙的电视连续剧。

自2007年7月16日首次提出收购计划以来,围绕期货收购和减持,这个故事已经连续上演了12年。期间,借重组题材,实控人曾借助哈尔滨嘉利和广州骏益两个控股平台,通过清仓式的连续减持,累计套现超过合计14.3亿元中国中期股票,其接近彼时中国中期的总市值;而凭借这次套现,中国中期也完成了由屌丝向中期集团的逆袭。此次中国中期故伎重演,不知是为控股国际期货而来,还是为减持做铺垫?总而言之,好戏即将上演。

A股上市公司老板们割韭,割了一茬又一茬,但能在同一个代码上反复施为,屡试不爽的,莫非重组三次同一标的,三次套现15亿的中国中期刘老板莫属。

5月7日,中国中期一纸重组公告,将股价从跌停板上拉了起来。此前,该股毫无征兆地连杀8天,跌幅接近30%。不过,随着公告的抛出,中国中期的股价立马止跌回升,交易已日趋活跃。公告对股价的刺激作用,可谓立竿见影。

公告表示,为改善和提升上市公司盈利能力,抓住期货市场和期货行业的良好发展机遇,推进上市公司战略转型,本公司拟进行本次重大资产重组。重组的具体交易方案为公司拟向中期集团等7名交易对方非公开发行股份,购买中期集团等7名交易对方所持国际期货70.02%股权。本次交易标的资产作价350099.48万元。

同时,公司拟向不超过10名符合条件的特定投资者非公开发行股份募集配套资金,募集配套资金总金额不超过120000万元,募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过发行前公司总股本的20%,即不超过6900万股。

这意味着,中国中期对国际期货的又一轮收购计划正式开锣。(嗯?为什么我要说又呢?)

此前,针对国际期货股权,中国中期已重组了三次,但三次均以重组失败而告终。随着第四次重组的计划的抛出,市场对其能否成功保持高度关注。有投资人表示,若本次重组成功,中国中期将有望成为A股市场上名副其实的期货第一概念股。

中国中期的期货恋情

中国中期——这个听上去像是一个央企的公司,背后却有着复杂的历史与略显神奇的剧情。

如果按下时光机,投资人一定会发现中国中期与期货的渊源由来已久。此前,中国中期并没有这么高大上的名字,中期集团也没有这么雄厚的实力。但是时隔20年,中国中期和控股股东中期集团已换了当年的模样。

20年前,中国中期名叫捷利股份,公司注册地在哈尔滨市南岗区宣义街1号,主营业务为物流服务和塑料异型材及门窗。公司控股股东为北京恒利创新投资有限公司,持有3280万股捷利股份股票,持股比例为28.52%。

2002年初,捷利股份曾信誓旦旦地提出,力争当年实现销售收入2.1亿元的经营目标。但当年实际交卷时,主营收入仅有1.38亿,完成率为66%。令人大跌眼镜的是,捷利股份当年不仅营收下降,净利却出现高达2453.8万元的亏损,而上年净利润为2137.8万元。对此,公司将其归因于市场竞争激烈、战略结构调整尚未完成等原因。

2003年,捷利股份经营战略发生调整,汽车销售首度进入营收范围。年报数据显示,2003年公司汽车业务实现营收2465.6万元,营收占比为16.51%;实现净利16.7万元,净利贡献率为8.70%。

此后,捷利股份又波澜不惊地往前发展。即使在业绩较好的2006年,公司营收也仅1.41亿元,净利为828.2万元。这在当时的A股市场,只能用业绩平平来表述。

捷利股份的转折点,大约为2007年。这一年,中期期货首次出现在捷利股份的公告中。

2007年5月16日,捷利股份发布公告称,公司已于2007年5月14日与中国中期投资有限公司、北京亚布力资产管理有限公司签署了股权转让协议,中国中期同意将其持有的辽宁中期期货经纪有限公司15%的股权作价853万元,北京亚布力同意将其持有的75%辽宁中期股权作价3465万元,转让给本公司。

财务数据显示,辽宁中期2016年年末资产总额为26934.54万元,净资产为3287.38万元,主营收入1997.03万元,净利润为69.39万元。截至2007年4月30日,辽宁中期资产总额为23520.85万元,净资产为3318.55万元,主营收入为515.26万元,净利润为47.79万元。

公告同时表示,基于辽宁中期积累的客户和口碑,北京亚布力原值3318万元的75%辽宁中期股权将作价3465万元转让,资产溢价率为4.43%。

用3465万元的代价,收购净利润年净利仅有69.39万元的辽宁中期的股权,对于2006年净利为828.2万元的捷利股份来说,似乎在业绩上并未有大的提升。然而,对于捷利股份来说,却是一桩及其划算的买卖。

套现一个上市公司,屌丝完美逆袭

自从与期货收购挂上了钩,捷利股份似乎变成了一颗摇钱树。或许,控股股东做梦也不曾想到,通过对其控制的第二大股东哈尔滨嘉利和第三大股东广州骏益进行清仓式减持,会套现出超过14.3亿元的现金。而14.3亿元的现金,与2007年5月16日捷利股份的市值相当。如果按2006年捷利股份828.2万元的净利计算,完成这笔资金的积累,需要172.7年。

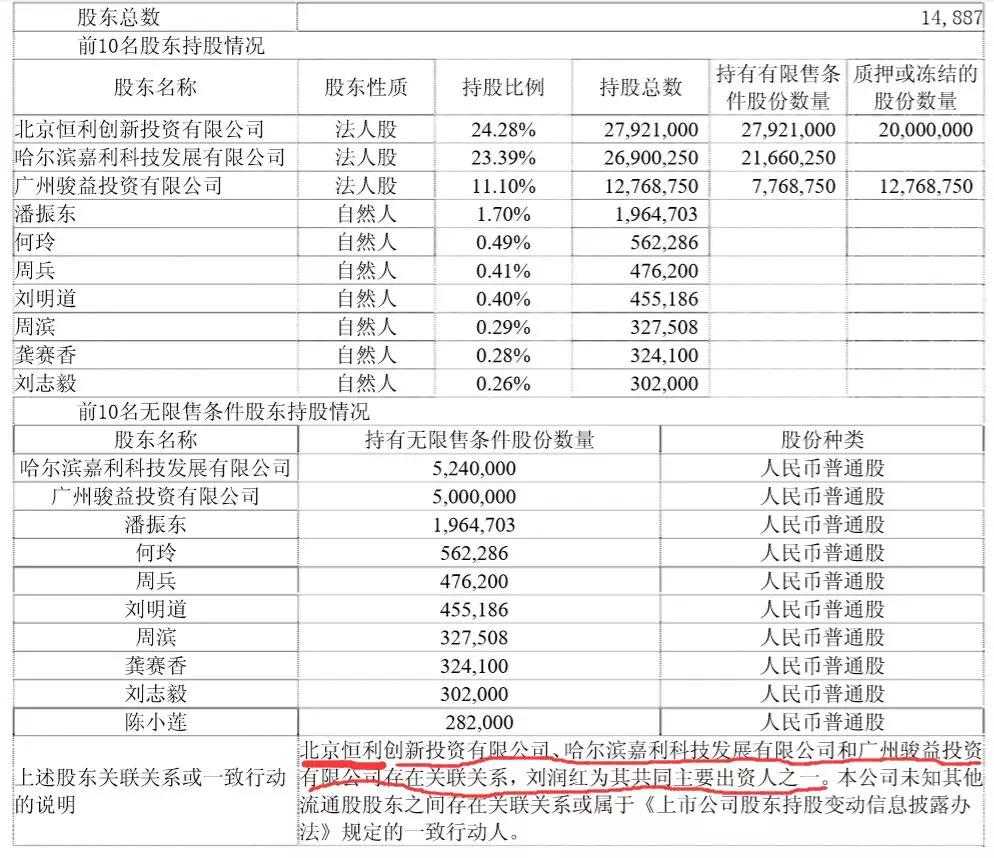

据捷利股份2007年半年报,报告期末,北京恒利创新投资有限公司持有27921000股,占比为24.28%;哈尔滨嘉利科技发展有限公司持股26900250股,占比为23.39%;广州骏益投资有限公司持有12768750股,占比为11.10%。其中,北京恒利创新投资有限公司、哈尔滨嘉利科技发展有限公司和广州骏益投资有限公司存在关联关系,刘润红为其共同主要出资人之一。

来源:捷利股份2007年半年报

来源:捷利股份2007年半年报2007年5月16日,捷利股份发布公告宣布收购辽宁中期期货股权。不过,两个月后的7月27日,捷利股份便发布了股东减持公告。

2007年7月28日,捷利股份发布公告称,截止2007年7月27日收盘,公司第二大股东哈尔滨嘉利科技发展有限公司通过深圳证券交易所交易系统售出捷利股份无限售条件流通股1247300股,占公司总股本的1.085%。

2007年8月11日,捷利股份再发公告,称二股东哈尔滨嘉利再次出售捷利股份股份256.11万股,占公司总股份的2.23%。这距二股东第一次减持仅有14天。

2007年8月16日,捷利股份发布公告称,二股东哈尔滨嘉利第三次减持194.16万股公司股票后,流通股已经减持完毕。

在减持二股东哈尔滨嘉利所持的股票后,三股东广州骏益的股票减持工作也马不停蹄地展开。

2007年9月21日,据捷利股份公告,公司第三大股东广州骏益投资有限公司已通过交易系统减持177万股公司股票,占比为1.54%。

此后捷利股份又多次发布股东减持公告。而减持者,均为实控人刘润红控制下的哈尔滨嘉利和广州骏益。

据老虎财经根据捷利股份公告数据统计,从2007年7月27日开始,到2009年12月31日止,刘润红控制下的哈尔滨嘉利和广州骏益,通过交易系统或大宗交易系统,累计发生减持28次。若按减持区间最低价算,其累计金额高达143782.66万元。而实际上,考虑到实际交易价格要大于区间最低价格,减持金额或高达15亿元至18亿元之间。而2007年半年报显示,报告期末捷利股份总股本为1.15亿股,2007年5月16日捷利股份报收14.37元/股,当日对应市值为16.53亿元。这意味着,通过本次减持,刘润红几乎套现了一个捷利股份总市值现金。

数据来源:捷利股份(中国中期前身)公告 制表:老虎财经

数据来源:捷利股份(中国中期前身)公告 制表:老虎财经经过大笔套现后,大股东的实力大增。与此同时,公司更名和大股东更名工作也被提上议事日程。2008年2月21日,捷利股份正式更名为中国中期。2009年10月28日,经过增资和股权变更的大股东北京恒利创新投资有限公司,也正式变更为中期集团有限公司,同时其经营范围变更为:投资及投资管理;房地产开发;信息咨询;物业管理;计算机软件开发。

业绩不振,中国国际期货来托市值?

相比控股股东的实力大增,更名后的中国中期却始终业绩平平,甚至有些阵痛。从主营业务来看,汽车业务的好坏直接影响公司的业绩,而最近汽车行业的整体环境恶化,对中国中期的业绩拖累明显。

中国中期最新公布的一季报数据显示,报告期内实现营收1161.83万元,同比增长35.15%;净利润亏损34.01万元,同比大降107.18%。2018年,中国中期报告期内实现营收6654.89万元,同比增长9.22%;实现净利1518.47万元,同比减少49.87%。

对比之下,公司亏钱买吆喝迹象明显。而有意思的是,在2018年中,汽车销售业务占中国中期的营业收入比重为85.73%,但实际创造净收入仅有81万元,人均日贡献金额为2219元;而年场地租赁费却高达1357.33万元,折合37187.19元/天。而2017年场地租赁费为948.24万元。

由此可见,作为主营业务的汽车业务,在汽车行业不景气的情境下,已使得中国中期的业绩大受影响。

实际上,针对中国中期的业务结构,公司也曾经过多次调整,但收效甚微。

从上市以来的财报分析,中国中期的业务曾经经过五轮较为明显的调整,其中2003年,2007年,2011年和2017年均为重要的时间节点。

2003年以前,在捷利股份时期,物流业务曾在公司主营业务上扮演重要的角色。当年,首次引入汽车业务后,捷利股份业绩出现明显提升。2003年年报显示,报告期内汽车业务实现营业收入2465.6万元,贡献营收占比16.51%。2004年,汽车业务继续以1174.7万元的营收贡献11.71%的业绩,但却产生86.7万元的亏损。但这种形式在2005年得到大幅改观。2005年,汽车营收贡献6679万元业绩,营收占比高达46.77%,与物流业务相当。此后,这种趋势一致延伸至2007年,直到期货业务的加入。

2007年对于捷利股份来说,是跨越式的一年。这年,汽车业务占比首度超过了物流贡献,期货业务首度贡献了500.79万元的营收,但营业成本却是0。很显然,期货的加入,打开了投资者对捷利股份的想象空间。也正是在这年,捷利股份提出收购期货股权计划,为后面减持埋下伏笔。

2009年开始,随着公司减持导致的大股东实力增强,捷利股份提出了更大的目标——收购中国国际期货股权。而在监管的要求下,更名的中国中期最终在2011年剥离了期货业务。而在这年,中国中期业务结构也出现了明显变化。2011年年报数据显示,报告期内汽车业务营收为7458.53万元,物流等综合业务的营收贡献为549.43万元。

此后数年,由于业务的变化,中国中期最终在2017年剥离了物流业务,将公司全部希望寄托于汽车业务上。然而,当年的汽车业绩却大幅下滑。2017年年报数据显示,报告期内汽车业务实现营收6092.8万元,同比下滑46.18%。

而至2018年,尽管中国中期的业绩有所回升,营收增长幅度9.22%,但净利却同比下滑49.87%,几近腰斩。而至2019年,业绩恶化迹象更一步明显。

值得留意的是,针对业绩的波动,中国中期曾于2008年、2012年和2014年三次发起对参股公司中国国际期货重组计划,欲将其置入囊中,完成对中国中期的整体改造。其中,在2008年的资产重组计划中,中国中期表示将投资16.132亿元增资收购中国国际期货。增资后,中国中期占中国国际期货实收资本的比例为90.83%。但是这些资产重组计划均无一例外地以重组失败而告终。而受业绩拖累,中国中期的股票市值,长期横趴在60亿下方。

而这一次,中国中期再次抛出重组计划,是否会激出浪花?骗我可以,注意次数。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)