【金融315,我们帮你维权】近来,ETC纠纷、信用卡盗刷、银行征信、保险理赔难等问题困扰着金融消费者,投诉多石沉大海、维权更举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【黑猫投诉】

被投诉机构:优信二手车

投诉内容:购车环节涉嫌存套路消费者

投诉入口:【黑猫投诉平台】

相关专题:【金融维权 我们帮你】

近期,黑猫投诉平台收到多起针对优信二手车的投诉,直指该平台涉嫌存套路消费者,贷款额度虚增、买车变租车的违规行为。

作为一家在美上市的二手车电商平台,优信为何会陷入众多消费者的质疑,新浪金融曝光台就此展开了调查。

购车签约过程藏猫腻

2019年12月的一天,河北的于先生(化名)在优信二手车APP上看中了一辆价格为7.63万的斯柯达“明锐”轿车,咨询后决定购买,随后他接到了优信业务员的电话,确定了线下办理手续的时间和地点。

(图片来源:于先生的优信二手车APP)

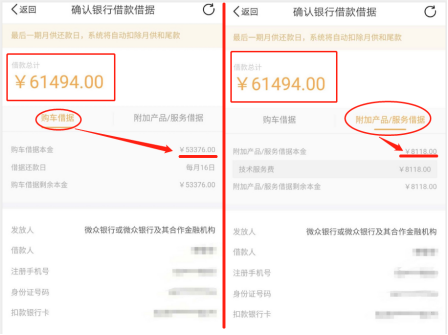

(图片来源:于先生的优信二手车APP)12月15日,与业务员线下见面后,于先生支付了26236元首付款,并在业务员的指导下,成功办理了贷款分期。第二天,一则微众银行推送的放款通知短信让于先生疑惑顿起。

首先让于先生疑惑的是放款金额,微众银行短信内容显示,该行向于先生放款金额为61494元。于先生百思不得其解,扣除已交的首付款,贷款金额应该为50016元,为何突然多出了11478元?

业务员被指忽悠购车人

发现问题后,于先生当即致电优信业务员,但对方回复称“放款金额是跟银行对账走个形式而已”。这一解释并未打消于先生的疑虑,他随后登陆优信二手车APP查阅电子合同,而相关内容却让于先生大吃一惊。

于先生发现,APP页面显示的借款总额与银行短信上的放款金额一样。根据于先生提供的截图显示,61494元借款由两部分组成,其中“购车借据”项下购车借据本金为53376元;“附加产品/服务借据”项下技术服务费为8118元。

于先生对新浪金融曝光台表示,关于技术服务费,优信业务员自始至终没有向他提及,自己完全被蒙在鼓里。

(图片来源:于先生的优信二手车APP)

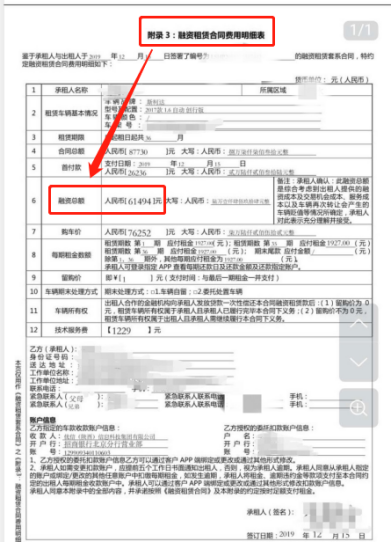

(图片来源:于先生的优信二手车APP)分期买车却不见贷款合同

更让于先生感到意外的是,他在优信二手车APP一堆电子合同中并未找到购车贷款合同。一份名为《融资租赁合同费用明细表》的文件内容显示,除了首付之外,于先生融资总额为61494元,每月应付租金1927元,租赁期限为36期。

也就是说,首付款加上36期总额69372元的租金,于先生购入这辆二手车最终需花费9万多元,相比订车时的成交价,多出2万余元,这让他难以接受。

于先生质疑优信业务员未履行告知义务,收费项目、合同内容未说明,在整个销售环节让消费者误以为一直都是贷款买卖合同关系,并不知道购车实际上是租赁关系,存在欺骗消费者行为。

于先生的遭遇并非个例,在黑猫投诉平台上,搜索“优信套路贷”关键词,相关投诉多达85件。虽然大部分投诉人都质疑贷款流程藏有猫腻,但却都未意识到“融资租赁合同”暗藏的更大玄机。

(图片来源:于先生提供的电子合同)

(图片来源:于先生提供的电子合同)业务员不主动告知收费项目

为何电子合同上有本人的签名,但投诉人却对贷款细节毫不知情?新浪金融曝光台梳理发现,于先生和其他投诉人购车流程十分相似:线下签署电子合同时都是由业务员操作,购车者通常来不及详细阅读合同内容,就被催促签字;业务员还会要求购车者配合录制一段视频以证明合同内容真实有效。

据于先生回忆,线下签字的时候,业务员都是把合同滑倒最底部,让他在平板电脑上签字就行。优信二手车APP内的信息显示,于先生先后签署了《购车协议》、《服务协议》、《融资租赁套系合同(回租)》、《融资租赁回租合同》、《车辆抵押合同》、《收车及处置授权书》等多份电子合同。

值得注意的是,优信二手车APP上相关信息一直在向客户传递这样一个信息:“免购车服务费”、“免金融附加费”、“不在金融服务中收取任何费用”。业务员如果不解释,线下办理业务时又不主动告知,购车人签约前很难知晓合同中包含的收费项目以及详细条款内容。

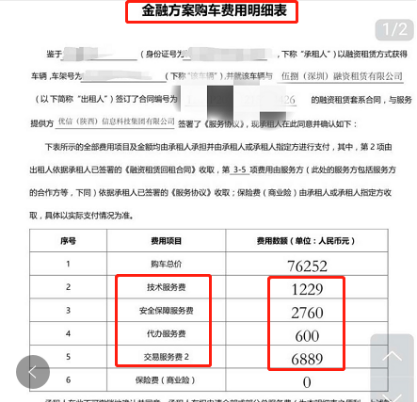

图片来源:优信二手车APP

图片来源:优信二手车APP于先生提供的《金融方案购车费明细表》显示,虽然购车总价为76252元,但他需要向融资租赁公司支付1229元的技术服务费,同时向优信支付的交易服务费等1万余元。可见,消费者在购车环节仍然需要支付不菲的费用。

优信客服对新浪金融曝光台表示“如果消费者认定销售人员存在欺骗行为,可以提供相关凭证,核实以后会给予处罚”。不过,签有本人姓名的合同加上亲自录制的视频,即使发现合同内容与先前商定的存在出入,购车人往往也只能是“哑巴吃黄莲,有苦说不出”。

(图片来源:于先生提供的电子合同)

(图片来源:于先生提供的电子合同)将融资租赁与汽车贷款混为一谈误导购车人

需要指出的是,贷款环节的猫腻只是一方面问题,被购车人忽略的“融资租赁合同”,其实藏有更大的玄机。新浪金融曝光台查阅优信二手车APP发现,“一成购”、“无忧购”、“购车服务”等相关服务内容在表述上,均在刻意回避“融资租赁”这个字眼。

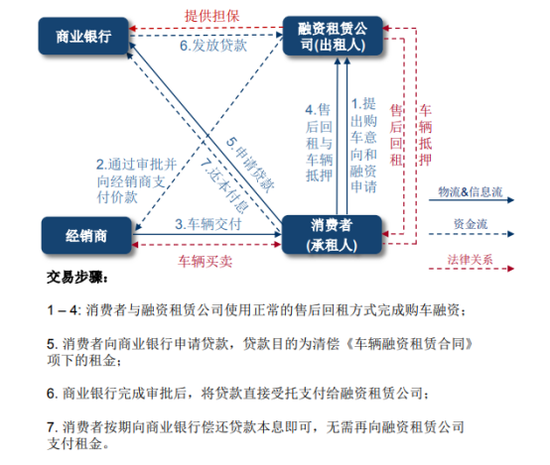

那么融资租赁合同和购车贷款合同,对购车者而言最大的区别在哪里?车辆所有权归属!如果签订的是融资租赁合同,购车人获得的是车辆使用权,待分期全部完成,才能获得所有权;如果是贷款购车,那么在合同生效时车辆所有权就被转移至购车人。

虽然“以租代购、分期付款”的方式销售汽车是很多二手车平台惯用营销方式,但是销售方将汽车融资租赁和汽车贷款混为一谈进行宣传,误导了很多购车人。包括于先生等多位投诉者均向新浪金融曝光台反映,优信二手车业务员在签约过程中并未告知自己签订的是融资租赁合同。

(“以租代购模式”交易流程 图片来源:网络)

(“以租代购模式”交易流程 图片来源:网络)客服人员答复离谱 刻意误导存在欺诈

针对为何签署的是融资租赁合同而不是贷款合同的问题,优信二手车客服人员向新浪金融曝光台给出的理由颇显离谱,该客服称:“正常来说银行是不允许直接向个人发放二手车贷款的,二手车都是以融资形式来购车的。”

事实上,监管部门早在2017年就发布通知,将金融机构对二手车贷款的最高发放比例由50%提高为70%,以提升汽车消费信贷市场供给质效。二手车平台偏爱融资租赁模式有一定原因:银行贷款审批环节繁琐、门槛相对较高;而在融资租赁模式下,平台有很强灵活性,可推出“0首付”、“1成首付”方案来吸引用户。

北京市炜衡律师事务所律师周浩向新浪金融曝光台表示,以租代购模式本身不违法,但很多平台事先没完全讲清楚或者很隐晦,让购车人误以为是贷款买卖合同关系,并不知道购车实际上是租赁关系,这是存在欺诈的。根据合同法和消费者权益保护法的规定,像增加贷款数额,由贷款合同变更为融资租赁合同,需要在消费者知情并同意的情况下进行,否则涉嫌违法。违反法律规定的合同,消费者可以主张无效或撤销合同。

小贴士

新浪金融曝光台提醒消费者,如果以“以租代购”模式购车,一定注意以下风险:

1. 还款期内、车辆过户前,汽车所有权归平台或融资租赁公司所有,用户只享有使用权;

2. 消费者存在逾期等违约行为时,平台或者融资租赁公司有权收回汽车并要求用户承担相关违约责任。

3. 在平台或者融资租赁公司被司法机关采取强制执行措施时,汽车有被查封、扣押、拍卖等风险。

4. 在汽车系由消费者自主选择的情况下,如汽车存在瑕疵,消费者不可以主张减免租金。

责任编辑:张缘成

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)