| 线索Clues | 理性投资 |

□“聪明资金”延续多美元,空美债、黄金的操作

□中国央行月内三度出手打击人民币空头

□美联储主席鲍威尔“Jackson Hole”演讲引发市场风暴

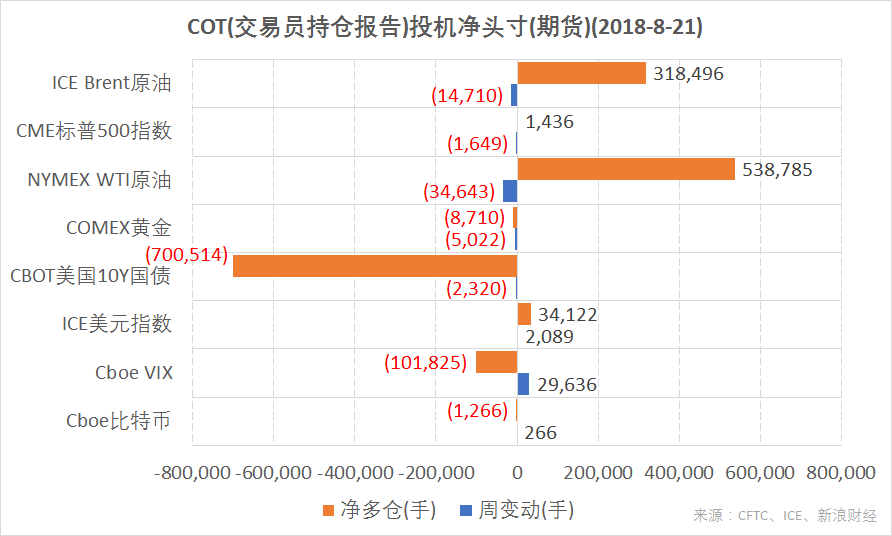

结合CFTC、ICE的交易员持仓报告(COT),截至8月21日,ICE美元指数期货投机净多仓增加;CME标普500指数、ICE Brent原油、NYMEX WTI原油期货净多仓减少;CBOT美国10Y国债、COMEX黄金期货净空仓增加;Cboe比特币、Cboe VIX指数期货净空仓减少。(图片来源:CFTC、ICE、新浪财经)

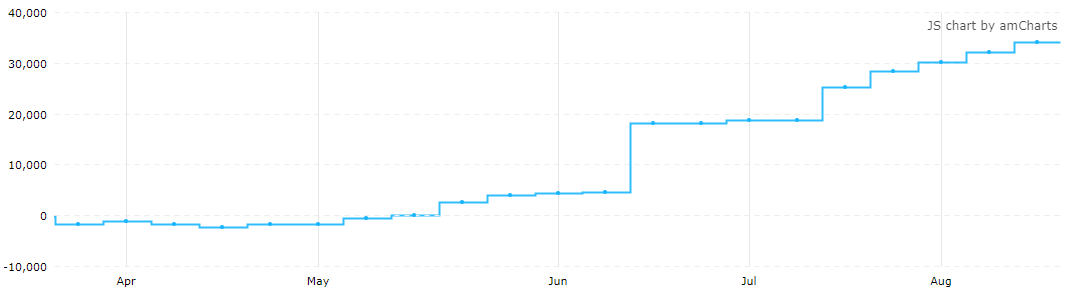

结合CFTC、ICE的交易员持仓报告(COT),截至8月21日,ICE美元指数期货投机净多仓增加;CME标普500指数、ICE Brent原油、NYMEX WTI原油期货净多仓减少;CBOT美国10Y国债、COMEX黄金期货净空仓增加;Cboe比特币、Cboe VIX指数期货净空仓减少。(图片来源:CFTC、ICE、新浪财经)截止8月21日,ICE美元指数(DXY)(UUP)期货投机净多仓(以下简称“净多仓”)周变动增加2,089手,达到34,122手。

该数值自6月下旬以来持续刷新2017年中以来最高水平,显示“聪明资金”持续加码押注美元汇率上升,本周这一趋势延续。

统计显示,押注美元上涨的投机净多仓已连续17周上升。

4月下旬以来,ICE美元指数期货投机净多仓连续17周上升(来源:CFTC、Tradingster、新浪财经整理)

4月下旬以来,ICE美元指数期货投机净多仓连续17周上升(来源:CFTC、Tradingster、新浪财经整理)贸易加权美元指数周五收报95.17,本周下跌1%,周三最低报94.94。

自8月15日触及高点96.98后,美元出现一轮明显回落。过去两周,市场经历了包括土耳其里拉危机、全球贸易摩擦升温、特朗普再次指责美联储加息以及美联储公布7月/8月FOMC会议纪要等对美元汇率产生影响的事件。

美元指数走势图(图片来源:新浪财经)

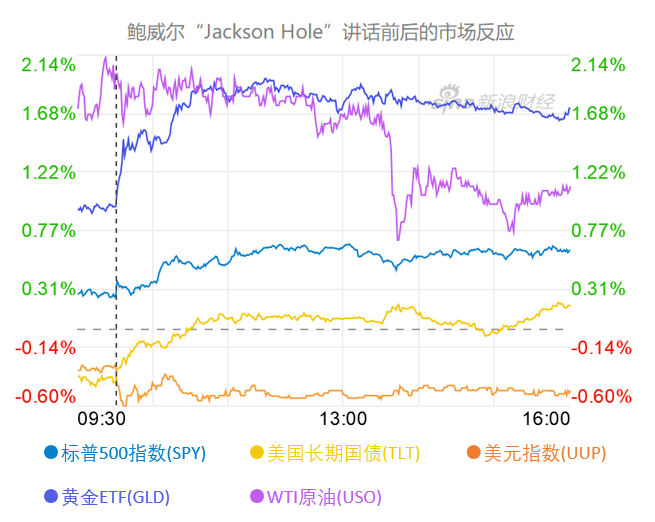

美元指数走势图(图片来源:新浪财经)周五22:00,美联储主席鲍威尔(Jerome Powell)在杰克逊-霍尔(Jackson Hole)发表题为“经济变革中的货币政策”(Monetary Policy in a Changing Economy)的演讲。

市场普遍认为鲍威尔的演讲偏“鸽派”。他在演讲中重申未来将“进一步的(further)、渐进式(gradual)”加息,并再次强调美国经济“强劲(strong)”,能够应对紧缩的货币政策。对于通胀,鲍威尔表示美联储没有看到通胀加速超过2%的明显信号。这一表态奠定了本次演讲的鸽派基调。

鲍威尔“Jackson Hole”讲话前后的市场反应(以交易所交易基金表征)(图片来源:新浪财经)

鲍威尔“Jackson Hole”讲话前后的市场反应(以交易所交易基金表征)(图片来源:新浪财经)鲍威尔讲话期间美元、黄金等波动较大。周五晚间,美元指数出现一波快速下跌,收报95.17,跌0.5%。

在讲话前后的几个小时,黄金上涨了约15美元,接近当天升幅的一半。COMEX黄金期货主力合约周五飙升1.5%,收报于1212.3美元。

在岸人民币(USD/CNY)周五夜盘收报6.8105,较当日16:30官方收盘价(6.8789)升值684点(pips)。在岸人民币兑美元汇率本周涨1%。

周五19:07,中国外汇交易中心(CFETS)发布消息称,绝大多数人民币对美元中间价报价行已重启“逆周期因子”。

上述消息正式公布前,人民币在岸价(USD/CNY)在17:30左右自6.88附近直线拉升,消息公布后进一步飙升。

这次重新引入旨在“适度对冲贬值方向的顺周期情绪”的逆周期因子后,人民币中间价将由“收盘价+一篮子货币汇率变化+逆周期因子”决定。按目前规则,在岸人民币每日波动区间限制为中间价±2%。

8月份以来,央行加码打击人民币空头,可谓“露头就打”(图片来源:新浪财经)

8月份以来,央行加码打击人民币空头,可谓“露头就打”(图片来源:新浪财经)此前,8月16日,央行上海总部通知,限制自贸区账户向境外拆放人民币。8月6日起,央行将远期售汇业务的外汇风险准备金率从0调整为20%。

8月初以来,央行对于人民币空头可谓“露头就打”。

ICE美元指数期货合约每手价值为美元指数DXY*1000美元。

COMEX黄金期货(GC)(GLD)投机净多仓为-8,710手,净空仓比上一周增加了5,022手,幅度接近137%。继上一周净多仓有记录以来首次转负后,净空仓继续大幅增加。

COMEX黄金期货投机净空仓本周大幅增加(来源:CFTC、Tradingster、新浪财经整理)

COMEX黄金期货投机净空仓本周大幅增加(来源:CFTC、Tradingster、新浪财经整理)COMEX黄金期货主力合约周五收报1212.3美元,周涨1.72%。本周前四日,金价在1200美元附近震荡。

周五,金价大涨1.5%。因当天鲍威尔表示“没有看到通胀加速超过2%的明显信号”,美元大幅下挫。

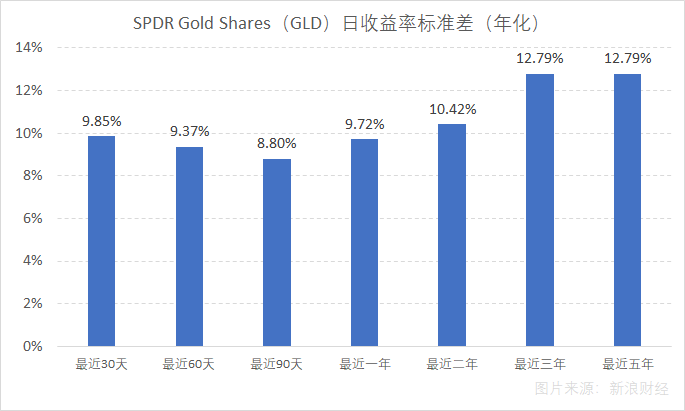

在周三的一份报告中,彭博市场策略师Mike McGlone指出,黄金市场已出现了极低的波动性,市场将会逆转。他在报告中称,黄金的90天波动率处于1999年以来的最低水平,与此同时,其60天的波动性正处于1997年以来的最低水平。他表示“上一次市场波动如此之低时,市场在三周内上涨了34%”。点此使用风险分析工具。

以日收益率年化标准差衡量的全球最大黄金ETF——SPDR Gold Shares(GLD)的波动率水平,数据截至8月22日收盘。(图片来源:新浪财经《线索Clues》)

以日收益率年化标准差衡量的全球最大黄金ETF——SPDR Gold Shares(GLD)的波动率水平,数据截至8月22日收盘。(图片来源:新浪财经《线索Clues》)COMEX黄金期货合约每手为100金衡盎司。

ICE Brent原油期货(BNO)投机净多仓为318,496手,周变动减少14,710手。

NYMEX WTI原油期货(USO)净多仓为538,785手,周变动减少34,643手。

在持续多周表现低迷后,本周国际油价转升。国际基准ICE Brent原油期货(OIL)主力合约收于75.44美元,周上涨4.98%。美国WTI原油期货(CL)主力合约收于68.52美元,周上涨3.94%,结束连续七周下跌。

周五,油服公司贝克休斯(BHGE)公布,美国周度活跃原油钻井设备(OIH)总数量为860台,较上周减少9台,创2016年5月以来最大周环比下降值。这项数据可为美国的未来原油产量提供线索。

能源信息署(EIA)数据显示,截至8月17日当周,美国原油库存减少584万桶,市场预估为减少150万桶。

美国投行Jefferies周五称,第三方报告显示,与7月份相比,8月份上半月伊朗油轮装载量每天已经减少了大约70万桶,如果这种情况持续下去,将超出大多数人的预期。

该报告还预计,到第四季度,市场可能面临供应不足或闲置产能不断减少的局面,也有可能同时面临这两种情况。

INE中国原油期货主力合约SC1809周五收报511.8元,周上涨3.35%。

以上原油期货合约每手均为1000桶。

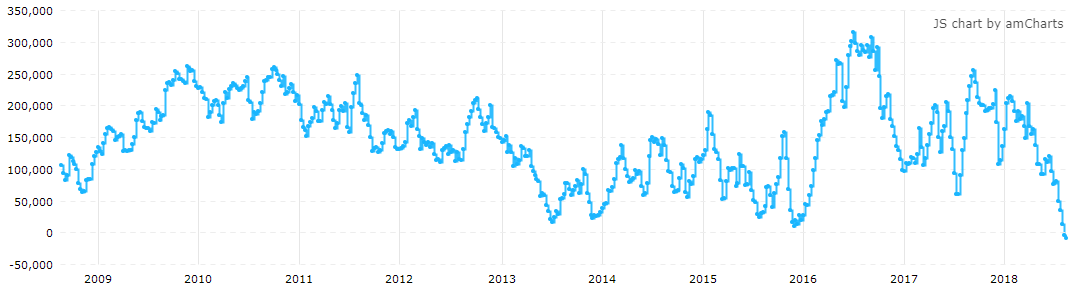

CBOT美国10Y国债期货(IEF)(TLT)净多仓为-700,514手,净空仓本周增加了2,320手。

截止8月21日,美国10Y国债期货投机净空仓再度刷新有记录以来最大值(来源:CFTC、Tradingster、新浪财经整理)

截止8月21日,美国10Y国债期货投机净空仓再度刷新有记录以来最大值(来源:CFTC、Tradingster、新浪财经整理)本周,美国10Y国债期货投机净空仓刷新有记录以来最大值。投机资金看涨美国10Y国债收益率这一全球金融市场基准利率,因债券价格与收益率负相关。

美国10年期国债收益率本周回落5个基点(0.05个百分点),周五收报2.82%。

周五,美国10Y-2Y国债收益率利差为19BP,再度刷新2007年8月以来的最低点。一些经济学家认为,平坦的利率曲线警示经济衰退。

北京时间周四凌晨2:00,美联储公布的联邦公开市场委员会(FOMC)7月/8月会议纪要显示,“许多与会者暗示,如果接下来公布的数据继续支持他们目前的经济展望,那么可能很快适合采取下一步措施来取消宽松政策。”

纪要还暗示,全球贸易紧张局势是美国经济强劲增长的最大威胁。与会者认为,如果就贸易政策展开大规模和长期的争论,可能影响企业信心、投资支出和就业。

市场普遍认为,会议纪要和美联储主席鲍威尔周五的演讲,已较为清晰地传递出9月继续加息的信号。截至8月25日,据CME网站的FedWatch工具,美联储9月加息概率为96%,较周初读数93.6%有所上升;12月(年内第4次)加息概率为62.1%。

美联储将于9月25日-26日召开下一次FOMC会议。

COBT美国10Y国债期货合约每手面值为100,000美元。

CME标普500指数期货(ES)(SPY)净多仓为1,436手,周变动减少1,649手。

周五,标普500指数和纳指分别报2874.69和7945.98,再创历史收盘点位新高。

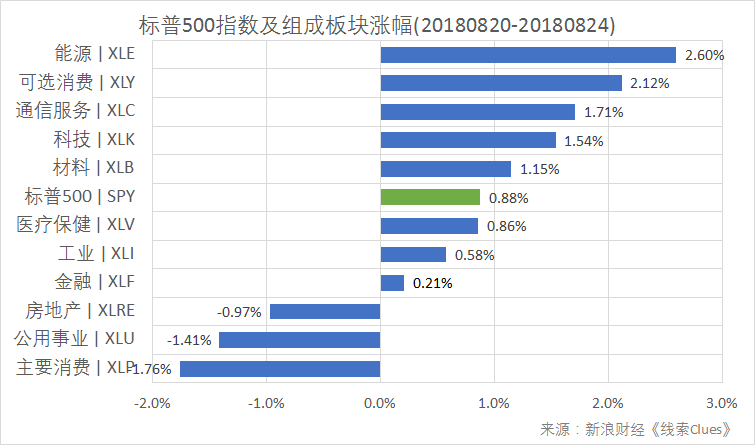

据“ETF精选”数据,由标普500成分股组成的板块本周多数上涨。能源(XLE)、可选消费(XLY)、通信服务(XLC)、科技(XLK)领涨。

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)本周三是美股市场的一个里程碑,本轮美股牛市进入到3453天,正式刷新二战后“最长”牛市记录——1990年-2000年牛市所维持的时间。此项统计的标准是以日收盘点位的最大回撤(maximum drawdown)不超过20%作为判定牛市的生命线。

以标普500指数衡量,截至周三,发端于2009年3月9日的本轮美股牛市已累计上涨了323%。

本轮牛市被普遍归因于全球央行在金融危机后的“大水漫灌”,尽管持续时间创出史上最长,但就上升强度而言,仍稍逊于上轮十年牛市。在维持最大回撤不超过20%的前提下,标普500指数需要再涨22%以上或升至约3500水平,方能超越上轮牛市的累计升幅,成为更无可争议的“最强”牛市。

CME标普500指数期货合约每手价值为标普500指数*250美元。

Cboe(CBOE)VIX指数期货(VXX)净多仓为-101,825手,净空仓本周减少了29,636手。

标普500波动率指数(VIX)本周跌5.14%,周五收于11.99。

Cboe标普500波动率指数期货合约每手价值为VIX指数*1000美元。

Cboe比特币期货(XBT)净多仓为-1,266手,净空仓本周减少了266手。

据Bitstamp交易所数据,北京时间25日8:00,比特币现货价格(BTC)在6700美元附近,上周同期在6500美元附近。

日前,美国证券交易委员会(SEC)拒 绝了ProShares、Direxion、GraniteShares等资产管理公司的一共9起比特币ETF申请。SEC的主要顾虑仍然是比特币的市场操纵和欺诈问题。

Cboe比特币期货每手合约对应1个比特币。

编者注:美国商品期货委员会(U.S. Commodity Futures Trading Commission,简称CFTC)是美国期货及衍生品市场的监管机构。

期货及衍生品持仓报告(The Commitments of Traders,简称COT)由CFTC公布,逢周五发布(遇节日会顺延至下一个交易日),数据截至当周二。该系列报告涵盖NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期货、期权、互换等衍生品。

CFTC的“Lagacy Report”将交易员持仓分为“可报告持仓”(Reportable Positions)、“非可报告持仓”(Nonreportable Positions)。前者又分为“商业”(Commercial)、“非商业”(Non-Commercial)持仓,而“非商业”常被视作投机者。

通常,投资者更关心“可报告持仓”中的“非商业”部分里的净多仓(Net Positions)。这个指标是由“非商业”持仓中多仓(Long)减去空仓(Short)得到,投资者关心该值的周度变化。研究者如果将这些数据拉到更长时间窗口去考察,也可以在一定程度识别出该品种投机力量的变化趋势。

按照CFTC的定义,“商业”是指涉及到大宗商品的生产、加工或销售的实体。“非商业”则通常指参与“投机”(speculative)的交易商,当中包含对冲基金等资产管理公司。

需要注意的是,ICE网站提供的COT,是不同于上述“Lagacy Report”的另一种统计口径,它将“可报告持仓”划分为四类,分别是:Dealer Intermediary(经纪商)、Asset Manager/Institutional(资产管理公司/机构)、Leveraged Funds(杠杆基金),及Other Reportables(其他可报告)。通常,“Asset Manager/Institutional”被视为投机者。ICE Brent原油期货投机净多仓采用这一口径数据。

除非特别说明,《线索Clues》引用的数据是COT系列报告中“仅期货”(Futures Only)部分,即不含期权等其它衍生品。这也是主流财经数据提供应商常用的报告口径。

(线索Clues / 李涛)

编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)