【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

【海通策略】对比海外,A股很憋屈(荀玉根、唐一杰)

股市荀策

荀玉根 唐一杰

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

核心结论:①中国GDP全球占比15%,排名第二,A股市值占比仅9%,排名第三。中国证券化率(含海外中资股)仅73%,远低于美国的158%、日本的122%、英国的105%。②08年低点以来中国名义GDP年化增速11.5%、上市企业净利润年化增速13.1%,均为全球主要国家第一,上证综指年化涨幅只有4.9%,全球主要市场倒数第一。③A股处在第五次大底的磨底期,估值底已出现,右侧拐点等两信号:一是确认盈利二次探底的低点位置,二是去杠杆出现拐点带来资金面转折。

对比海外,A股很憋屈

近期随着A股下行,A股总市值5.75万亿美元跌到全球第三,大洋彼岸的苹果市值突破万亿美元,有人调侃A股市值只剩6个苹果。本文中我们对比海外,看看A股的历史表现和现况如何?

1. 中国GDP占全球15%,A股市值占比仅9%

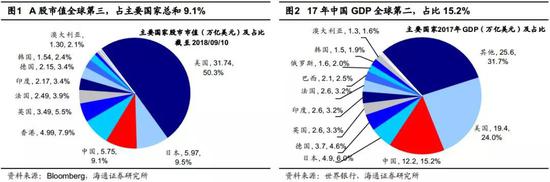

A股市值跌到全球第三,中国GDP占全球15%,而股市仅占全球9%。截至9月10日,A股总市值已跌破全球第二,位于日本之后,为5.75万亿美元,占全球主要国家总市值9.1%。全球其他主要国家股市总市值分别为美国31.74万亿美元(50.3%)、日本5.97万亿美元(9.5%)、中国香港4.99万亿美元(7.9%)、英国3.49万亿美元(5.5%)、法国2.49万亿美元(3.9%)、印度2.17万亿美元(3.4%)。从经济体量上看,美国和中国遥遥领先,其中美国2017年GDP为19.39万亿美元,占全球GDP总量24.0%;中国2017年GDP为12.24万亿美元,占全球GDP总量15.2%;第三名的日本2017年GDP为4.87万亿美元,仅占全球GDP总量6.0%。对比看来,A股股市地位与中国经济地位尚有差距。我们通过计算“目前剔除非本土企业后股市总市值/2017年GDP”这个指标来衡量当前该国/地区的资产证券化水平。截至9月10日,中国的证券化率仅为47%(仅考量在A股上市的企业),即使考虑海外中资股,目前中国的证券化率也只有73%,远低于美国(158%)、日本(122%),也低于英国(105%)、韩国(102%)、法国(96%)、印度(84%)等国。

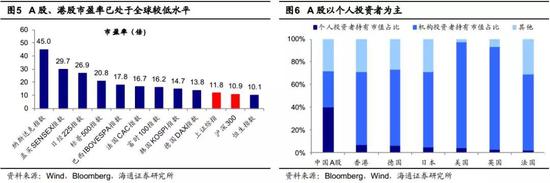

对比全球,A股个人投资者占比高、换手率高、市盈率较低。对比全球,A股与其他主要资本市场有比较明显的结构性差异。从换手率角度看,A股换手率远高于全球其他主要资本市场。2017年创业板指数、中小企业板指数、上证综指换手率(以流通市值计算)分别高达920%、745%和532%,远高于纳斯达克指数(352%)、富时100指数(256%)、标普500指数(214%)、日经225%指数(200%)、法国CAC40指数(114%)、台湾加权指数(66%)、恒生指数(56%)。从市盈率水平看,在经历今年2月以来的一轮下跌后,上证综指市盈率为11.8倍,沪深300市盈率10.9倍,恒生指数市盈率为10.1倍;对比市盈率水平较高的纳斯达克指数(45.0倍)、孟买SENSEX指数(29.7倍)、日经225指数(26.9倍),港股、A股已然成为全球资本市场价值洼地。从投资者结构看, A股个人投资者持有市值占比明显高于其他发达资本市场。2018年中报披露的数据显示,A股个人投资者持有的自由流通市值占比达到40.5%,而其他主要资本市场中,中国香港、德国、日本、美国、英国和法国的个人投资者持有的总市值占比仅有6.82%、6.14%、4.59%、4.14%、2.74%和1.97%。而美国机构投资者(包括投资顾问(以公募基金为主)、政府、银行、保险、私募、养老金、对冲基金、风险基金、捐赠基金)持有市值占比高达93.2%,相比之下中国A股机构投资者持有自由流通市值占比仅为31.5%。

2.08年低点以来中国经济增长最快,股市涨幅最小

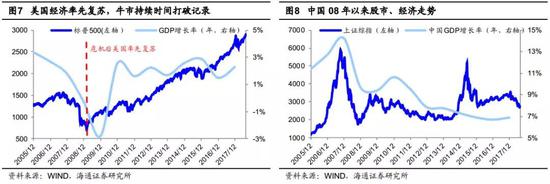

2.08年低点以来中国经济增长最快,股市涨幅最小美国经济率先复苏,牛市至今持续时长超9年。金融危机后,美国经济进入严冬,2008、2009年年度实际GDP同比增速分别为-0.3%和-2.8%,在近30年首次出现负增长。但随后美国经济最先复苏,2010年年度实际GDP同比增速跃升至2.5%,此后基本保持稳定,在2%上下波动。美国股市也于2009年3月跌至低点,标普500指数由最高1425点跌至683点。得益于美联储多轮QE及政府的多项救市政策,随后美国股市开启了持续时长超过9年的一轮牛市。从金融危机最低点以来开始计算,截至9月10日,纳斯达克指数年化涨幅21.3%,成份股净利润年化增速11.2%,目前市盈率45.0倍,位于05年以来历史58%分位;标普500指数年化涨幅16.4%,成份股净利润年化增速3.8%,目前市盈率20.8倍,位于05年以来历史64%分位;道琼斯工业指数年化涨幅15.4%,目前市盈率18.4倍,位于05年以来历史70%分位,成份股净利润年化增速3.2%;美国名义GDP年化增速为3.1%,全部美股上市企业净利润年化增速3.8%。

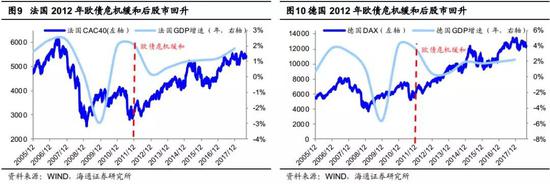

2012年后欧债危机缓和,欧洲经济和股市逐步回升。受美国金融危机波及,08、09年欧洲主要经济也遭受重创,GDP增速断崖式下跌,英国09年年度实际GDP增速为-4.2%,法国为-2.9%,德国为-5.6%。2008年末欧洲股市跌至低点,富时100指数由最高6730点跌至3530点,CAC40指数由最高6100点跌至2534点,DAX指数由最高7988点跌至3666点。此后由于政府救市等政策推出经济回升,欧洲股市也进入约2年的反弹期。2010~2012年间因为欧洲债务危机的爆发,欧洲主要国家GDP增速经历反弹后迅速下滑。随着危机的缓和,2012年后经济进入平稳发展阶段。股市与经济呈现较大的同步性,欧洲股市也在2012年后逐步上涨。从金融危机最低点以来开始计算,截至9月10日,德国DAX指数年化涨幅13.6%,上市企业净利润年化增速3.0%,目前市盈率13.8倍,位于05年以来历史11%分位,名义GDP年化增速为-0.2%;法国CAC40指数年化涨幅8.3%,上市企业净利润年化增速-0.1%,目前市盈率16.7倍,位于05年以来历史28%分位,名义GDP年化增速为-1.4%;英国富时100指数年化涨幅8.1%,上市企业净利润年化增速-0.6%,目前市盈率16.2倍,位于05年以来历史13%分位,名义GDP年化增速为-1.1%。

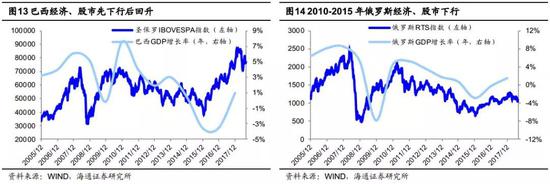

新兴国家经济股市同步性较强,中国经济增长最快,股市涨幅最小。受美国金融危机影响, 08、09年新兴市场国家股市、经济增速均跌至谷底,其中中国年度实际GDP增速由14.2%跌至9.7%,上证综指由最高点6124跌至最低点1664;印度年度实际GDP增速由9.8%跌至3.9%,SENSEX指数由最高点20873跌至最低点8160;巴西年度实际GDP增速由6.1%跌至-0.1%,IBOVSPA指数由最高点73516点跌至最低点29435;俄罗斯年度实际GDP增速由8.5%跌至-7.8%,RTS指数由最高点2488跌至最低点498。2009~2010年,随着经济的回暖,新兴市场股市均有所回升,随后二次探底。直至2016年新兴国家经济企稳,股市再现稳步增长势头。其中印度GDP一直处于高增长状态,股市也是持续向上攀升。08年低点以来截至9月10日,印度SENSEX指数年化涨幅17.5%,上市企业净利润年化增速5.6%,市盈率29.7倍,位于05年以来历史96%分位,名义GDP年化增速9.1%;巴西IBOVSPA指数年化涨幅10.0%,市盈率17.8倍,位于05年以来历史14%分位,名义GDP年化增速2.2%;俄罗斯RTS指数年化涨幅8.6%,上市企业净利润年化增速4.3%,市盈率5.3倍,位于05年以来历史16%分位,名义GDP年化增速-0.6%。

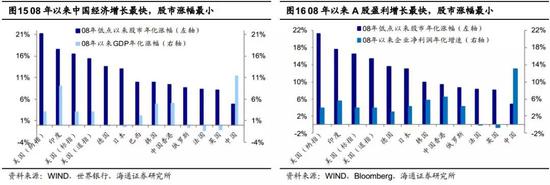

08年低点以来中国名义GDP、上市企业净利润增速全球第一,指数涨幅倒数第一。回顾08年低点至今,中国经济增长依然领跑全球,名义GDP年化增长11.5%,上市企业净利润年化增速13.1%,在全球主要国家中位居第一;而上证综指的年化涨幅只有4.9%,沪深300指数的年化涨幅为7.45%,在主要国家中涨幅最小。对比其他国家/地区自金融危机以来经济股市表现,美国纳斯达克指数年化涨跌幅为21.3%,标普500指数年化涨跌幅为16.4%,名义GDP年化增速为3.1%,上市企业净利润年化增速为3.8%;中国香港恒生指数年化涨跌幅为9.3%,名义GDP年化增速为5.0%,上市企业净利润年化增速为6.5%;英国富时100指数年化涨跌幅为8.1%,名义GDP年化增速为-1.1%,上市企业净利润年化增速为-0.6%;法国CAC40指数年化涨跌幅为8.3%,名义GDP年化增速为-1.4%,上市企业净利润年化增速为-0.1%;德国DAX指数年化涨跌幅为13.6%,名义GDP年化增速为-0.2%,上市企业净利润年化增速为3.0%;日本日经225指数年化涨跌幅为13.0%,名义GDP年化增速为-0.4%,上市企业净利润年化增速为4.2%;韩国KOSPI指数年化涨跌幅为9.9%,名义GDP年化增速为4.8%,上市企业净利润年化增速为5.8%;印度SENSEX指数年化涨跌幅为17.5%,名义GDP年化增速为9.1%,上市企业净利润年化增速为5.6%;俄罗斯RTS指数年化涨跌幅为8.6%,名义GDP年化增速为-0.6%,上市企业净利润年化增速为4.3%。

3.展望:A股处于历史第五次大底磨底期

3.展望:A股处于历史第五次大底磨底期A股、港股18年以来跌幅居前,中国18年上半年实际GDP增速6.75%依然强劲。18年年初以来美股快速上涨,涨幅冠绝全球,截至9月10日,纳斯达克指数上涨14.8%,标普500指数上涨7.6%,道琼斯工业指数上涨4.6%。反观A股和港股,截至9月10日,上证综指下跌19.3%,恒生指数下跌11%,跌幅位于全球主要市场前两位。其他主要市场中涨幅较大的有孟买SENSEX指数(11.3%);跌幅较大的有俄罗斯RTS指数(-9.0%)、韩国综合指数(-7.2%)和德国DAX指数(-7.2%)。根据各国已经公布的2018年前两季度实际GDP数据,我们计算了各国2018年上半年实际GDP同比增速。其中中国2018年上半年实际GDP同比增长6.75%,仅次于印度(7.97%),其他涨幅居前的有新加坡(4.20%)、中国香港(4.05%)、澳大利亚(3.30%)、韩国(2.85%)、美国(2.73%)。从上市企业净利润同比增速看,2017年A股上市企业净利润同比增长18.1%,港股上市企业2017年净利润同比增速也达到了25.7%,高于美国16.8%。

A股、港股成为价值洼地,目前市盈率处于历史低位。回顾2005年以来主要资本市场市盈率情况,截至9月10日,恒生指数市盈率仅为10.1倍,位于历史19%分位;上证综指市盈率12.6倍,位于历史8%分位;沪深300市盈率10.9倍,位于历史7%分位。对比全球发达资本市场中,目前纳斯达克指数市盈率45.0倍,位于历史58%分位,标普500指数市盈率20.8倍,位于历史64%分位,日经225指数市盈率26.9倍,位于历史24%分位;法国CAC40指数市盈率16.7倍,位于历史28%分位;富时100指数市盈率16.2倍,位于历史13%分位;韩国KOSPI指数市盈率14.7倍,位于历史14%分位;德国DAX指数市盈率13.8倍,位于历史11%分位;新兴资本市场中,SENSEX指数市盈率29.7倍,位于历史96%分位;巴西IBOVSPA指数市盈率17.8倍,位于历史14%分位;俄罗斯RTS指数市盈率5.3倍,位于历史16%分位。纵观全球,A股、港股已经成为估值洼地,对比自身历史估值,A股、港股更凸显低估值特征。

A股处在第五次大底的磨底期,估值底已出现,等待转机信号。中期视角看市场处于第五轮周期底部,A股经历了五轮牛熊周期,目前估值水平已经与前几次市场底部相似。从形态看,这次从上证综指2638点以来圆弧筑底阶段,背景更像02/01-05/06,即宏微观基本面趋稳、资金面偏紧,港股较A股对基本面反应更强,当时A股盘整磨底,港股走牛,最近一轮也是国内经济基本面趋稳、盈利改善背景下港股呈现牛市。未来磨底期右侧的信号等待两个因素明朗:第一,盈利回落幅度到底多大。本轮盈利筑底特征也类似2002-05年期间,即W型筑底,这轮盈利改善左侧底回升始于2016年二季度,现在是二次探底回落过程中,预计右侧底在2019年二、三季度,右侧底高于左侧,预计净利同比低点10%左右,ROE低点9.5%~10%。这一点市场有分歧,19年4月年报和季报数据有望给出更明确证据。第二,资金面转折需等去杠杆出现拐点。杠杆的症结在于地方隐性债务,总量看我国杠杆率256%不算高,但结构性问题显著,非金融企业部门杠杆率160%明显偏高,这里包括地方融资平台等地方隐性债务,这些债务的解决方案落实才是去杠杆的拐点,届时资金面将迎来转折,M2增速有望回归到名义GDP之上。中期而言,基本面和资金面的变化仍需要时间,中期磨底格局不变,整体操作上行稳致远。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)