来源:尧望后势

核心观点

回顾:4月中旬起对指数谨慎,提示市场从向上转震荡,首推大消费;5月月报《全球共赴震荡,三种战法应对》预判全球震荡,继续坚定看好以大消费为代表的核心资产。5月12日报告《新局面可能带来的新变化》在贸易摩擦加剧之际,前瞻性推荐国产化替代主线。

展望:短期或有反弹,中期震荡仍是主基调,长期坚定配置核心资产

——短期,不用太恐慌,或有反弹。首先,5月以来,市场经历多重负面因素压制,国内复苏预期逐渐回落、海外贸易摩擦反复折腾。随着利空因素逐渐释放,一方面短期再出现重大超预期利空的概率下降,另一方面市场在对近期负面信息的反复消化后,对利空的敏感度也开始下降。更关键的是,今年以来投资者情绪与去年有显著区别,经历贸易摩擦波折反复后,很多投资者已坚定了“以我为主、打持久战”的准备和信念。因此我们认为,尽管上周市场再现波折,但短期不用太恐慌,向下空间不大,或有反弹出现。

——中期,震荡仍是主基调,战略反攻仍需等待。我们二季度策略《抓住好春光,风险在后段》中就已提示“二季度中后段是多事之秋”。中期策略《等待战略反攻》再次强调二季度市场仍是震荡期:外部不确定性大、内部未见明显放松、通胀将临高点。更重要的是,市场仍未充分预期贸易摩擦对经济和盈利的潜在冲击。因此我们仍维持二季度及中期策略中的判断:当前仍是宽幅震荡、夯实期,战略反攻仍需等待。

——长期,趁震荡布局、增配核心资产,打持久战。我们年初以来反复强调,对大消费龙头为代表的核心资产,建议多做配置少做交易,不必在意短期损益得失,一定立足长期打“持久战”。短期内,外资受全球波动影响而集中流出,但我们此前的外资系列报告已反复论述,海外波动会影响短期流入节奏,但不会改变其长期流入的大趋势。并且,即使二季度起外资流出,核心资产依然取得显著的相对收益,核心资产已渐成为国内外机构的共识。未来,随着外资重回流入大趋势,我们继续坚定看好以大消费龙头为代表的核心资产在外资及社保、养老、理财等中长期增量配置下的长期表现。

投资策略:关注国产化替代和景气向上行业,坚定配置核心资产

——外部压力加剧,关注政策扶持力度加大、亟待国产化的进口替代主线。

——下行周期中,关注猪、鸡、黄金、风电光伏等景气改善的细分行业。

——长期,坚定配置大消费龙头为代表的核心资产。

风险提示:1、贸易摩擦超预期发酵;2、宏观经济超预期波动。

报

告

正

文

回顾:4月中旬起对指数谨慎,提示市场从向上转震荡,首推大消费;5月月报《全球共赴震荡,三种战法应对》预判全球震荡,继续坚定看好以大消费为代表的核心资产。5月12日报告《新局面可能带来的新变化》在贸易摩擦加剧之际,前瞻性推荐国产化替代主线。

市场展望:短期或有反弹,中期震荡仍是主基调,长期坚定配置核心资产

1、短期,不用太恐慌,或有反弹。首先,5月以来,市场经历多重负面因素压制,国内复苏预期逐渐回落、海外贸易摩擦反复折腾。随着利空因素逐渐释放,一方面短期再出现重大超预期利空的概率下降,另一方面市场在对近期负面信息的反复消化后,对利空的敏感度也开始下降。更关键的是,今年以来投资者情绪与去年有显著区别,经历贸易摩擦波折反复后,很多投资者已坚定了“以我为主、打持久战”的准备和信念。因此我们认为,尽管上周市场再现波折,但短期不用太恐慌,向下空间不大,或有反弹出现。

2、中期,震荡仍是主基调,战略反攻仍需等待。我们二季度策略《抓住好春光,风险在后段》中就已提示“二季度中后段是多事之秋”。中期策略《等待战略反攻》再次强调二季度市场仍是震荡期:外部不确定性大、内部未见明显放松、通胀将临高点。更重要的是,市场仍未充分预期贸易摩擦对经济和盈利的潜在冲击。因此我们仍维持二季度及中期策略中的判断:当前仍是宽幅震荡、夯实期,战略反攻仍需等待。

3、长期,趁震荡布局、增配核心资产,打持久战。我们年初以来反复强调,对大消费龙头为代表的核心资产,建议多做配置少做交易,不必在意短期损益得失,一定立足长期打“持久战”。短期内,外资受全球波动影响而集中流出,但我们此前的外资系列报告已反复论述,海外波动会影响短期流入节奏,但不会改变其长期流入的大趋势。并且,即使二季度起外资流出,核心资产依然取得显著的相对收益,核心资产已渐成为国内外机构的共识。未来,随着外资重回流入大趋势,我们继续坚定看好以大消费龙头为代表的核心资产在外资及社保、养老、理财等中长期增量配置下的长期表现。

投资策略:关注国产化替代和景气向上行业,坚定配置核心资产

——外部压力加剧,关注政策扶持力度加大、亟待国产化的进口替代主线。

——下行周期中,关注猪、鸡、黄金、风电光伏等景气改善的细分行业。

——长期,坚定配置大消费龙头为代表的核心资产。

外部压力加剧,关注政策扶持力度加大的进口替代主线

5G:战略地位再上新高度,优选赛道迎接商用周期。回首2018年,全球5G崛起,华为、中兴凭借日臻完备的技术+高性价比的设备助推全球5G进程,中国公司更多参与全球产业链分工;同时,全球贸易摩擦的阴云又导致不确定性增加。另一方面,5G写入中央经济工作重点,宏观下行压力下其战略地位再上新高度,推进进度有望超预期。2019年5G将迎来商用和网络部署起点,国内频谱分配方案落地,5G牌照预计2019年下半年发放,运营商资本开支已进入上行周期,2019年三大运营商资本开支合计超3000亿。作为通信板块乃至全市场的稀缺机会,随着5G逐步进入试商用阶段,未来关注点将逐步向后端应用延伸,高清视频、云视讯、云AR/VR等应用有望率先落地。

安全可控:国产操作系统+国产CPU替代路径明确,安可产业趋势下集成电路设计和软件企业成长空间巨大。2019Q1安可板块营收整体增长24%,加速信号明显,收入拐点侧面验证安可产业化开始落地。

半导体:国产替代重要方向,行业回暖在即。目前供给端库存水位较低,行业回调主要由于渠道端去库存,根据行业一般规律,渠道端去库存一般将维持2-3个季度,19年下半年行业有望回暖。同时,半导体处于整个电子信息产业链的顶端,中国未来将面临着更激烈的竞争和封锁,国产替代将是半导体产业链各个环节的重要发展方向。

外资驱动下的确定性方向:必选消费龙头

外资驱动下的确定性方向:必选消费龙头外资:过去两年最重要的增量资金,对国内市场话语权显著提升。2016年以来,随着陆港通全面建立和MSCI落地,海外资金入场明显提速。从绝对量上来看,截至18Q3境外机构及个人持股市值规模达到1.28万亿,其中通过陆港通持有7200亿,QFII/RQFII持股约为5600亿(估算),占A股流通市值比例已经达到3.24%;而从边际影响来看,过去两年外资的流入成为国内股市的主导性增量。当前外资持股规模相较16年已经翻番,对国内市场话语权显著提升,体量上已同内资公募、保险呈“三足鼎立”。

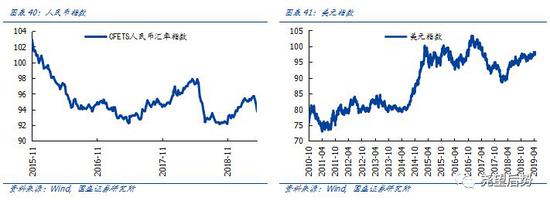

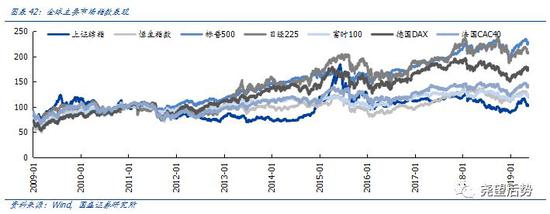

2018年以来,全球市场波动加剧,但外资仍在持续配置A股。2018年以来,全球市场波动加剧,强美元加大了新兴市场本币汇率和资产价格压力,股市表现上新兴市场也大幅跑输,MSCI新兴市场指数/发达市场指数的比值从4月初的高点回落了7.56%。而资金外流压力下,外资反而持续涌入A股。截至8月初,中国离岸股票基金在过去20周的时间里有17周获得净流入。北上资金也未放缓配置A股步伐,截至12月6日,年内陆港通资金净流入规模已达到2911亿元,持股总市值较年初增长了1879亿元。

2019年,外资流入节奏大概率继续提速,长期增量空间广阔。对于中期而言,一方面国际化进程大势所趋,A股外资配置比例尚低,国际资金仍在“水往低处流”,另一方面估值吸引力的提升能够抵消外围波动的冲击(详见报告《全球波动加剧,为何外资还在“买买买”?》、《美股下跌,一个小隐忧与三个大机会》)。距我们保守估算,若MSCI扩容和富时纳入如期落地,19年外资增量约在4000亿人民币左右,规模远超过2018年。而向长期展望,若以日本(30.3%)、台湾(25.2%)、韩国(15.9%)等市场的外资占比为参考,外资配置A股比例仍有巨大的提升空间(万亿量级)。

对于国内市场的驱动力加速显化,北上资金流入规模与消费板块相对收益、消费/成长、食饮家电/TMT、绩优股/亏损股指数比都呈现出高度相关性。因此我们认为,外资已经成为当前A股行业轮动体系中不可忽视的新驱动,传统的基于宏中微观视角决定投资策略的框架也需要纳入这一新变量。

既然国际资金会带来国内市场定价模式的重构,那么对于个股定价而言,外资行为与基本面因素谁是主导性因素就成为一个现实的问题。换句话说,当外资的配置行为与业绩走势出现分化时,我们需要判断谁才是股价的核心驱动力。为此,我们选取台湾、韩国市场中受国际资金青睐、外资持股比例较高的代表性个股进行分析,试图理清外资配置、盈利状况与股价三者之间的关系。通过对比分析,我们总结出以下几点结论:

1、企业盈利向好与外资流入同时发生时,个股通常表现较好,此时外资配置与基本面成为股价的双重驱动,二者共同推动股价上涨。2016-17年A股中白马蓝筹的走势也正是受益于外资与盈利的双重推动。

2、但是,某些阶段外资流入与业绩走势也会出现分化,此时业绩因素对股价的影响力相对弱化,股价更倾向于跟随外资流向,甚至呈现与短期基本面脱钩。

3、总体来看,外资持续流入阶段,相关个股的价格走势与外资持股比例变化的契合度远高于与盈利的契合度。其中台积电、三星等代表型本土优势公司,其外资持股基本呈长期稳步抬升趋势,随着国际化推进,该类个股走势的定价权也在逐步向外资转移。

外资驱动下的确定性方向:必选消费龙头。国际经验来看,外资偏好于本土优势行业(台湾半导体、韩国电子设备)和特色产业(韩国化妆品),且这一偏好具有持续性,对应板块走势受外资影响也更为明显。大消费是典型的本土优势产业,亦是外资长期增持的主要方向,未来外资对大消费板块的青睐仍将持续。尽管基本面承压,但考虑到外资入场的确定性提速,我们对于消费板块中期走势并不悲观,尤其是必选消费龙头,外资配置比例普遍仍然较低,未来有望追随外资步伐迎来修复机会,推荐业绩相对稳健或符合消费升级方向的医疗服务、餐饮休闲、日用品等大众消费龙头。

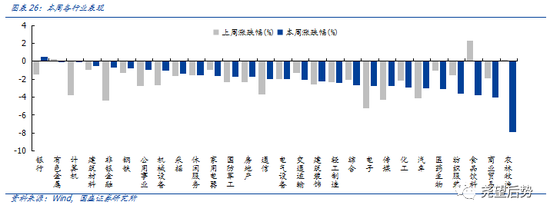

本周市场表现回顾

本周市场表现回顾

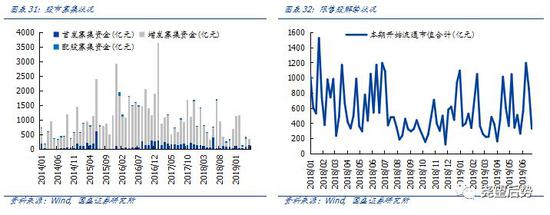

市场资金面状况

市场资金面状况

全球主要市场表现

全球主要市场表现 风险提示

风险提示1、贸易摩擦超预期发酵;2、宏观经济超预期波动。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)