“这是个水晶球,它能预测未来,会告诉你市场对美联储的看法,以及美联储如何对待其政策利率……市场预期明年年初会降息。”

图片来源:视觉中国

图片来源:视觉中国金融市场的几个重要指标显示,美联储在未来几个季度可能将降息,美国经济或面临衰退风险。

据彭博社2日报道,美国国债近期远期收益率息差(near-term forward spread),即六个季度后和当前三个月美债远期收益率之差,周三跌至负值,这是该指标2008年3月以来首次跌入负值区间。

美联储经济学家Eric Engstrom和Steven Sharpe在2018年7月发表的一篇论文中指出,美国国债近期远期收益率息差转为负值意味着,市场参与者预期未来几个季度货币政策将放松,这可能是因为,他们预期货币政策制定者将对可能出现的经济衰退作出回应。

“当市场参与者预计——并计入了——未来18个月的货币政策宽松时,他们的担忧往往得到了验证。”他们在文中称。

他们表示,美国国债近期远期收益率息差在预测美联储降息方面比其他期限债券收益率之差,比如两年期和10年期债券收益率息差,更加有效。

“这是个水晶球,它能预测未来,会告诉你市场对美联储的看法,以及美联储如何对待其政策利率……市场预期明年(2020)年初会降息。”太平洋投资管理公司市场策略师兼投资组合经理Tony Crescenzi对彭博社说。

据《华尔街日报》2日报道,投资者越来越认为美联储2019年将不会加息。芝商所的联邦基金利率期货数据显示,交易员认为联邦基金利率2019年年底时将维持在或低于目前2.25%-2.5%区间的概率高达91%。这与2018年11月初的数据正好相反,当时,交易员认为联邦基金利率2019年年底将高于目前水平的概率为90%。

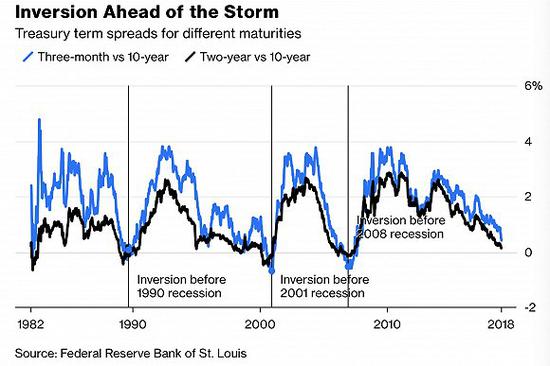

与此同时,另外一项指标也显示,美国经济未来可能会出现衰退风险。据彭博社2日报道,美国国债收益率曲线,即不同期限的美国政府债券的收益率之差,越来越接近倒置。目前,10年期美国国债收益率约为2.6%,而三个月期美国国债收益率约为2.4%,两者之差仅有20个基点,远低于2018年年初时100个基点的水平。

一般来说,美国国债收益率曲线会向右上倾斜,原因是短期债券具更强流动性、未来面临市场下跌的风险要小,所以其收益率要低于较长期债券收益率。但是,长短期债券收益率之间的这种关系有时会发生变化。当短期债券收益率高于长期债券收益率时,收益率曲线就会出现倒置。

美债收益率曲线倒置能够很好地预测美国经济衰退。从最近的历史来看,美债收益率曲线在1989年、2000年、2006年均出现倒置,而美国经济则分别在1990年、2001年、2008年出现衰退。

不过,收益率曲线倒置预测经济衰退的准确率也并非100%。1998年6月,两年期和10年期美债收益率之差曾短暂跌至零以下,但当时,美国经济却一直在扩张。同样,1994年底,两年期和10年期美债收益率之差缩小至仅有15个基点,1995年大部分时间里,3个月期和10年期美债收益率之差不到%,但是,1996年和1997年,美国经济均没有出现衰退。

收益率曲线倒置预示未来经济会出现衰退由美国经济学家Glenn Rudebusch和John Williams在2008年发表的一篇论文中提出。他们发现,其他经济学家往往会忽略这一可靠的经济衰退预测指标。他们指出,在预测经济衰退的可能性上,对经济学专家的预测调查的表现要逊于3个月期和10年前美债收益率曲线。

为什么收益率曲线倒置会预示经济将出现衰退呢?一个可能的原因是,短期利率高于长期利率意味着,债券市场预期短期利率将很快下降,而经济衰退期间,美联储会加息以刺激投资和消费。

致使美债收益率曲线目前接近倒置的因素有很多。很难说这是因为美国经济状况恶化,还是因为美国总统特朗普的贸易政策和其他不稳定的政策,又或是因为美联储加息使得美国经济扩张面临风险。

责任编辑:魏雨

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)