继BAT、小米等互联网科技巨头之后,华为打破此前立下的“不碰股权投资”的原则,近日悄然成立创投公司。

华为为何在这个时间节点成立创投公司?越来越多的产业资本入局,是否与财务型VC/PE构成竞争关系?两种投资形式的共存对创投圈生态影响几何?

有创投人士告诉《国际金融报》记者,华为成立创投公司归根于其业务发展,在投资技术类项目上更具优势。从股权投资“募投管退”四个环节来看,以战略投资为主的产业资本和纯财务型投资的VC/PE之间不存在竞争关系,选择权更多在于被投企业。

华为为何入局?

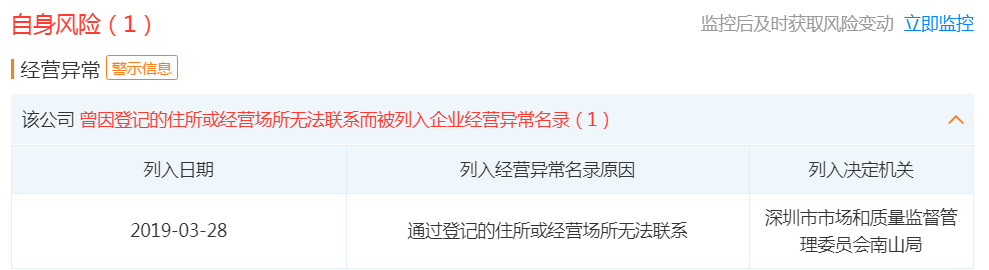

4月23日,企查查显示,华为投资控股有限公司新成立一家全资子公司——哈勃科技投资有限公司,注册资本为7亿元。

备受创投圈关注的是,公司经营范围为创业投资业务。公司法定代表人、董事长以及总经理均为白熠,现任华为全球金融风险控制中心总裁,曾担任华为财务管理办公室副总裁。

值得关注的是,华为成立创投公司可以说是一种“突破”,也可以说是“打脸”。回溯2017年11月,华为创始人任正非提出不做应用、不碰数据、不做股权投资“三不”原则。对于成立投资公司,业内人士表示这是华为对外开放的信号,也是华为内外部环境所致。而真正的目的在于构建产业生态布局的抓手,而非财务投资。

天眼查显示,在成立该创投公司之前,华为已经投资了14个项目,其中9个为并购。投资方向主要是物联网、芯片、云存储等技术领域。

信息来源:企查查

华为此前设立了专门负责投资的部门,叫做“企业发展部”。该部门曾主导过不少著名投资,2011年以5.3亿美元收购华为赛门铁克49%股权,将该合资公司全部股权收入囊中。再如2016年,耗资1.5亿美元将以色列IT公司Toga Networks纳入麾下。

除了主要布局物联网,华为也瞄准互联网项目。昆仑万维、暴风影音、趣游、易宝支付等都是其投资项目。

物联网一直是华为战略布局的重点。早在2012年,华为便对外宣布进军物联网,并已经完成了相关物联网解决方案。

2014年7月,华为与德国博世和美国Xilinx公司共同投资了XMOS公司,投资规模高达2620万美元。XMOS公司成立于2005年,主要致力于物联网领域的高性能芯片的设计和生产,值得一提的是,这也是华为首个在英国的投资案例。两个月后,华为在物联网领域又下一城,以2500万美元收购了另外一家英国物联网公司Neul,而这家公司此前与华为有过9个月的合作。

事实上,在此之前, BAT等科技巨头纷纷入局创投圈,并且成功“投行化”,成为财务型投资的VC/PE争夺项目资源的强有力竞争对手。

有分析人士认为,华为成立创投公司,有借助外部创新补足生态短板的意图。

VC/PE影响几何?

如今,风险投资行业已经由粗放式发展渐入精细化发展阶段。尤其是在“冰与火”的当下,创投机构一方面为资本寒冬下“大浪淘沙”的命运担忧,另一方面也因科创板红利政策欣喜。

刚从一家知名VC机构跳到某企业战略投资部门的刘江(化名)向《国际金融报》记者表示:“最近一两年很多创业公司可能在B、C轮这样相对早期的阶段,都会成立一个战略部门或者战投部门,不同公司战投部门的策略和打法也各有差异。”

在刘江看来,不只是华为,近年来新玩家不断入局一级市场股权投资,根本原因在于创投资金端变化。将风险股权投资看成是一个产业链,后端供应链即资金充足了,前端也就涌现了企业战略投资等玩家。

回顾中国风险投资三十多年发展历程,以前资金量是供不应求状态,也就是钱少。随着互联网二十多年的发展,一批互联网创业者因此积累了一定财富,并拿钱反哺创业投资行业。另外,这跟国家金融政策也有极大关系,如“大众创业、万众创新”政策,以及2019年全国两会提及的加强直接融资比例。

刘江进一步向《国际金融报》记者解释说:“大公司成立战略投资部门,绝大多数是脱胎于战略部门的,一定是为公司业务未来战略横向和纵向服务的。解决的是未来横向业务碰到天花板,以及纵向产业链单干成本高而效率低等问题。”按照这种逻辑,他认为,华为在此时成立投资公司,也是要回归其业务战略。为解决其业务线未来或将出现的瓶颈,华为恰好以投资的方式实现业务横向纵向的扩张。

哲略资本创始合伙人徐一菲也认为,回归投资初衷,华为这样的战略投资旨在以投资方式补齐短板,关注领域偏向于技术类。

不少投资人向《国际金融报》记者坦言,科创板为私募股权投资人带来了希望之光,但科创板面向的是科技创新型项目,现实是很多投资机构并不投资该领域,这也就意味着并不是谁都可以做的。换句话说,分享到科创板政策红利的创投机构需要有一定能力,比如针对科创型项目的投资能力和管理能力。

如今创投圈不仅在资金端面临“钱荒”现实,还在资产端面临“项目荒”的无奈。于是,不少创投基金一方面焦虑于募资难压力,一方面还要奋战于抢项目问题。那么,华为等产业资本入局,与VC/PE之间存在竞争关系吗?

刘江和徐一菲都告诉《国际金融报》记者,华为是一家非常优秀的技术创新型公司,其新成立的创投公司具有产业优势,更容易获取优秀投资项目。

徐一菲表示:“我此前在产业公司也做过投资。在投资方向、目的、过程、手段,甚至估值方法上面,企业内的战略投资和纯财务的VC/PE投资存在很大的差异。”他进一步解释说,首先,不管是BAT,还是华为,他们的投资公司基本上是围绕产业生态圈。其次,投资能力更强,但这也意味着其对投资公司的控制权更强。最后,正是因为战略属性强,投资结果更多可能性是并购形式。

而纯财务投资的VC/PE则不同。首先,投资领域并不局限于某个行业,而是更多赛道齐头并进。其次,VC/PE更像是“坐在车后排的投资人”,也就是说,投后还是以创业者为中心,提供的支持更多是建议,而不涉足公司运营管理层面。最后,VC/PE会更加看重退出带来的资金回报。

刘江借用互联网常提的“大中台”概念来形容战略投资的价值,战略投资可以背靠产业资源,为自己投资的小公司赋能。这比纯财务投资的VC/PE具有优势。而其劣势可能是在投资决策上。

“我不认为二者是竞争关系。”徐一菲告诉《国际金融报》记者,这还是要看被投公司的需求和选择。事实上,很多被投公司早期阶段是不愿“站队”,或者说是不希望通过与产业的联盟失去公司控制权。而且,在不同发展阶段,企业的诉求是不一样的。被投企业会选择更加适合自身发展的投资公司类型。

关于未来发展方向,据刘江观察,不管是战略性投资的产业资本,还是纯财务投资的VC/PE,大家都殊途同归。以红杉资本、高瓴资本等大VC为例,他们在资金、人员配比方面,更多投入全产业链上。战略投资也通过并购或者孵化的方式,逐渐覆盖全产业链。在他看来,二者之间的边界会越来越模糊。另外,其实好的投资人也要像企业家一样思考,而好的企业家也要有投资的思维,大家最后殊途同归。

(国际金融报记者 朱灯花)

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)