文/新浪财经意见领袖(微信公众号kopleader)专栏作家 梁红

除了一些通过行政手段“抑制”产能的行业外,近期整体PPI的回升可能表明不少“国企占比较低”的行业在经历了4~5年通缩的淬炼后,本轮去产能周期和行业整合告一段落。

本轮去产能周期已告一段落

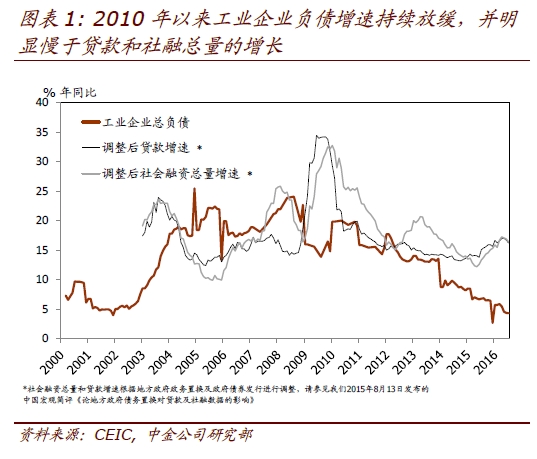

本轮去产能周期已告一段落从2010到2016年间,工业企业总负债的同比增速已经从20%放缓至低个位数的水平。而且,期间工业企业总负债增速明显慢于贷款和社融总量的增长。如图表1和2所示,工业企业总负债的扩张速度已经放缓至1998年以来的最低水平、即上一轮大规模去产能和行业调整的时期。此外,尽管2012~2013年和2015~2016年的信贷扩张周期可能缓冲了工业企业负债增速的下行,但并未扭转其趋势。从结构上看,2012~2013年地方政府融资平台和房地产行业的负债增长最快,而最近一轮的信贷扩张周期中,广义政府部门和居民部门加杠杆最为明显。

图1

图1 图2

图2除了一些通过行政手段“抑制”产能的行业外,近期整体PPI的回升可能表明不少“国企占比较低”的行业在经历了4~5年通缩的淬炼后,本轮去产能周期和行业整合告一段落。诚然,一些重要工业原材料,如煤炭、钢铁和石油价格的回升部分是受行政限产和/或国际大宗商品价格上涨的推动。但是,主要大类工业品价格普遍回升的趋势表明,其他行业的供求关系亦有所改善。

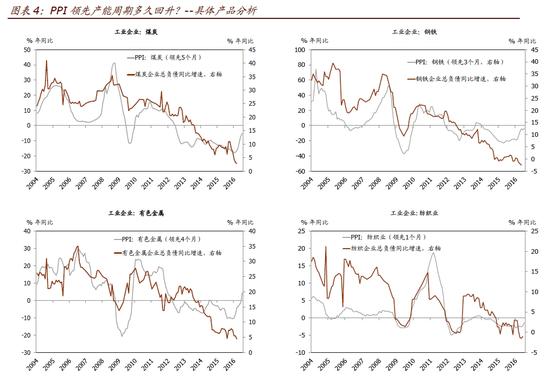

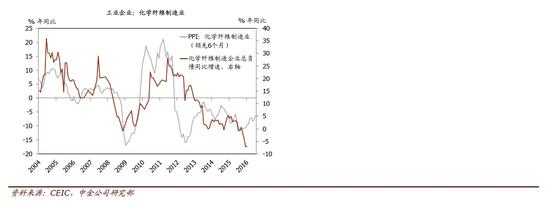

图表2表明,PPI在长时间通缩后出现回升,可能是漫长去产能周期告一段落的信号(类似1994~1998年)。直观地说,价格上升是供求收紧的最早信号——过去经验来看,价格信号往往领先产能周期约半年时间(各类产品价格上升与产能见底的时滞略有不同,见图表3~4)。在政府干预较少、国企占比低的行业,供给对价格下跌的反应似乎比煤炭、钢铁、有色和石油等国企占比高的行业更加迅速且坚决。

图3

图3 图4-1

图4-1 图4-2

图4-2在轻工原料、纺织、造纸、化工产品、食品制造、钢铁、特种金属和装备等行业,行业供求关系和竞争格局的改善较为明显。在某种程度上,我们可以用行业总资产/总负债的增速,以及企业数量的变化来量化行业层面的整合进度。整体而言,2015年以来,工业企业负债的增速已经较之前3年的平均速度大幅放缓。同时,年营业收入超过2000万元的工业企业数量也有所下降。此外,我们对各行业去产能进度的分析表明,许多工业品近期价格上涨的主要驱动因素之一是产能增长放缓和行业竞争格局改善。

另一方面,尽管近期行政限产推动价格上涨,但煤炭和有色金属等过剩行业的总负债增速仍持续高于制造业的平均水平。如图表5所示,近期煤炭价格上涨可能主要是受严格的限产政策推动,而2012年以来煤炭行业的产能增速持续高于整体工业水平。此外,尽管有色金属行业面临严重的产能过剩,但其产能增速亦高于其他行业的平均水平。因此,这些行业目前的再通胀趋势比较“脆弱”,容易受到供给侧政策变化的影响。

往前看,我们预计近期内PPI和工业企业盈利增长将继续回升,尤其是在去产能周期主要由市场推动的行业。同时,随着今年工业企业现金流的明显改善,潜在的制造业不良贷款形成速度可能有所放缓。但是,1994~1998年去产能周期的经验表明,在再通胀的早期阶段,供求平衡仍然较为脆弱,民间投资的风险偏好仍然较低,且经济景气容易受到外部冲击的影响。因此,宏观政策需要维持较为稳定的总需求环境,并着重提振民间投资的利润空间。从这个意义上讲,相比单纯加大政府主导投资,更加连贯和市场化的政策,尤其是为企业部门减税减负的财政政策(包括五险一金类的“准税负”),或将更有效地为当前的再通胀周期保驾护航。

(本文作者介绍:中金公司首席经济学家)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。