文/华泰策略徐彪

2010年以来,产业资本增减持已经成为一个奇准无比的领先指标,没有之一。它的准确度达到令人难以想象的100%!每一次该数据大幅飙升后,都能看到资本市场出现一轮上级别的反弹(至少15%)。

中国股市涨跌谁说了算?

中国股市涨跌谁说了算?股票是一个很大的类别,到2014年底为止,股票总市值37万亿,流通市值32万亿。这么庞大的市场,无论上涨还是下跌,都对应着天量资金的进出。能够坐上桌参与牌局的,也就三位选手:企业部门、住户部门和政府部门。看起来,绝大多数时间里,政府部门充当裁判员的角色。

从口袋里拿出真金白银(33.16, -0.65, -1.92%)持续买卖造就牛市熊市的,是住户部门和企业部门。企业部门相比住户部门而言,风险偏好更高,所以,它才是股票资产配置的主力机构。过去十几年的经验告诉我们,企业部门对股票的资产配置行为,在绝大多数时间里,引领着股市的涨跌。

2008年以后,产业资本话事的特征尤其显著。

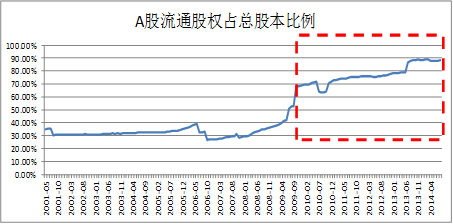

股权分置改革以后,产业资本急行军跑步进入流通市场。2010年是第一个里程碑,A股流通比例第一次系统性提升至70%以上,这意味着产业资本第一次成为A股流通池子中的大鳄。2013年后,流通比例进一步提升至80%以上,成为当之无愧的食物链顶端式存在。

图1

图1全流通后,产业资本对股市的影响日渐显著,有没有证据呢?有的,就是下面这张图:

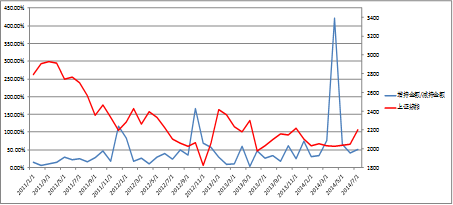

图2

图2你看,2010年以来,产业资本增减持已经成为一个奇准无比的领先指标,没有之一。他的准确度达到令人难以想象的100%!每一次该数据大幅飙升后,都能看到资本市场出现一轮上级别的反弹(至少15%)。这一次,也不例外。2014年5月,产业资本增减持数据飙升到有记录以来的最高位!

一个问题,自然而然地浮出了水面:为啥产业资本意愿能够影响资本市场的走势呢?

14年3季度,一个大型集团的朋友问我:出5-10个亿想买个壳,问有没有介绍。听完后,笔者一肚子疑问:要壳干嘛?眼瞅着明年500家公司等着上市,后年注册制放开。花这么多钱买公司控制权,是钱多给烧的么?疑问归疑问,本着受人之托忠人之事的原则,俺颠颠地跑投行问一圈,听到答案的那一刻,俺眼镜碎了一地啊。这年头,5-10个亿的净壳,已经很难找到了!

资本市场的钱,一点不傻,也从来没有傻过。笔者发蒙的一刻,说明笔者OUT了。

咱们可以打个比方,有个公司叫土鳖公司,话说这公司是真土啊,主营业务烂的掉渣,搞不好明后年ST光荣退市也未可知。你说,这么一个破公司,在注册制前夜,凭啥值钱呢?

答案就在四个字:市值管理。

凭借绝对的信息优势(没有谁比大股东更清楚未来的业绩)、资金引导优势(如果你是基金经理,肯定也愿意相信上市公司董事长讲的故事吧)、筹码优势(这个不用解释吧,人家是第一大股东),如果说你买股票只有百分之50%的胜率,人家至少也会有70%。逐利是资本的天性之一,获胜概率优势导致的一个显然性结果便是,资本被吸引进来,从而演化出可盈利的行为模式:

第一步,先知先觉的资本进入,与产业资本相结合;

第二步,资本与产业未来进行市值管理,寻找符合趋势的投资方向,进入,企业经营被激活;

第三步,企业经营被激活引发资本市场关注,股价被激活;

第四步,被激活的股价带来羊群效应,资本获利,可盈利的行为模式形成;

第五步,市场自我学习、复制、演进,上述行为模式在资本市场中扩散;

第六步,社会流动性没有出现普遍性宽松,资本市场所能获得的流动性不足于同时抬升所有股票价格,上述行为模式不能同时扩散至市场的所有角落,一个时间段里只能在某些市场结构里发生。

这就是我们看到的2012年年底至今的市场运行过程中的投资者行为模式。

大家还记得去年的创业板么?创业板指数从40倍PE才真正开启上涨之旅,2013年前,中小板块的定增项目占比连续三年维持在20-30%之间,2013年猛增至近40%,2014年至今占比已经近50%。拥有如此彪悍的发动机,你说,创业板能不涨么?

还记得去年年中,无数策略分析师(也包括我们哈)基于创业板整体业绩增速的判断,认为创业板已见顶。现在回头看看,大家都错了,而错的离谱的原因之一,就是低估了外延式扩张对创业板业绩的影响(尤其是创业板指数只涵盖前100家公司,外延式并购式扩张对这100家公司的业绩影响巨大)。

如果说,市值管理的第一个受益者是创业板的话。向后看,未来几年,市值管理模式可能扩散至全市场么?

答案很确定,会的!

因为,未来几年,国企改革必将拉开大幕。

(本文作者介绍:华泰证券首席策略分析师,欢迎关注微信公众号:fenxishixubiao)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

闂傚倷绀侀幖顐﹀磹缂佹ɑ娅犳俊銈傚亾妞ゎ偅绻堥、娆撴倷椤掆偓椤庡繘姊洪幐搴㈢叄闁告洘蓱缁傛帒鈽夐姀锛勫弳濠电偞鍨堕悷褔鎮¢鐐寸厵妤犵偛鐏濋悘顏堟煙瀹勭増鍤囩€殿喗鎸抽幃銏ゅ川婵犲啰妲曢梻浣藉吹婵敻宕濋弴鐘电濠电姴娲㈤埀顒€鍊块崺鈩冨閸楃偞璐¢柍褜鍓ㄧ紞鍡樼濠婂牆绀傚┑鐘插绾剧厧霉閿濆娑у┑陇娅g槐鎺楀矗濡搫绁悗瑙勬磸閸斿矁鐏掗梺鍏肩ゴ閺呮粓骞嗛敐鍛傛棃鎮╅棃娑楃捕闂佽绻戠换鍫ョ嵁婢舵劖鏅搁柣妯哄暱閸擃參姊虹化鏇炲⒉婵炲弶绻勭划鍫⑩偓锝庡枟閸嬶綁鏌涢妷鎴濇噹閳敻姊虹紒妯尖棨闁稿海鏁诲顐㈩吋閸涱垱娈曢梺鍛婂姈閸庡啿鈻撻弻銉︹拺闁告稑锕ョ粈鈧梺闈涙处宀h法鍒掗銏犵<婵犻潧瀚Ч妤呮⒑閻熸壆浠㈤悗姘煎枤婢规洟鏁撻敓锟�闂傚倷鑳剁划顖炲礉濡ゅ懎绠犻柟鎹愵嚙閸氳銇勯弮鍥撳ù婧垮€栫换娑㈠箣閻忔椿浜滈锝夊箮閼恒儱浠梺鎼炲劤閸忔ê顬婇鈧弻娑欐償椤栨稑顏�