头顶26亿资金缺口还巨亏16亿 一汽夏利走到穷途末路

记者 牛欣雨

近日,一汽夏利发布2017年报。数据显示,2017年,一汽夏利实现总营收14.5亿元,同比下降28.3%;利润亏损16.4亿元,2016年同期盈利1.1亿元;经营活动现金流量净流出16.8亿元,2016年同期净流出21.8亿元。

此外,因为高达25.6亿元的流动资金缺口,一汽夏利被审计机构出具了附带强调事项段(“与持续经营相关的重大不确定性”)的审计报告。

连年难消的流动资金缺口

事实上,一汽夏利惨淡的持续经营能力已存在多年。

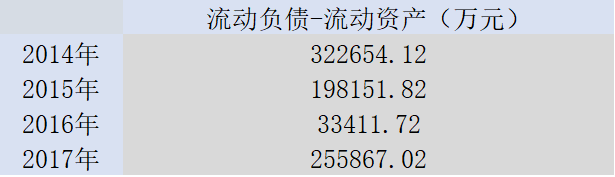

数据显示,2014年至2017年,一汽夏利的流动负债持续高于流动资产,差异金额依次为32.3亿元、19.8亿元、3.3亿元和25.6亿元。

另外,2017年底,一汽夏利的资产总额为49亿元,但其负债总额却超过了48亿元,其净资产只有8831万元,资产负债率已经高达98.2%。除去少数股东权益,一汽夏利归属上市公司股东的所有者权益金额只有5798.5万元。

有业内资深注册会计师向《国际金融报》记者表示,一般来说,制造业公司的资产负债率应该控制在50%-60%之间,一旦超过90%,就证明企业已处于非常危险的境地。

目前,一汽夏利已经濒临资不抵债的困境,如果公司在今年继续亏损,其净资产很有可能将变成负数。

此外,自2007年起,一汽夏利每年依靠经营活动产生的现金流量就一直是负数。2007年至2011年,该数值还处于亿元级别,2011年之后,经营现金流负值就上升至十亿元级别,且金额连年扩大。

“理论上,一家正常运营的企业应当通过经营活动产生源源不断的现金流,用以再投资和再生产。然而,经营活动现金流一旦陷入长时间的负值,就意味着企业根本无法凭借经营业务获利,乃至生存。”上述会计师表示。

为扭亏变卖优质资产

不过,财报数据显示,一汽夏利在过往经营活动现金流飘红的十年历史中,只有2013年、2014年和2017年的利润为负,相比之下,2015年和2016年的盈利则显得颇为突兀,因为一汽夏利在2014年和2017年的净亏损都超过了16亿元。

2013年和2014年,一汽夏利分别亏损4.8亿元和16.6亿元。2015年4月,深圳证券交易对一汽夏利实行退市风险警示(ST)。这一年,一汽夏利愣是将高达15.5亿元的营业亏损额通过15.8亿元的营业外收入,一举扭亏为盈,实现1899万元的净利润。

相关资料显示,这笔高额的营业外收入系一汽夏利在2015年向其控股公司一汽股份出售资产后获取的处置利润。

2015年12月5日,天津一汽签订了关于向一汽股份转让公司下属的内燃机制造分公司和变速器分公司资产的《资产转让合同》、关于转让产品开发中心整体资产的《资产转让合同》以及关于转让天津市汽车研究所有限公司股权收购的《股权收购协议》。

通过出售这部分资产,一汽夏利当期的盈亏刚够逆转,且带来了高达29.7亿元的投资活动现金流。业内人士表示,虽然一汽夏利变卖优质资产之举的确牺牲了部分利益,却为不退市赢得了四年的时间,这也是许多面对同样处境的上市公司会做出的选择。

然而,顺利保壳的一汽夏利并没有扭转不堪的经营状况。2016年上半年,一汽夏利的营业亏损额为5.4亿元,净亏损5.2亿元。彼时,在“尝到甜头”的一汽夏利又想起了变卖资产之法,这一次,他们将目光瞄准了一汽丰田的股权。

2016年8月25日,一汽夏利发布公告称,公司拟向控股股东中国第一汽车股份有限公司出售持有的天津一汽丰田汽车有限公司15%的股权(此前一汽夏利持股比例为30%),转让价格为25.6亿元。

由于此次处置的是投资项目(会计处理进“投资收益”),2016年,一汽夏利整年的营业利润就实现了翻转,实现净利润1.6亿元。

然而,2017年,一汽夏利再没有“重走前路”。业内人士向《国际金融报》记者表示,这可能是因为一汽夏利能够变卖的优质资产也已所剩无几。当下,留给一汽夏利的大概只有填不完的流动资金缺口和持续亏损的经营状况。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)