毒舌研报丨别笑!请让我安静地写写中国石化

中泰证券资管

齐齐鲁

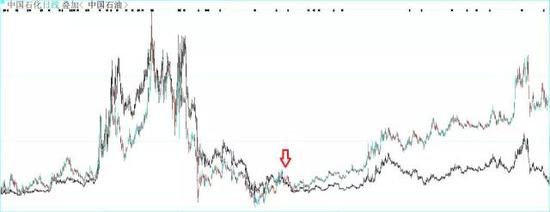

同志们,首先强调,不构成投资建议。突然想写中国石化,是因为突然发现了一个情况,如图:

上图是中国石化(上方线)叠加中国石油(下方线)的走势图,我们可以看到,2016年4月之前,石化双雄的股价走势一直十分接近,但是从2016年4月以后,中国石化与中国石油的喇叭口一直在扩大,乃至近日已经走出了不同的方向。

这到底是为什么呢?

因为这俩公司,现在,眼下,当前,根本就是两种公司。对于中国石化,我好有一比——

人生的最好时光?

就像我们生活中有那种人,他很闪亮的阶段,其实身上处处都是毛病,非常讨厌;然后他仿佛消沉,少人关注,偶尔听到的也都是关于他的坏消息,其实这时他身上反而处处都是优点,但人们浑然不觉;突然有一天,他就憋了个大招出来,再次闪亮了。

他还是他,他可能有些变化,但其实变化最大的,恰恰是我们这些旁观者的心态。

不铺垫了,很少写个股研报,让我们直捣黄龙——中国石化有三好:钱多奶水好,链长弹性好,开支少估值好。

我们是个严肃栏目,那就先从奶水好开始说吧。推荐东方证券赵辰的《从股息率看中石化投资价值》。其实近期关于中国石化最全面深度的报告是申万宏源谢建斌的《中国石化——大鹏展翅,志在万亿》,想充分了解中国石化的朋友,直接看这篇。但是角度最独特重点抓得最好的还是赵辰的这篇“股息率”。

起因是中石化公告2017年分红605.4亿元,这是什么概念呢?2017年中石化净利润拢共511.2亿元,相当于挣1块分了1.18块!为什么这么分呢?

一方面是手里现金太多了,留着也是降低效率。中石化在手现金有1600亿,累计未分配利润高达2900亿,相当于目前市值的37.5%!

你说,中石化可以还还债啊,这也能降点财务成本啊。

对不起,没那么多债可以还。虽然表面上看,中石化的资产负债率有46.47%(本身这数就比较低了),但是分析师已经帮你分析好了,净有息负债2017年末才区区288亿!

能想象吗?一个总资产近1.6万亿的大家伙,净有息负债才288亿,不够零头的。

为此,赵辰的结论是,中石化“未来分红率大概率会有所提升,即使以16年65%的分红率测算,未来三年每年分红 600 亿元以上也可能会成为常态,对应目前股价的股息回报率在7.8%左右,还有很大的投资价值。

这个7.8%是什么概念呢?我们拿A股记录最好的现金奶牛比一下看看:

当然,您冰雪聪明,肯定要问:产奶的前提是造奶,凭什么说中石化分红率“大概率会有所提升”呢?中石化的现金流能稳定住吗?

你说:2013-2014年,中石油分红比中石化还多呢,现在反不如中石化了,你怎么有把握说,中石化就能稳得住呢?

——这就是捧哏的作用,没有你这疑问,我还不好过渡到下一段:链长弹性好。

其实中石化不是一家油企

中石油算是一家油企,或者说,资源型企业,但中石化不是。您把这句话记住了,下面我们就开始拆解中石化的业务。推荐大家看太平洋证券杨伟的《进可攻,退可守,万亿市值才起步》。

中石化的业务可以拆解为四块:勘探开发、炼油、化工和销售(所有中石化研报都是这么拆的),也就是找油钻油(上游、资源),炼油(中游,加工),化工(中游,加工)和销售(下游)。

杨伟的总结是:上游弹性大,中游舒适区。下游则是天风证券张樨樨补充了一个:下游有保障。我们分别解释一下。

找油钻油这件事,是油企资本支出的重点,而且只在油价高的时候才有利润。中石化勘探开发2017年经营亏损459亿元,天哪。这主要是因为之前几年油价暴跌(100多美元跌到40美元,你知道的),但你找油花的钱是支出过的,你的井是打过的,你的折旧不能停啊,专业说法叫DD&A(感兴趣的可以百度一下),这部分投入摊下来,当然油价越跌越亏,联动是很明显的:

问题就是,一旦油价上涨,这部分亏损就将很快降低乃至扭转,一个亏很多钱的业务,瞬间就变成赚很多钱的业务,根据杨伟的测算,油价上涨10美元,中石化勘探开发板块增加净利润149亿元!

当然,这取决于油价是否将上涨。这个事情,好像没谁说得清楚,问题就在于,你是否认为油价会马上回到40美元、50美元的水平?大家自己考虑一下,这个问题没有答案。

凡事往坏处想。即便油价回到这个水准,那又如何呢?我们说了,中石化不是一个油企,它的全产业链布局,有利于冲减油价波动的风险,实现稳定的现金流和利润。

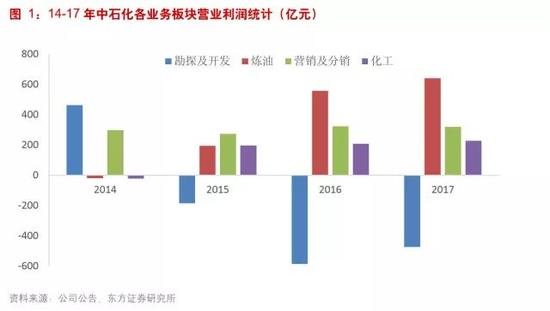

按赵辰的测算,中石化其实是一个加工企业,中游的炼油是公司主要利润来源,2015年至今总利润占比达到了82%?我们看张图:

看到了吧,蓝柱再长,又怎么样?红柱更长啊!

看到了吧,蓝柱再长,又怎么样?红柱更长啊!

请记住,中石化目前就维持一个稳定的加工价差,剔除消费税后毛利率为9%,9%,9%。

只赚这点钱,但是赚得稳。老哥,稳住!

最后再说说中下游的化工和销售。

化工的风险在于,上游价格如上涨,产品价格无法向下游转嫁。但是,一方面这个担心,我们一直没看到(我们光看到涨价来着,光看到环保监管和供给侧改革了。杨伟)。另一方面,中石化的化工用油和原油产量基本相当,所以,我们也完全可以将这两部分一体化,从而缓解了化工的成本压力(赵辰)。

销售就不过多废话了,中石化坐拥3万加油站,全球第二中国第一。就算未来炼化领域管制放松,“外油”要进中石化的加油站,恐怕也只能让利,所以说,这条甘蔗,中石化是从头吃到尾了。

尾巴其实更好吃,2017年中石化加油站的“易捷”便利店,已经位居中国连锁百强销售额排名第14名。根据研报,这几年中石化加油站的非油收入都是四成的增幅。

所以说,中石化不是一家油企,它是一家从原油到成品到零售终端从头到尾的企业,它在消化资源品价格波动方面,有相当的体系化优势。

虽然它毛利不高(加工价差毛利9%,油品销售批零价差8%),但是它赚得稳。

再加一磅,看看财务

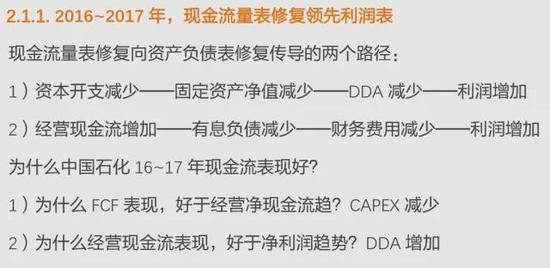

到了开支少估值好这块了,我们看看财务,天风证券张樨樨的《中国石化:基本面坚实,利润表修复刚开始》,这篇是从财务角度分析做得最好的。

不废话了,直接列几个结论:

上面几句略难理解,DDA大家简单理解为折旧就得了,FCF是自由现金流,CAPEX是资本开支。总之,资本开支减少,有息负债少,自由现金流增加,利润增加,就是这个结论。

赵辰精当地分析了这个过程:中石化已经过了资本开支高峰期,“主要支出都用来覆盖折旧”(!!!),以及“近两年公司在会计处理上非常谨慎,这就导致其现金流量表和利润表之间出现了很大的背离”。

这是研报原文。

这是研报原文。所以,高分红率是可以期待的。

最后说说估值吧,放几个图大家了解一下:

最后说说估值吧,放几个图大家了解一下: 就到这吧。可能有时候大家伙也蛮性感的。

就到这吧。可能有时候大家伙也蛮性感的。热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)