来源:唐书房

很多朋友都希望我聊聊银行股,尤其是老唐不小心暴露了打印的招商民生财报后,这种留言就更多了。

其实在《手把手教你读财报2——18节课看透银行业》一书的第231页到248页之间,老唐已经谈过了自己看银行股习惯注意的重要指标。只要按着这个走,大体上看明白一份银行财报还是不难的。

今天老唐就按照书上流程,来聊聊招商和民生这两只老唐持有的银行股年报。先提醒,一说金融类个股,铁定有很多术语。不懂术语概念的朋友,请自己翻手2,本文不解释基础概念。

在《手2》第17课里,老唐写到:如果不是以写研报为生,老唐建议只需将关注重点放在两个角度即可:一是经营效益,二是资产质量。今天,咱们就先从经营效益说起开始。

书中写到:在经营效益问题上,老唐习惯从营收收入开始看,重点关注收入结构、资产利润率和净利息收益率三大块……与收入结构相关的财务指标,除了营业收入以外,主要还有净利息收入比、中间收入比、成本收入比。

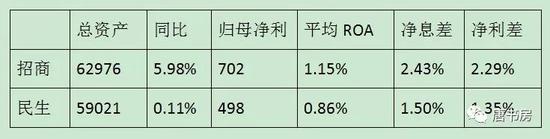

先统计这几个指标,得出一个轮廓性的表格(单位亿元):

这个关于轮廓,让我们先摆在这里,有个直观印象即可。净利息收入比和中间收入比只用记录一个即可。

接下来看以资产利润率(ROA)和净利息收益率(净息差)为核心的收益率相关数据

这张表的数据,无论你是否理解银行业,都应该能看出明显的问题:首先,2017年小招总资产增速高于小民,两家的总资产规模从2016年的仅0.8%的差距(59422 VS 58959),稍微扩大至6.7%,但总体来说,规模差距并不大。

然而,净利润差距却非常大,也就意味着两家银行以几乎差不多的资产总额,给股东赚来的利润却有着巨大的差距。差距是什么造成的呢?后面三列表格给了我们答案,平均总资产收益率差异巨大,净息差和净利差差异巨大。

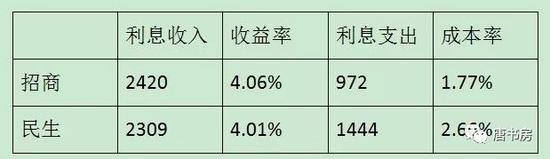

同样的生意,一个人比另一个赚的多,无外乎两个原因,要么卖价高,要么进价低。银行业也不例外,小招的收益率高那么多,究竟是卖价高造成的,还是进价低造成的呢?我们继续统计两家银行的利息收入和利息支出,得出下表:

这数据一目了然,两家银行的收入相差不大,收益率差异也很小——这符合银行业的经营特点,卖的是“钱”,一种无差别商品。

两家银行收益率的主要差异来自成本方面,也就是说,小民的进货(借钱)成本,比小招高出约50%(2.66/1.77),直接导致增加了数百亿支出,从而在利润数据上产生了巨大的差别。

那么同样是借钱,凭什么小民借钱的成本就要高那么多呢,难道小民长得丑些,鼻毛出窍?我们继续分析他俩负债结构的区别。

银行负债的来源,概括一下主要是吸收存款、同业拆借、发债借款、跟央妈借四种,我们先看小招和小民借款对象的差异(注:表中数额均为全年平均余额,不是12月31日余额,统计时是四种分开统计,此处已知结果,所以将后三类合并,以方便阅读)。

通过这张表,我们发现,小招借的钱有72.2%是储户存款,平均成本只有1.27%,而小民吸引的储户存款只占负债总额的54.7%,且平均成本1.76%要比小招高的多。

正因为小民吸引储户的能力差一些,所以他就不得不在需要用钱的时候,跟市场同行、款爷以及央妈借。这些家伙显然比储户们精的多,借出来的钱贵好多。2017年小民有高达45.3%的款项,就是这样借来的,给的利率3.75%,比给储户的两倍还要多。

而且很显然,这帮精明鬼的特点是你越是没钱,越不容易从他们手上借到钱,典型的嫌贫爱富、趁火打劫。比如手头比较宽裕的小招,跟他们借钱的成本3.07%,就比小民的3.75%低的多。

不要小看了小民多给的0.68%,那可是多给了167亿人民币出去。换成百元大钞超过190吨,20吨大东风也得八九辆才拖的完,痛的我啊,在床上翻了四个半跟头才止住。

小民负债成本2.66%,比小招的1.77%,高出0.89%(更痛,多给出去483亿元,约555吨百元大钞),核心原因在存款上,一者是存款占比少(54.7%),只能在市场借贵钱,二者是吸引的存款,成本1.76%,本身也偏贵(和小招的1.27%比)。

继续分析他俩的存款。

小招2016年平均存款余额36197亿,2017年增加了3458亿,增幅约10%;小民2017年平均存款余额仅增加911亿,增幅约3%。如果看2017年底的余额(民生报表附注76页),会发现小民的存款总额是下降的,从30822亿下降为29663亿,净流失超过1100亿。

流失的主要是定期存款,流失额超过1700亿,而且无论是公司定期还是个人定期,都出现净流失。如果我们看小招的报表(附注86页),我们会发现小招无论在公司活期,公司定期还是个人活期和个人定期上,均是净增加。

这场景很容易脑补,就是有很多民生的原储户,定期存款到期后就离开民生,搬到别家去了。不仅没有新增存款,老储户也大量流失,所以,民生的存款占比低,不得不到市场去借贵钱。

另一个问题还没解决,同样是存款,为什么小民的存款成本1.76%,要比小招的1.27%高那么多呢?小民天生心软,对储户特别厚道吗?继续看数据。

总体而言,小民在所有类型的存款上,给储户的利率都要比小招高一点点,然而,真正的影响因素不是利率上高的那么一点点,而是小招吸引的存款有约24%是最低利率的个人活期,而小民该项数据仅有6%。

小招的个人活期存款,占存款总额的比例约24%,金额高达9723亿,平均成本仅0.37%,相比到市场借钱的成本3.07%,仅此一项小招就节省超过260亿。

那么,小招为何能吸引到更多的个人活期,未来还能保持这个优势吗?这个话题属于那种谁都可以出来讲两句的定性内容,财报只是提示这个思考角度,不能提供标准答案,本篇不聊它。

好,看完负债部分,我们看两家的收入来源。小招生息资产平均余额59666亿,其中贷款35085亿,占比58.8%,贷款的平均收益率为4.81%;小民生息资产57545亿,其中贷款26907亿,占比46.8%,贷款平均收益率4.70%。

从这张表里,我们看到,其实小民在贷款以外的其他领域,收益率都是高于小招的。然而战术的勤奋不能掩盖战略的遗憾,在低收益的资产上配置了过重的资源,再怎么努力,结果也不理想。

更关键的是,民生十年来首次在贷款收益率上也输了。

早在2014年2月22日,老唐曾在雪球发帖这样评价自己持有的招行和民生:

招行,在70、80后心智中,树立了良好的形象。他们钱少的时候,在招行。待到钱多时,离开招行变得很麻烦,需要很大的利益诱惑才值得动手。所以,招行在笼络近20年的主力金主方面,有优势。

民生,后娘养的,银行业里唯一成气候的私企。根子上有危机意识,有吃苦意识,愿意在国企嫌麻烦的领域里去拼缝。也因此,在寻找愿意接受高价的借贷者方面,占有优势。算个嘴勤腿勤的皮条客。

2017年,小民首次在贷款收益率上被招商超过,在寻找愿意接受高价的借贷者方面的优势,也丧失了。原来的小民是高来高去,折腾到今天,成了高来低去。反倒是原本低来低去的小招,开始向低来高去的方向进步了。

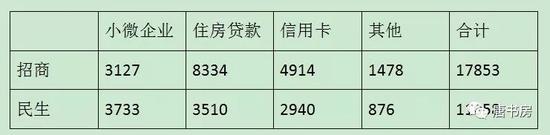

那么,目前两家银行在贷款方面的差距主要体现在哪里?我们看贷款结构表(单位亿元)

以两家银行的贷款结构看,对公贷款(含票据贴现)在数量上差距不大,小民在收益率上依然领先(这个含水量较高,后文会说),主要差距集中在对私贷款上,招行不仅数额远远领先,利率也高出不少——所以,做招行的股东是幸福的,但做用户嘛,就呵呵了。

在对私贷款上,两家银行的差距又主要在哪里呢?继续看数据

很明显,小民主要在住房贷款和信用卡方面大大落后于小招。

那么,为什么小民除了在吸收存款方面落后,在对私贷款方面也大大落后呢?从定性角度上,我们已经知道了这是过去两三年里,高层dou争引发的民生银行内部人事动荡造成的。其实,即使我们不知道,如果从成本收入比的数据着手,也能得到近似的结论。

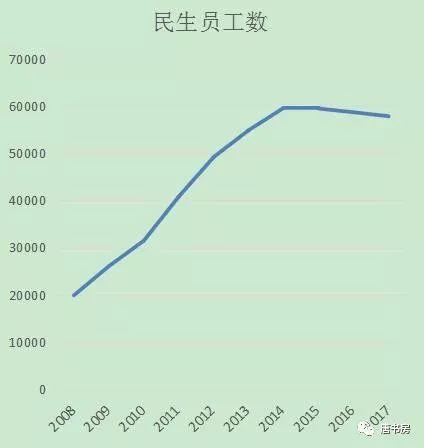

民生财报118页提供了民生员工人数。和2016年财报对比,员工数减少了903人,主要裁撤的是市场人员和技术人员,这两类合计裁撤1113人。以全国42家分行的数据平均算,每家分行平均有约26名市场或技术人员裁撤。

这是民生连续第三年裁人。

与之对比的,是招商2017年从70461人增加至72530人,净增2069人。同时,招商的员工薪酬总额也增加67亿,而民生是与2016年基本持平。

在民生财报的29页披露,小民2017年减少业务及管理费23.25亿元。财报附注91页显示,这23.25亿元主要来自于业务费用减少约14亿,办公费用减少约6亿。小民2017年增加的归母净利19.7亿元,完全是通过龟息辟谷大法,尽可能减少活动省出来的。

高速扩张的企业,突然开始不断裁人,而且挤压办公及业务支出,这种大环境下,可以想象到员工的心慌慌状态。民生赖以为傲的狼性和开拓文化,正在消失,现有业务也以守成为主。比如通过财报35页,民生的贷款行业分布比例,我们就能发现,各个行业变化比例基本维持不变,做的都是维持熟客的老生意。

以上是关于收入结构的数据。银行以赚资金差价为主,借钱进来,贷款或投资出去,来去之间的差值就是银行的收益。通过上述数据,我们解决了他借多少钱,主要通过什么手段借的,成本几何,拿着这些钱又干些什么,收益如何,哪些方面干的比较好,哪些方面干的不好……等等。了解过这些,即使你没有实地调研,但它过去一年里干事的脉络我们就基本有谱了。

接下来,要看资产质量了。

一堆数据看累了吧?插个广告休息休息头脑……

接下来看资产质量。

关于资产质量,在《手2》的241页,老唐写到:资产质量方面,老唐个人主要看资本充足率、不良与拨备两大块。

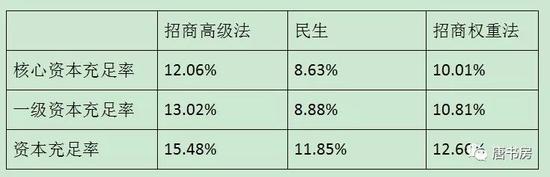

先看资本充足率。资本充足率是强硬的监管指标,主要看看超出监管指标多少,有没有扩张余地,有没有高分红可能等。

这个都比较简单,在《手2》29页列的有监管要求,自己一对照就知道了。最后一列,是招商如果按照权重法计算的话,它的各项资本充足率数据。从数值可以看出,招商利用高级法大大节约了资本,具备明显的优势。

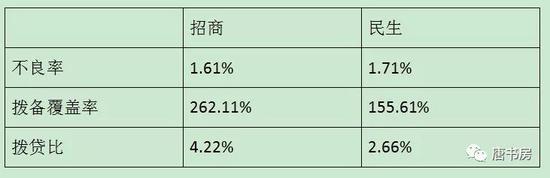

接下来看不良和拨备。主要涉及指标有不良率、拨备覆盖率、拨贷比、逾期90天以上贷款/不良率、贷款迁徙率。先看不良率、拨备覆盖率和拨贷比:

这几个数据,简单粗暴的理解,可以说如果小民按照小招的拨备覆盖率要求自己,那么小民的479亿不良贷款,需要准备1255亿拨备,差额510亿。如果这样计提,意味着要扣掉小民510亿税前利润,对应的净利润及净资产均需要减少约380多亿。

或者换句话说,如果小招按照小民的要求做,小招可以增加税前利润611亿,增加净利润和净资产约460亿,净利润同比+13%可以做成+87%。

当然,这是多年积累,放在一年里处理是不合适的。这样对比,只是为了说明不能仅看报表数据,要穿透理解数据背后的逻辑。

不仅如此,小民的不良认定尺度和小招的差距也颇大。这个可以从“不良/逾期90天以上贷款”比值上观察。小招的这个数值是126%,可以理解为不仅所有逾期90天以上的贷款均已归为不良贷款,而且还有约120亿的逾期90天以内甚至没逾期的贷款也被认定为不良贷款,并为其计提了足额拨备。

小民的这个数据,公司不好意思说,没有直接披露,需要自己计算。经过计算,该数值是73.6%,可以理解为有大量已经逾期90天以上不还的贷款,依然还假装是正常贷款对待,没有归为不良贷款——为什么呢?

因为归入不良,就要计提拨备,计提拨备就意味着利润降低,甚至亏损,直接威胁到银监会净资产收益率要求。不仅如此,计提拨备还可能使岌岌可危的各项资本充足率指标进一步降低,以至于威胁到公司的正常业务开展。

小民的不良认定不够严谨,还可以从分行业披露的不良率上观察。一般来说,同一行业的大数据覆盖下,不同银行在该行业的不良率通常差距不大(总额较小,受个案影响的除外)。或许因为公司管理优秀,某些行业会略好,但如果一家普通的银行比业内公认的优秀者不良率还低很多,那就很可能在不良认定上尺度过松。

比如,小招财报的35页披露了分行业的不良率。民生又是没有直接披露,但我们可以通过35页的贷款余额和37页的不良余额自己计算。计算和对比能够发现,某些行业的不良率偏差非常可疑。

比如采矿业,招商银行不良率为10.68%,民生银行为1.72%;批发零售业,招商银行不良率为4.13%,民生银行为3.17%;制造业,招商银行为6.53%,民生银行为3.7%……等等。

再比如,对于应收款项类投资,小民的计提比例也明显大幅低于小招。在民生财报附注61页,披露的9764亿应收款项类投资,其中包含7469亿类贷款的非标资产,当年仅计提拨备7.7亿,总的拨备不到23亿。拨“贷”比仅0.23%,即便去掉其中的债券类产品不计,拨“贷”比也仅有0.3%。与之相比,小招的应收账款类投资5722亿,计提拨备43亿,拨“贷”比有0.75%。

就本期计提而言,小民本期计提拨备342亿,占贷款余额的1.22%。一般来说,计提低于1.5%,可以视为利润注水的特征之一。小招本期计提占贷款余额的比例为1.81%。

综上所述,当下小民在资产端的优势正在丧失,负债端则呈现差距拉大的态势,人员裁撤,待遇差距拉大,人心浮动,各项业务以守成为主,实际差距比PE所体现出来的差距要大。因为小民的E,是需要脱水处理的,而小招却还藏了很多肉肉,放出来的话能丰满一圈。

不怕不识货,就怕货比货。将小民和小招放在一起对比,实在是对小民很残忍,基本上被全面碾压。

唯一可以说好的一点是,无论是小招还是小民,他们的贷款迁徙率均出现全面下降(数据在招商18页及民生38页),显示着经济情况的好转,企业还贷能力的上升,这是对全行业的利好。

总体来说,银行和企业相比,算是一个弱周期的行业,银行不需要追求企业好到什么程度,只要不糟糕到付不起利息即可。

‘捡烟蒂’还是‘合理价格买优秀企业’?这是投资界永远没有答案的争论,老唐也没有终极答案,虽然我现在是越来越倾向于后者。

民生,目前看是一点点的在丧失竞争力,然而,它很贱啊,真的很贱。以H股价格计算,仅有约2150亿市值,却拥有3800亿净资产(含优先股)。

小民当下有2.8万亿贷款,即便极度悲观,按照10%的不良率、所有不良贷款均损失70%考虑,净损失也不到2000亿。当前已有拨备750亿,从净资产里再划出来1300亿填坑,剩下一个拥有全国牌照、42家分行的知名银行,干干净净的2500亿净资产及全套架构。

这样一个纯净银行,考虑牌照和前期费用,至少值3000亿,而当下市值约等于纯净银行7折的大优惠。更何况,一直压在小民身上的安邦大石已经解除威胁,我愿意等待小民重振雄风。

当然,我也会继续持有优秀的小招,就当花钱研究‘捡烟蒂’和‘合理价格买优秀企业’的实战差异了。

但是仍然要说,小招的领头人能看见‘唯一可能从根本上改变和颠覆银行商业模式的,是科技’,真的很赞。

而小民当家的,居然想出送股这种馊主意,不知道是哪根筋搭铁了?没钱就不要装阔,取消红股,就卡章程约定的10%线,分三分钱也挺好。实在要想好听,账上600多亿资本公积,你转增也行啊!非要逼小股东缴税,管理层脑袋一定是秀逗了。

老唐同时持有招商H股和民生H股,而且两只比例基本相当。黑自己的持股,不会被归为为阴谋论吧?嚯嚯……先黑到这儿。

老唐目前持股茅台44%+,腾讯18%-,民生H6%-,招商H5%-,古井B6%+,洋河6%-,双汇5%+,信立泰5%-,国投4%+,海康3%-。

2018年收益约为-2%,2014年11月25日设立的老唐实盘组合,至今净值2.88元,同期实际净值3.13元,差额为组合无法录入港股和B股造成。

责任编辑:张恒

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)