安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

| 线索Clues | 理性投资 |

日前,新浪财经APP在V4.7版上线了全量的MSCI指数实时行情,用户通过该版本可免费查阅作为重要基准的MSCI指数行情。点此下载体验。

在国内资管领域加快对外开放、指数基金尤其是ETF迅速发展的背景下,国内投资者对指数投资的认知日益加深。在《线索Clues》“共话指数化投资”系列洞察当中,国内基金公司被动投资的践行者与倡导者们纷纷发表了精彩见解。

以下是华夏基金数量投资部高级副总裁、华夏MSCI中国A股国际通ETF基金经理荣膺的观点摘录:

ETF规模激增的背后——中国新一轮资产配置诉求

如果说2018年是中国ETF崛起元年,那么2019年可谓是ETF大爆发之年,截至9月12日,国内ETF总规模相较2018年年中已接近翻倍。

| 类别 | 2019.9.12 | 2018.12.31 | 2018.6.30 |

| 国内股票 | 4,464.2 | 3,318.2 | 2,144.0 |

| 海外股票 | 191.8 | 155.6 | 172.2 |

| 债券 | 102.2 | 166.4 | 33.0 |

| 商品 | 160.8 | 115.7 | 145.9 |

| 汇总 | 4,918.9 | 3,755.9 | 2,495.0 |

单位:亿元(来源:华夏基金)

如果说2018年下半年,A股市场情绪低迷,估值水平处在历史最低水平,投资者更多利用ETF进行市场指数左侧投资的话,今年上半年,随着市场情绪回暖,ETF在单位净值增加的情况下,份额也并未出现净赎回,从而继续保持规模高速增长。两个时间段ETF投资者的投资目标以及投资期限可能存在一些差异,但我们真切看到了投资行为背后配置盘,尤其是针对中国A股配置性投资力量的稳固。

所谓资产配置,是指通过风险收益结构不同的大类资产配置构建组合,在特定风险水平下,努力获得最优的收益水平。从海外经验看,组合收益的90%可以归因于资产配置。2019年以来,居民资产的配置趋势正在从地产独大向更加多元转变。此前,中国居民家庭的房地产资产占比高达65%,随着长效调控机制的建立,房地产限购+房价上涨预期逐步降温,投资属性去化后预计房地产配置需求下滑。而相较于美国市场,目前中国居民家庭对金融资产的配置比例仍然偏低,平均仅为12.40%,而美国家庭平均达到42%。房地产配置下滑带来挤出效应,居民资金将进一步流出房地产,对债券、股票、基金、保险、金融机构理财产品等金融资产迁移和配置服务需求将显著增长。

在当前中国金融体系重构过程中,资本市场在金融运行中的枢纽地位得以确认,改革开放数十年来几类的庞大社会财富具备强大的存量配置效应。与此同时,伴随着全球无风险收益的下行,中国资产的性价比海外横向来看也在提升,适逢MSCI等全球著名指数机构将A股、人民币债券不断纳入全球指数基准范围,当下国内资本市场正在迎接国内外长期资金配置各领域核心资产的双重利好时机。随着投资者对资产配置的日益重视,就需要风险收益特征鲜明的底层代表性资产,而ETF等被动指数基金产品由于成本低、透明度高、交易方便,便成为底层资产的首选。

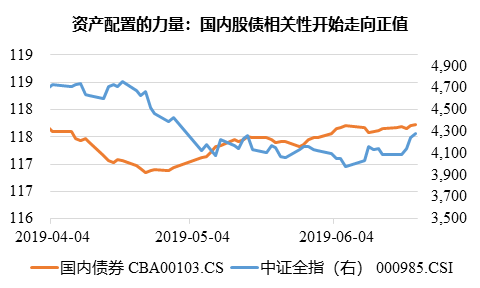

国内股债相关性开始走向正值(图片来源:华夏基金)

国内股债相关性开始走向正值(图片来源:华夏基金)我们观察到,对ETF等被动指数基金的配置型驱动是来自于机构和零售两个方向的。在机构端,理财市场打破无风险刚性兑付,银行端净值型产品也成为趋势,各类净值型银行理财产品、保险产品、基金中的基金(FOF)、养老类基金逐渐成为投资者的理财选择池,资产配置理念在国内机构也得到普及。这类产品的业绩主要由资产配置决定、强调风险管理,需要通过指数基金这样的子基金高效地实现母基金的配置策略,享受低成本的贝塔收益,另外也可以在战术层面进行ETF阶段性交易,捕捉特殊风险敞口的投资机会。正因如此,规模大、流动性好的ETF成为了机构资产配置首选。以市场最大的华夏上证50ETF(510050)为例,华夏上证50ETF持有人中,2018年机构投资者持有占比69%,2019年6月底机构投资者持有占比70%。

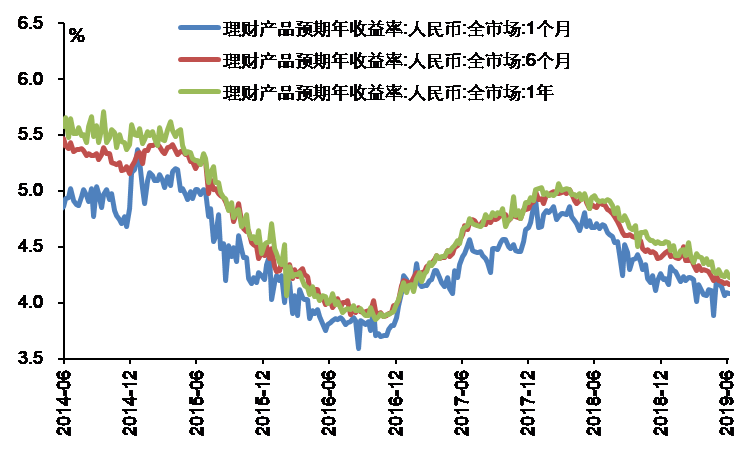

国内理财产品预期年收益率逐渐下行(图片来源:华夏基金)

国内理财产品预期年收益率逐渐下行(图片来源:华夏基金)在零售端,公募基金等产品纳入个人商业养老账户投资范围日渐曙光。要知道,美国在401(k)推出之后,公募基金规模年化增长率超过20%,指数基金作为公募基金中风格稳定明晰、可预测性高的投资标的更是脱颖而出。此外,国内也正在经历着投顾行业的分化变革,越来越多能够触及大众的新兴互联网投顾平台开始从投资者角度出发进行组合推介,倾向于推荐费率低、易于成为配置工具的ETF。与机构端相比,零售端对ETF的配置呈现出由宽基类ETF向主题、行业、因子类ETF下沉等更为定制化的需求,这从今年以来若干爆款细分主题ETF的诞生可见一窥。

聚焦于中国A股是否具备指数化配置价值,答案也显而易见。通过研究新加坡、日本、韩国、台湾的养老金资产配置数据,可发现全球化、多元化资产配置有利于提高组合收益率,并已成为重要趋势。以过去15年为例,本币计价下,新加坡、日本、韩国、台湾养老金产品费后实际年化回报率是6.3%、3.2%、3.2%和1.6%。新加坡养老金收益率高于其他样本的原因是新加坡养老金资产配置中拥有更大比例的风险资产敞口以及更全球化的配置组合。长期来看,A股市场目前处于战略性配置区域,为应对资产配置中长期收益不足风险,通过ETF等被动指数投资适当增加A股权益资产风险敞口确有必要:2019年上半年上市公司财报数据显示,以MSCI中国A股国际通指数为代表的大盘股指数资本回报率和标普500相当,但是应收增速超过10%,高于标普500指数,只要未来业绩相对稳定、分红率提升,从指数12-13倍市盈率的估值角度而言,当前A股比美股更具配置优势。A股的配置优势在跟踪上述两条指数ETF的近期净值表现中初见端倪,尽管波动率较高,今年以来截至9月12日华夏MSCI中国A股国际通ETF(512990)净值上涨幅度达34.84%,继4月份回调以来再创新高,而跟踪标普500指数的ETF今年以来人民币计价收益率在24%左右。

中国新一轮资产配置浪潮方兴未艾,把握财富再分配的有力工具ETF投资正当时!

荣膺,现任华夏基金数量投资部基金经理、高级副总裁,北京大学光华管理学院会计学硕士,2010年7月加入华夏基金,目前管理华夏中证500ETF、华夏MSCI中国A股国际通ETF、华夏创蓝筹ETF、华夏创成长ETF、华夏豆粕ETF等多只基金。

(线索Clues / 李涛)

⭕“共话指数化投资”系列洞察:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)