安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

新浪财经 9月12日消息,美国总统唐纳德·特朗普周三要求美联储将利率“降至零或更低”,以帮助降低美国债务的融资成本。这番话立即引来各方质疑。

“这是灾难的配方,”前美联储经济学家、现任华盛顿Cornerstone Macro合伙人的Roberto Perli表示。“如果中央银行开始无限制地为债务支出融资,那么利率最终将变得极端。看看津巴布韦。”

像美联储这样的独立央行不会出于国家预算的债务融资成本需要而设定利率。他们调整利率的根据,是他们认为怎样才对整体经济最有利。在美国,美联储必须追求国会制定的具体目标:充分就业和控制通胀。

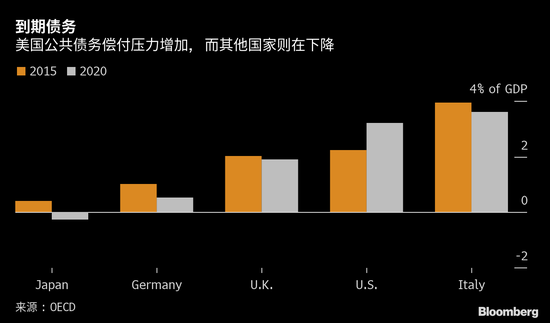

当然,利息成本占美国联邦预算的较大部分,并且预计将以令人担忧的速度上升。较低的利率可以减轻这种负担。同时,作为全球投资者最安全的避风港,美国的利率为什么比日本甚至希腊这样的国家都要高,也是一个值得思考的问题。

“美联储应该将我们的利率降至零或更低,然后我们应该开始为我们的债务再融资,”特朗普发布推特说。“利息成本可能会被拉下很多,同时还可以大幅延长期限。”

总统呼吁美联储将基准利率陡然下调2个百分点之际,美国的失业率正接近50年低点,同时,经济增长虽然放缓,但仍然表现良好。

“如果美联储真的这样做,那么市场就不得不怀疑这个世界是否比我们想象的要糟糕得多,”芝加哥Grant Thornton的首席经济学家Diane Swonk说。“这可能会导致经济衰退。”

一段时间内降低政府融资成本可能不错。但如果这意味着将利率设定得太低、太久,结果可能是灾难性的,会产生金融泡沫和高通胀。

不过,特朗普的提议并非前所未有。

在二战期间,美联储应财政部的要求,同意人为压低利率以帮助政府在战争中承担大量债务。但那时候也伴随着政府资助的工业产出同样惊人的扩张。

战后,随着产出下降,低利率导致价格大幅波动。从1946年到美联储重获独立性的1951年,美国CPI通胀平均为6.5%,其中1947年峰值接近20%。

美国已在再融资

政府,特别是美国政府,不能像家庭或企业那样简单地通过借新债还旧债的方法对其债务进行再融资。美国财政部的债务余额超过16万亿美元,并且随着各种期限国债到期,财政部也一直在进行再融资。财政部每周发行短期票据,并在每个季度更替大部分长期债务。

即使利率急剧下降,财政部也没办法加速再融资步伐,直接在二级市场购买尚未到期的国债、以新发行的债务取代,不仅难度大,代价也可能不菲。其中一些旧债的交易价格是面额的1.4倍。

最近,随着利率再次下降,财政部已经开始探索发行超长期债务的想法 —— 50年期和100年期债券 —— 以长期锁定今天的低利率。但是,将更多债务转为更长期限,可能会迫使政府支付更高票息,否则投资者对这些证券缺乏兴趣。

心想未必事成

从某种程度上说,很难理解为什么美国的利率居然高于那些较小、较弱和风险较高的国家。如果其他条件相同,相比于借款给美国,投资者借款给这些国家应该获得溢价。但并非所有其他方面都相同。

长期主权债收益率包含投资者对长期增长和通胀的预期。因此,欧洲和日本的负收益率反映了非常糟糕的经济前景。

从这个角度来看,美国财政部无法零利率借钱的事实也标志着美国的相对经济实力。

责任编辑:覃肄灵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)