公募基金的下一个二十年,将围绕着养老、科创、智能投资等展开,对此,“养老与基金高峰论坛”4月23日启幕,多位行业大咖齐聚共议未来,思辨如何更好的建设第三支柱养老金、夯实资产管理、支持科技创新!【详情】

天风证券(4.710, -0.03, -0.63%)配股填坑:11亿本金踩了雷 再向11万股民要钱?

中国经济网北京4月19日讯(记者 关婧)4月16日,天风证券(601162.SH)发布了净利下滑近三成的2018年年报,同一日还披露了2019年度配股公开发行证券预案的公告。

公告显示,天风证券拟按每10股配售不超过3股的比例向全体股东配股进行融资,计划配售不超过15.54亿股,募集资金总额不超过80亿元,全部用于增加公司资本金。

去年10月19日天风证券登陆A股市场,仅半年后又抛出80亿元的配股融资计划。事实上,80亿元是天风证券IPO募集资金净额8.82亿元的9倍多,是其2018年净利润3.03亿元的26倍多。天风证券2018年的现金分红不过才3626万元。

此次天风证券的配股折算价约为5.15元,与4月18日收盘的9.93元相比接近腰斩。半年之前,天风证券IPO的价格是每股1.79元。

截至2018年12月31日,天风证券的股东总数为11.48万户,对于股民来说,如果不参与配股就要承担股价除权的损失,可以称得上是一场资金“绑架”。

天风证券2018年业绩也表现不佳,去年实现营业收入32.77亿元,同比增长9.75%,净利润为3.03亿元,同比下降26.16%。另外年报还披露,公司有6起诉讼陷股票质押,涉及本金11.75亿元。

半年前上市募集资金9亿 上市首年业绩三连降

天风证券于2018年10月19日在上交所上市,由兴业证券(6.000, -0.05, -0.83%)担任保荐机构。天风证券的发行价为1.79元/股,对应的2017年摊薄后市盈率为22.86倍,总共发行5.18亿股,募集资金总额为9.27亿元,扣除4550.39万元的发行费用后,募集资金净额8.82亿元。

天风证券IPO募集的资金全部用于增加公司资本金,扩展相关业务,包括增加证券承销准备金、扩大新三板业务规模、加大 IT 技术平台建设的投入、拓展证券资产管理业务、适度增加证券自营规模、加大研究业务投入和其他运营资金安排。

招股书显示,2015年、2016年、2017年,天风证券实现营业收入32.13亿元、30.98亿元和29.86亿元,逐年小幅下滑;归属母公司股东的净利润分别为9.38亿元、6.72亿元和4.10亿元,2017年归母净利润不足2015年的一半。

上市后,天风证券的首份年报显示了公司增收不增利的情况。公司2018年实现营业收入32.77亿元,同比增长9.75%;归属于上市公司股东的净利润3.03亿元,同比下降26.16%。公司拟向全体股东每10股派送现金红利0.07元(含税),共派送现金红利3626万元。

年报披露,2018年天风证券的投资银行业务、资产管理业务、期货经纪业务、私募基金业务较上年同期下降,其中投行业务收入同比下滑达到49.79%,资管业务收入同比下滑9.83%,期货业务同比下滑22.46%,私募业务同比下滑23.10%。

80亿元配股大手笔融资 向11万股民伸手要钱

就在上市仅半年后,天风证券又发布了新一轮的融资方案。4月16日天风证券发布公告,公司拟按每10股配售不超过3股的比例向全体股东配售股份,募集资金总额不超过80亿元,可配股数量不超15.54亿股。

天风证券称,扣除发行费用后的募集资金净额拟全部用于增加公司资本金,扩展相关业务,扩大公司业务规模,优化公司业务结构,提升公司的市场竞争力和抗风险能力。

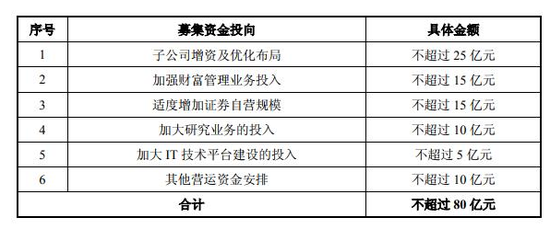

根据公告披露的具体用途看,天风证券此次配股融资主要用于六个方面,分别是子公司增资及优化布局、加强财富管理业务投入、适度增加证券自营规模、加大研究业务的投入、加大IT技术平台建设的投入以及其他营运资金安排。其中子公司增资及优化耗资最多,达到了25亿元。

对于此次融资,天风证券称证券行业处于重要机遇期,公司通过本次发行增强资本实力势在必行。公告称,随着我国资本市场改革不断推进,证券行业竞争日趋激烈,两极分化正愈加明显,中型券商只有加快补充资本实力,推动业务全面发展,提升业务质量,才有可能在未来行业竞争格局中占有一席之地。

另外天风证券表示,本次发行的顺利实施将有利于提升公司的市场竞争力和抗风险能力,促进本公司战略发展目标及股东利益最大化的实现。同时,本次发行符合相关法律法规和规范性文件规定的条件,符合国家产业政策导向。因此本次配股具有充分的必要性和可行性。

而截至2018年12月31日,天风证券的股东总数为11.48万户,对于这些股民来说,如果不参与这次配股,就不得不承受股价除权的损失。

11亿本金踩雷质押无碍高管高薪 5高管年薪超300万

天风证券2018年年报披露,公司有6起诉讼陷股票质押,涉及本金11.75亿元。

第一宗诉讼涉及本金3.90亿元,天风证券诉龙跃实业集团有限公司股票质押合同纠纷案。天风证券与融资人龙跃实业集团有限公司(简称“龙跃实业”)开展股票质押业务,因龙跃实业质押的股票价格持续下跌,经多次催促后其仍不履行补充担保义务和承担违约责任,天风证券于2018年9月向湖北省高级人民法院提起对龙跃实业的民事诉讼,要求偿还融资本金人民币3.90亿元及利息、违约金等。湖北省高级人民法院于2018年12月26日作出(2018)鄂民初75号民事判决书,判决龙跃实业向天风证券支付融资本金人民3.90亿元及利息、违约金等。2019年3月4日,湖北省高级人民法院受理执行立案。

第二宗诉讼涉及本金2.42亿元,天风证券诉方锦程股票质押合同纠纷案。天风证券与融资人方锦程开展股票质押业务,因方锦程质押的股票价格持续下跌,经多次催促后其仍不履行补充担保义务和承担违约责任,天风证券于2018年10月向湖北省高级人民法院提起对方锦程及配偶张莉莉、担保人刘可武的民事诉讼,要求偿还融资本金人民币2.42亿元及利息、违约金等。湖北省高级人民法院于2018年10月23日受理了本案,于2018年11月对方锦程、张莉莉采取了诉讼保全措施。本案采取公告送达方式,并于2019年3月20日在人民法院报公告开庭日期,截止报告日,尚未正式开庭。

第三宗诉讼涉及本金3.40亿元,天风证券诉孔永林股票质押合同纠纷案。天风证券与融资人孔永林开展股票质押业务,因孔永林质押的股票价格持续下跌,经多次催促后其仍不履行补充担保义务和承担违约责任,天风证券于2019年1月向湖北省高级人民法院提起对孔永林的民事诉讼,要求偿还融资本金人民币3.40亿元及利息、违约金等。湖北省高级人民法院于2019年1月3日受理了本案,天风证券已向湖北省高级人民法院申请财产保全,截止报告日,尚未开庭。

第四宗诉讼涉及本金1.31亿元,天风证券诉宁波银亿控股有限公司股票质押合同纠纷案。天风证券与融资人宁波银亿控股有限公司(简称“银亿控股”)开展股票质押业务,因银亿控股质押的股票价格持续下跌,经多次催促后其仍不履行补充担保义务和承担违约责任,天风证券于2019年2月向湖北省高级人民法院提起对银亿控股的民事诉讼,要求偿还融资本金人民币1.31亿元及利息、违约金等。2019年2月18日,湖北省高级人民法院立案受理了本案。2019年3月15日,天风证券对银亿控股采取了诉讼保全措施。截止报告日,尚未开庭。

第五宗诉讼涉及本金1122.06万元,天风证券诉长城影视(0.310, 0.02, 6.90%)文化企业集团有限公司股票质押合同纠纷案。天风证券与融资人长城影视文化企业集团有限公司(简称“长城公司”)开展股票质押业务,因长城公司质押的股票被司法冻结,经多次催促后其仍不履行回购义务,构成违约。天风证券于2019年2月向东湖新技术开发区人民法院提起对长城公司的民事诉讼,要求其偿还融资本金人民币1122.06万元及利息、违约金等。东湖新技术开发区人民法院于2019年2月20日受理了本案,2019年3月28日,东湖新技术开发区人民法院通知长城公司对本案提出管辖权异议。

第六宗诉讼涉及本金6102.00万元,天风证券诉国广环球资产管理有限公司股票质押合同纠纷案。天风证券与国广环球资产管理有限公司(以下简称“国广环球”)开展股票质押业务,因国广环球质押的股票价格持续下跌,经多次催促后其仍不履行补充担保义务和承担违约责任,天风证券于2019年3月向武汉市中级人民法院提起对国广环球的民事诉讼,要求其偿还融资本金人民币6102.00万元及利息、违约金等。武汉市中级人民法院于2019年3月受理了本案,截止报告日,尚未开庭。

天风证券巨额资金踩雷股票质押,却无碍高管高薪。年报显示,2018年天风证券董事、监事、高级管理人员报酬合计4209.67万元,有5位高管年薪超300万。天风证券的副总裁翟晨曦年薪最高,为757.21万元,副总裁赵晓光年薪500.95万元,副总裁王琳晶年薪448.17万元,财务总监冯琳年薪428.52万元,副总裁丁晓文年薪332.77万元。

责任编辑:常福强

![[哈哈] [哈哈]](https://n.sinaimg.cn/commnet/2018new_haha_org.png)

![[给力] [给力]](https://n.sinaimg.cn/commnet/2018new_geili_org.png)

![[笑cry] [笑cry]](https://n.sinaimg.cn/commnet/2018new_xiaoku_thumb.png)

![[笑cry] [笑cry]](https://n.sinaimg.cn/commnet/2018new_xiaoku_thumb.png)

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了 收起女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了

- 2025年02月20日

- 01:45

- APP专享

- 扒圈小记

15,798

15,798

网传“河北邢台一局长酒后砸店伤人”,官方通报:停职,纪委监委立案调查

- 2025年02月20日

- 01:47

- APP专享

- 扒圈小记

4,767

4,767

特朗普称期待中方领导人访问美国,外交部回应

- 2025年02月20日

- 07:51

- APP专享

- 北京时间

4,203

4,203

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:17:41

普元信息(sh688118)公告称,由于工作人员疏忽,现对《关于部分董事、高级管理人员减持股份计划公告》进行更正。更正后,杨玉宝拟减持数量不超过66万股,占公司总股本的比例不超过0.70%;王克强拟减持数量不超过19万股,占公司总股本的比例不超过0.20%。减持期间为2025年3月17日至2025年6月16日。小财注:此前公告公司控股股东刘亚东拟减持不超过1.54%股份事项,在更正公告中删除。 -

趋势领涨今天 11:18:53

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:20:55

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】财联社2月20日电,云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

趋势领涨今天 10:18:52

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

数字江恩今天 09:34:22

这里只是宽幅震荡,涨跌都没有持续性。明日关注红线,如果跌破则回踩看机会,如果不跌破则再冲高,那么高位板块且近几天持续冲高的,就要注意短线风险。 -

数字江恩今天 09:34:17

明日关注图上的白色震荡轮回线第一个低点对应红色水平线,只要这条线不跌破,明天还会向着3366冲锋一下,也或者略微突破。可以明确的是,3366已经是结构结束点位,哪怕略微新高,也属于震荡高点,没有持续性。 -

数字江恩今天 09:34:06

今天看1分钟图即可。大盘周二下跌到3314点,周三上涨反包,而今天周四没有再继续下跌,而是维持窄幅震荡,从节奏上就隐含了再次冲高3366的可能,个股涨跌比也支持这个结论。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:33:57

盘中ai医疗,消费电子和人形机器人(sz300024)上涨领先,而之前的云概念和农林牧渔则继续调整。 -

数字江恩今天 09:33:33

A股两市今日成交6701 + 10865 = 17566 亿人民币,相比昨日轻微放量约350亿。大盘今天全天窄幅震荡,没有超过20个点震幅,收跌不到1个点。个股方面,则是近2/3的个股收红上涨,忽视了指数的波动。 -

数字江恩今天 09:33:29

涨跌皆不持续