原标题:近七成银行股破净,这么“便宜”的银行股要不要买?怎么挑?

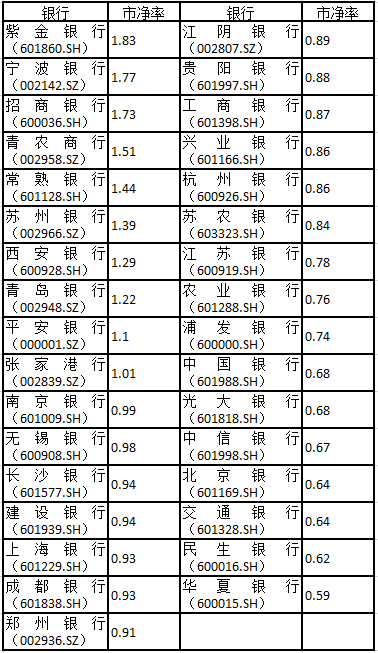

在A股上市的33家银行股中,截至8月13日收盘,处于“破净”(即股价跌破每股净资产值,市净率低于1)状态的有23家,比例达到近七成。市净率高于1的仅有10家。一般来说,股价应该大于每股净资产,当股价跌破每股净资产时,意味着投资者对公司的资产质量比较悲观,只有打折扣了才愿意买。

具体来看,市净率高于1的10只银行股中,只有宁波银行(25.760, 0.27, 1.06%)(002142.SZ)、招商银行(41.710, 0.09, 0.22%)(600036.SH)、常熟银行(7.330, 0.04, 0.55%)(601128.SH)、平安银行(11.500, 0.08, 0.70%)(000001.SZ)、张家港行(4.250, -0.01, -0.23%)(002839.SZ)5家之外,其他5家均为今年上市的次新股。市净率排在最后五位的分别是华夏银行(7.350, -0.01, -0.14%)、民生银行(4.170, 0.01, 0.24%)、交通银行(7.320, 0.06, 0.83%)、北京银行(5.960, -0.01, -0.17%)、中信银行(6.450, 0.03, 0.47%),市净率分别是0.59、0.62、0.64、0.64、0.67。

多家银行触发稳定股价措施启动条件

多家银行触发稳定股价措施启动条件在股价持续低迷的情况下,不少银行股价触发了稳定股价措施启动条件。

今年以来,已有包括杭州银行(14.680, -0.10, -0.68%)(600926.SH)、贵阳银行(5.850, -0.01, -0.17%)(601997.SH)、苏农银行(5.240, -0.03, -0.57%)(603323.SH)、江阴银行(4.290, -0.02, -0.46%)(002807.SZ)、上海银行(9.120, -0.08, -0.87%)(601229.SH)在内的5家银行触发稳定股价措施启动条件,并在随后实施了稳定股价方案。具体措施包括:回购股票、持股5%以上的股东增持股票、董事和高级管理人员增持股票。

除此之外,也有股东主动“逆势”增持。比如8月12日,上海银行第四大股东TCL集团(4.890, -0.11, -2.20%)以自有资金在二级市场上增持上海银行157.29万股(占公司总股本的0.01%),增持后持股比例达到5%。

破净的背后,部分银行业绩增速并不逊色

虽然银行股破净占比达到七成,但从已经披露中期业绩公告的14家银行来看,不少银行今年上半年盈利能力仍不逊色。

营收入增速上,上海银行、江苏银行(9.500, -0.03, -0.31%)(600919.SH)分别达到27.35%、27.29%,西安银行(3.590, 0.01, 0.28%)(600928.SH)、长沙银行(8.980, -0.06, -0.66%)(601577.SH)、杭州银行及张家港行的营收增速也超过25%。

净利润增速上,宁波银行、杭州银行超过20%,江苏银行、成都银行(16.750, -0.12, -0.71%)(601838.SH)、上海银行、招商银行、张家港行、西安银行、长沙银行、平安银行的增速位于10%-20%之间。

据银保监会披露的二季度数据,二季度商业银行净利润增速为6.5%,增速较一季度的6.1%进一步增强。总资产增速亦进一步扩大,今年上半年商业银行的总资产增速为9.39%,是2017年三季度以来的最高增速。

值得注意的是,银行的资产质量正呈现出越来越明显的分化趋势。今年二季度,商业银行不良率为1.81%,环比一季度上行1个基点,但是,国有大行和股份制银行的不良率都是在延续了改善的趋势,分别环比一季度下行6个基点和3个基点,也就是说银行业不良率上升的原因主要受中小银行的拖累。受部分区域城商行风险集中暴露的影响,二季度城商行不良率环比上行42个基点至2.30%延续了2017年一季度来的攀升趋势。

具体到上市银行,郑州银行(2.030, 0.01, 0.50%)(002936.SZ)、成都银行、张家港行、杭州银行、招商银行、西安银行、平安银行不良率较年初有所下降,江苏银行、长沙银行、宁波银行不良率与年初持平,上海银行不良率较年初上升。

银行股为何持续大面积破净?下一步银行股如何选择

国信证券(10.700, -0.04, -0.37%)银行业分析师王剑认为,银行股ROE(净资产收益率)高,PB(市净率)却长期低于其他行业,而且长期破净的原因是,银行是高杠杆高风险经营,所以投资者给予银行股更高的折现率。当前ROE虽然比较高,但低于折现率,导致其PB低于1。

天风证券(5.010, 0.24, 5.03%)银行团队在研报中表示,经济小幅下行对银行股基本面影响较小,当前银行板块估值低,股息率较高,基本面平稳,无风险利率下行之下,性价比凸显。银行股龙头(招商银行、宁波银行、平安银行)年初以来涨幅已不低,短期建议重视滞涨标的,如低估值、基本面较好的光大银行(3.770, 0.01, 0.27%)(601818.SH)、工商银行(6.960, 0.06, 0.87%)(601398.SH)、兴业银行(20.720, -0.08, -0.38%)(601166.SH)、江苏银行等。

从持仓情况来看,机构偏好估值偏低的国有大行和优质的股份行。今年二季度,基金重仓数量排名前五的银行分别是招商银行、工商银行、兴业银行、建设银行(8.770, 0.05, 0.57%)(601939.SH)和农业银行(5.160, 0.02, 0.39%)(601288.SH)。

国信证券分析师王剑表示,银行板块PB中枢永久性上移有两种途径:一是直接提高ROE,二是ROE不变甚至小幅下降的情况下,ROA提升、杠杆下降。综合ROA与杠杆,大致判断未来三到五年银行板块ROE很难上行,也很难出现“杠杆下降、ROA提升”的现象。一些可能会引起行业估值变动的大催化剂,包括宏观经济复苏,将从净息差和资产质量两方面引起ROA和ROE提升,从而带来估值修复;资管业务、证券化业务或者是混业方面放开,给银行带来较多的手续费收入;行业加速出清、供给减少,从而带来净息差和资产质量的改善。

责任编辑:陈鑫

热门推荐

男子用DeepSeek买彩票中奖引热议,网友:倒亏5块钱!中国体彩:再强大的AI也无法预测中奖号码! 收起男子用DeepSeek买彩票中奖引热议,网友:倒亏5块钱!中国体彩:再强大的AI也无法预测中奖号码!

- 2025年02月12日

- 13:29

- APP专享

- 扒圈小记

4,598

4,598

春晚人形机器人开售即下架?宇树科技回应

- 2025年02月13日

- 02:51

- APP专享

- 扒圈小记

1,767

1,767

43岁女子酒吧找00后男模,3个月花光450万公款!被抓后她说……

- 2025年02月13日

- 06:27

- APP专享

- 北京时间

1,728

1,728

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 13:53:41

1、据网络平台数据,电影《哪吒之魔童闹海》总票房(含预售)已达到100亿元,成为中国影史上首部票房达到100亿元的电影。2、阿里巴巴联合创始人、董事局主席蔡崇信确认阿里与苹果合作,此前有报道称,苹果和阿里巴巴将合作为中国iPhone用户开发AI功能。据The Information报道,苹果仍继续与百度合作在中国为iPhone开发AI功能,以此分散风险。3、央行发布货币政策执行报告称,下一阶段,实施好适度宽松的货币政策。根据国内外经济金融形势和金融市场运行情况 择机调整优化政策力度和节奏。4、上海市发改委发布消息,延续实施免费申领新能源汽车牌照额度政策到2025年底,大力促进汽车更新消费。5、国家发改委郑栅洁表示,加力扩围实施“两新”政策,重点支持企业更新高端化、绿色化、智能化设备,扩大消费品以旧换新范围。6、7天5板光线传媒(sz300251):出品、发行的影片《哪吒之魔童闹海》正在热映中。7连板梦网科技(sz002123):公司与DeepSeek系统的开发、应用等核心技术无关。中国电信(sh601728):2月20日占公司总股本的62.7%的限售股锁定期届满并上市流通。7连板杭钢股份(sh600126):算力业务占比极小 不涉及算力核心技术的研发等。 -

趋势领涨今天 13:47:03

A股跌了一天,盘后央妈就发声呵护了:1、实施好适度宽松的货币政策,保持流动性充裕;2、把促进物价合理回升作为把握货币政策的重要考量。现在重点是央行什么时候降准?因为美联储降息预期降低,央行近期降准的概率不大! -

趋势领涨今天 11:35:14

【“惠“聚元宵】乐享头彩!即日起《潜伏擒牛》VIP课程全场六折,半年VIP课程低至881元/月;更有月课1088元/月,季课6折3088元/三个月。活动过后价格会提升,切勿错过!加入至尊擒牛VIP:享四大顶级服务 【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每日一份高端内部绝密文章:包含明日布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!赶紧戳,直接购买:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 11:34:23

华友钴业(sh603799)公告称,公司控股股东华友控股拟自本公告披露之日起1年内,通过上海证券交易所交易系统以集中竞价交易方式增持公司A股股份,增持总金额不低于人民币3亿元,不超过人民币6亿元。增持计划不触及要约收购,不会导致公司控股股东及实际控制人发生变化。 -

趋势领涨今天 10:36:30

【天成自控(sh603085):与广东高域签订战略合作协议 围绕eVTOL等方面开展战略合作】天成自控(sh603085)公告称,公司控股子公司广东天成与广东高域签订《战略合作协议》,双方将基于各自优势资源,共同围绕电动垂直起降飞行器(eVTOL)零部件及材料在技术研发和产品量产等方面开展战略合作。 -

数字江恩今天 09:49:26

最后,这里的c延伸,哪怕延伸也是末端了。不跌破支撑,还可以有时间,但今日高点之上的空间并不大。要控制仓位,而不是肆意重仓了。 -

数字江恩今天 09:49:21

图上的红线,是绿色方框震荡中最后一个低点,和绿色方框最低点,构成了回踩的两道防线。若不跌破红线则表示震荡很强,反之跌破绿色方框最低点则代表昨日拉高是诱多。明日核心是防御,只要回踩不跌破支撑位,那么震荡后下周还要再起一轮。 -

数字江恩今天 09:49:10

昨日已经明确了,拉起为延伸结构,延伸结构主要是看支撑,这里便看1分钟图。图上的绿色方框是之前3300-3330的主体震荡区间,昨日尾盘拉起来之后,今天构造了1分钟级别的顶背离,这也是尾盘下跌的原因。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:48:59

板块来看,今天出现了非常明显的变化。前期强势的deepseek概念、机器人(sz300024)概念今日都出现了较为明显的回踩,部分高位股还跌幅较大。而低位的传媒、酿酒、农林牧渔、地产建筑建材、金融却轮番上涨,但能坚持全天的,也就是传媒、酿酒和农林牧渔。 -

数字江恩今天 09:48:53

A股两市今日成交7058 + 11140 = 18198 亿人民币,相比昨日放量明显。大盘窄幅横盘震荡直至尾盘略微新高后,快速杀跌,收跌14个点。个股方面,只有约20%的个股红盘,但大幅下跌个股家数不多。