原标题:债主上门维权!又一家百强房企,暴雷了

来源:西部城市

文丨楼叔

地产调控持续收紧,又有房企暴雷了。

近日,因实地地产集团商票逾期拒付,供货商和持票人前往广州富力盈凯大厦维权的消息,在网上广泛传播。

7月27日,实地集团回应称,目前实地已与持票人就商票逾期问题达成共识,妥善解决了问题。

但事实上,近几个月来,这早已不是实地地产第一次陷入商票逾期兑付风波。而结合其堪忧的债务情况看,此次维权闹剧的解决,并不意味着危机的解除。

来源:网络

更讽刺的是,和实地地产有着千丝万缕联系的富力地产,也在27日发布公告称,与实地无债务及股权关系,意图紧急切割,避免遭受连带影响。

那么,作为曾经的百强房企,实地地产为何会走到这一步?

01

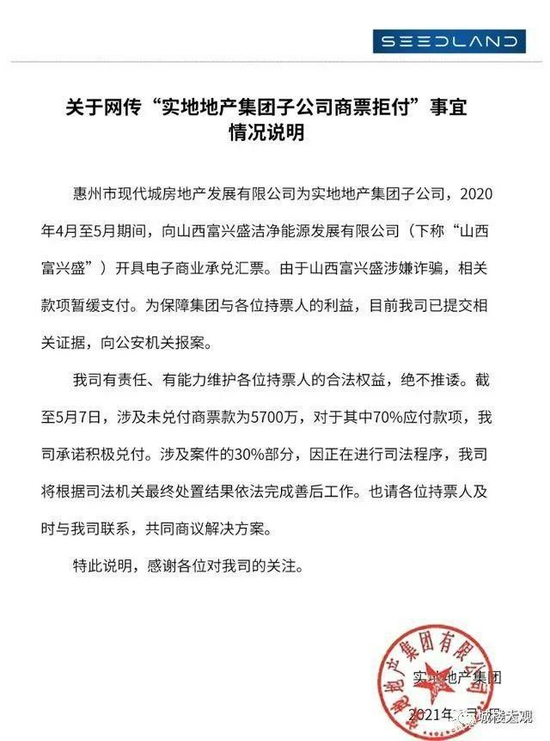

在今年5月,实地地产就因为连续两次商票逾期拒付,引发市场广泛关注。

在此前的风波中,实地地产解释称,是因为收款方之一涉嫌诈骗,所以暂缓支付。但最终实地地产还是100%承兑,化解了风波,阻止了风险的扩散。

根据当时的报道,实地于5月-7月期间还将有若干笔票据到期,其中5月仍有三笔、6月有一笔,7月则多达9笔。从到期商票票据看,这次再度违约暴雷,可以说是早有伏笔。

这次实地地产和债主们的冲突,明显要更激烈些。

来源:网络

不仅网上有很多人晒出了违约拒付的商票,线上讨钱;还有不少供应商和持票人,跑到实地地产的广州总部,穿着“实地还钱”的短袖线下维权,维权现场更是爆出激烈的肢体冲突。

有消息称,“实地方面称要和持票人谈7折回收票据,打折清偿债务”。这样的解决方案,似乎没有能够平息维权怒火,现场冲突多少能说明谈判的情况。

值得注意的是,从网友晒出的商票看,此次违约所涉及的还包括不少小额商票,比如微博网友“ytmfwfnh”爆料称,其持有两张合计25万元的商票,实地直接拒绝兑付。

这些细节如果属实的话,那意味着,实地地产的资金状况,确实是相当紧张。

来源:网络

至于富力地产的紧急公告,也不难理解。

虽然实地集团董事长张量是富力地产集团董事长张力之子,但富力自身的财务状况都比较糟糕,要避免受到牵连,自然得火速切割。

而对于实地地产来说,“老爹”的这份公告,无疑让其处境更困难。

尽管实地方面对外表示风波已解决,但连续的商票逾期,多少会加剧市场的担忧情绪。

房地产本身是资金密集型行业,开发商最怕的就是资金链危机,如果各路债主们对实地地产的兑付和偿债能力持消极预期,那么恐慌情绪一旦传导,后果可能会更严重。

02

为何实地地产会频繁陷入商票违约危机?这还要从它的扩张发展史说起。

公开资料显示,2006年张量创办地产平台,在发展早期,富力地产为它的起步提供了重要帮助。

不过直到2015年,张量才宣布要“增加非富力业务,打造自己的品牌”,并将地产平台更名为实地地产。

来源:网络

从独立发展扩张的时间点来看,实地地产的起步算比较晚的。所以,为了抓住行业风口,近些年来实地地产开始加速扩张,并且在2018年定下了1200亿元的销售目标。

为了快速做大规模,实地地产招兵买马,从各大房企挖来了一批明星经理人,包括在百度一度被视为李彦宏接班人的李明远,打造出明星高管团队。

拿地方面,也是不惜重金。以2020年为例,实地地产在重庆、昆明、佛山、惠州等地陆续出手,以350万平方米拿地面积位列榜单第51位,总拿地金额 85 亿元,跻身前100名。

实地地产的规模扩张举动,一度带来了销售额的显著增长。据媒体报道,2015年实地年销售额15亿元,2016年销售额突破100亿元,2017年则达到201.1 亿元。

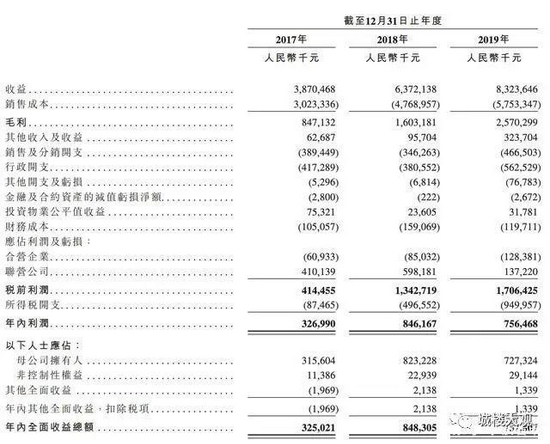

但这样的业绩增长,却只是昙花一现。招股书显示,2018年和2019年,实地地产的销售额不升反降,分别下滑到158 亿元、119.6 亿元。

来源:招股书

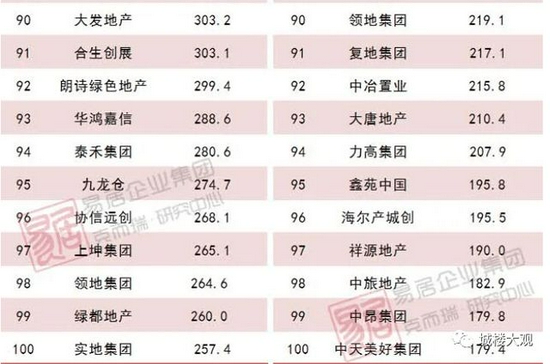

克而瑞数据显示,2020年,实地地产的全口径销售额为257.4亿元,正好位列第100名。距离此前提出1200亿元目标相距甚远。

在销售增长乏力的同时,实地地产曾经招募来的明星高管团队,也纷纷走人,以至于今年年初被曝13位高管先后离职。

对此,实地地产回应称,并非是集中离职,并且“大部分人员是被公司劝退,仅有两人是因个人原因辞职”。

但如此高的人员流动率,也足以看出其内部的业绩压力和发展困境。

03

去年5月,实地地产曾向港交所递交招股书,冲刺IPO。

为了体现业务特色,实地地产在近几年不断强调自己的科技元素(比如前面提到的招来百度的李明远),对外打响智慧人居的概念。

但科技、智慧的外包装,并不能改变它是房地产企业的本质,所以也未能给它的IPO之路带来根本性的加持,两次递交招股书都以失败告终。

实地地产上市闯关失败,并不让人意外。

首先从销售看,实地地产的增长空间明显存疑。

从2017年突破200亿元,到今天实地地产还在200亿元的门槛打转,这样的体量,在千亿房企一把抓的行业里,毫无存在感可言。

更重要的是,在三道红线出炉、房地产行业加速去杠杆的背景下,实地地产的债务情况,可以用极其糟糕来形容。

招股书显示,2017年到2019年,实地地产的资产负债率分别为 99.67%、97.81%、94.02%;净负债率更是分别高达 3809%、533% 和 225%。

对照资产负债率70%、净负债率100%的红线标准,实地地产可谓严重超标。当然,这并不是2020年的数据,但它要在一年之内调整过关,概率可想而知。

来源:克而瑞

高速拿地扩张之下,实地地产的经营活动所得现金流量净额,同样严重缩水,由2017 年的25.2亿元,急剧减少至6.6亿元,到了2019 年现金流量净额仅有2.2亿元。

营业收入方面,2017年到2019年分别为38.7亿元、63.7亿元、83.2亿元,归母净利润分别为3.2亿元、8.2亿元、7.3亿元。增收不增利的特征明显。

盈利能力的不足,债务压力的高企,正好解释了为何实地地产会屡次陷入商票违约风波。

实地地产宣称,“已经和持票人达成共识,妥善解决了问题”,但后续接连到期的债务,无疑会给它不断制造压力。

值得一提的是,行业监管部门日前要求,将房地产企业的商票,也纳入到三道红线的监控范围。对于实地地产这样的未上市房企来说,又是一次重大的利空。

在内忧外患之下,实地地产能顺利过关吗?

责任编辑:尹悦

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)