文/新浪财经金融e观察(微信公众号:sinaeguancha)专栏作家 林采宜

从长周期来看,目前的实际价格远远高于长期的底部价格。作为金融市场的进口大国,中国经济经济结构调整导致制造业增速持续放缓,对金属原材料的需求大幅下降,支撑金属价格的引擎已经熄火,金属价格的下行周期将格外漫长。

自2011年起,整个基本金属市场已连续下跌长达五年时间,各类金属价格全面下挫,截至2016年1月,标普高盛基本金属指数较2011年高点的累计跌幅已达到57%,而能源指数和农产品指数的近五年最大跌幅分别为75%和50%。大宗商品成为2015年价格跌幅最大的资产类别。

基本金属的价格走势与经济增长和工业产出的情况贴合最为紧密,伴随着新兴经济体制造业增速的放缓,对金属原材料的需求不断减弱,供给并未显示出大幅收缩的迹象,大宗商品库存高企和产能过剩的市场状态势必长期持续,而金属价格的筑底则仍然遥遥无期。

一、金属价格仍不同程度高于历史底部

由于被广泛应用于各类经济领域,基本金属当中铜最能够准确反映经济走势情况,素有“铜博士”之称。在过去的一百年当中,我们能够清晰的看到一个完整的实际铜价长周期变化过程:上世纪四十年代,随着第二次世界大战接近尾声,全球经济逐步回到正常发展的轨道,全球GDP增速不断提升并于七十年代创出6.6%的峰值后开始见顶回落,此后基本维持在3%左右。在此期间,铜价形成长达六十年的长周期走势,以2015年美元计算的实际铜价于2000年左右在2200美元/吨的价格见底,并形成了4870美元/吨的长期实际均价。

进入二十一世纪后,在以中国为代表的新兴市场经济高速增长之际,铜价开始了一轮新的周期性走势,新世纪的第一个十年当中,铜价大幅上涨了近三倍。由于此前的三十年铜价始终处于下行趋势当中,开采投资和实际产能都处于低迷的状态,突如其来的中国强劲需求使市场供求关系持续紧张从而不断推高铜价。

而近期中国经济增速趋缓,进入经济结构调整期,经济增长方式由投资和生产驱动逐步向消费驱动转移,单位GDP金属消耗量减少,需求端的趋势出现了趋势性的逆转;而在供给端,价格上升所刺激的产能过度扩张,使得市场开始进入供给过剩的下行周期。铜价目前已跌至4300-4600美元/吨,但从铜价走势长周期的数据来看,还远远高于2000-2200美元的底部价格,因此就长期趋势来看,铜价进一步下探的可能性仍然较大。

在本轮金属价格上涨周期之前,金属市场事实上刚刚经历了长达三十年的漫长熊市,在始于1970年的三十年当中,实际铜价下跌了72%,实际镍价的最大跌幅达到75%,实际锌价下跌了70%,实际锡价的跌幅则高达84%,历史下行周期中各类金属价格的巨大跌幅说明了下跌幅度并不足以作为判断周期底部的依据。

以铜价为例,虽然近期铜价较2011年高位已近乎腰斩,但事实上相对于十年前2200美元/吨的历史最低铜价而言,仍然存在超过45%的潜在跌幅。由于本轮周期的本质推动力就是中国金属需求的超预期强劲增长,而一旦增长趋缓,加之过度扩张所带来的产能过剩,金属价格事实上极有可能向前期低点靠拢,因此仍然具备下行空间。

二、金属市场无法摆脱对中国需求的高度依赖

金属需求端对中国市场的依赖程度不断加深是2000年后全球基本金属市场发展变化的最本质特征。在中国经济高速发展的驱动下,中国对资源等各类大宗商品的需求强劲扩张,相较于上世纪90年代,2010-2014年中国GDP占全球的比重由2.7%上升至10.3%,超越日本成为全球第二大经济体。

在此期间,中国的石油消耗量占比由4%上升至11%,食用油的消耗量占比由12.6%上升至20%,但事实上扩张程度最大的是对金属的需求,期间中国金属消耗量占全球的比重增长了6倍,由原来的6.4%大幅上升至43.9%。

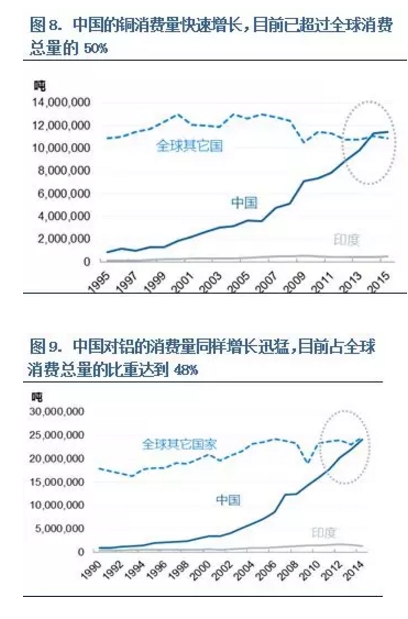

自2000年起,中国对金属的需求增长惊人,是推动金属价格十年牛市的核心驱动力。以铜和铝为例,截至2015年,中国精炼铜的年消费量达到1140万吨,占全球消费总量的50.2%,而在1995年,该占比仅仅只有7%,同时,在2000年之后,除中国以外其他国家的铜消费总量事实上开始呈现出下降态势,也就是说,在此期间中国贡献了全球对铜的全部新增需求。2015年中国铝的年消费量同样快速扩张至2400万吨,占全球铝消费总量的比重达到48%。

1、中国经济增速放缓,对金属原材料需求减弱

中国的经济高速增长和强劲需求造就了基本金属长达十年的大牛市,同时也导致金属市场需求结构的高度集中。然而,在此后中国经济增速降档,经济结构调整的背景下,对中国的需求的高度依赖同样也使金属市场迎来了几十年一遇的寒冬。

不仅仅是中国,事实上未来若干年全球经济的前景都不乐观,近期世界银行全面下调了对2016和2017年全球经济的增长预期,作为全球经济增长引擎的金砖四国当中,除印度增速相对稳定以外,中国GDP增速首次低于7%,巴西和俄罗斯则仍处于经济萧条状态,全球对金属原材料的需求势必长期处于低迷状态。

2、未来经济增长对金属原材料的消耗依赖下降

从趋势来看,中国不仅经济总量增速放缓,经济结构也在发生由投资和生产驱动逐步向消费和服务驱动的增长模式的转变,这意味着中国单位GDP的金属消耗量将进入下降趋势当中,对金属的潜在需求将进一步下降。

2008年开始,中国的GDP增速开始逐步放缓,其中决定金属消耗水平的第二产业GDP增速放缓的速度更快,截至2015年,制造业在国民经济中的占比已由47%下降至41%,且下降态势仍在持续。

根据国际经验,随着一国人均收入水平的提高,经济增长动力逐步由工业向服务业转移,对金属原材料的需求趋于稳定或者需求增速逐渐放缓,其中人均铜消费水平与人均GDP之间的这一关系可以在下图中看到,2014年中国的人均GDP水平为7590美元,人均铜消费量为7.24公斤,随着经济结构的进一步转型,预计人均铜消费量的增速将逐步放缓。

3、美元升值抑制金属原材料进口需求

在全球货币政策分化的大背景下,美元进入长期走强的趋势同样对基本金属需求产生一定的负面影响,对大多数金属消费国而言,意味着进口成本的提高。目前人民币汇率形成机制已由盯住美元转向将一篮子货币作为主要参照系,人民币兑美元汇率较2014年已经形成近8%的贬值幅度,这对以精炼铜为代表的金属进口量增速也形成了放缓压力。

三、基本金属供应仍将充裕

在基本金属的供给端,地域集中度较高的现象依然存在。于铜矿和镍矿而言,前五大产出国的产量占全球总产量的比重都超过60%,而在铁矿石市场当中,前五大产出国产量占比则高达78%,其中澳大利亚的铁矿石产量接近全球总产量的三分之一。

由于大宗商品市场的不景气,传统和新兴的资源出口国的货币经历了一轮剧烈下挫,其中经济结构单一,同时受到能源和矿产暴跌影响的俄罗斯卢布最为惨烈,目前卢布兑美元汇率较2013年已跌去近60%,巴西雷亚尔紧随其后,跌幅超过50%,澳元下跌超过30%。

汇率的贬值一方面体现了市场对这些资源出口国未来经济前景的悲观预期,但另一方面却大幅降低了矿产的生产和出口成本,很大程度上抵消了以美元计价的价格下跌所造成的不利影响,缓解了出口商减产的压力,不利于供给的收缩。

矿产出口成本的下降同样也来自于能源价格的下跌和运输成本的下降,目前国际油价已不足2014年高位的三分之一,石油价格的暴跌拖拽了煤炭、天然气、汽柴油等一系列能源价格的下降,对于高能耗的采掘业而言,运营成本的下降尤为明显。

油价的下跌同时伴随着全球贸易活跃度的降低同时也在大幅缩减矿产出口的运输成本,代表海运景气度和运费水平的波罗的海干散货指数由2013年的2200点下落至目前的300点,严重供给过剩的局面事实上蔓延至与大宗商品市场相关的方方面面。

基本金属供给收缩迟缓的原因还体现在另外两个方面:其一,在金属价格下挫的环境下,拥有资源禀赋优势的出口大国能够通过维持产量来稳定和扩大市场份额,最大限度发挥自身的成本优势,这一点在铁矿石市场份额的争夺中体现的尤为明显。

另一方面,在过去的十年当中,矿产供给的结构在发生改变,南美和非洲等新兴资源出口国的市场份额在不断扩大,造成这一转变的原因不仅仅是单纯的价格因素,更重要的是法律、政策进步下对矿产资源投资开发环境的改善,例如南美、非洲和南亚国家政治制度和法律体系的完善仍在通过创造良好的投资环境来巩固其矿业市场的竞争力。

因此就供给侧来看,在未来中长期的时间跨度内,我们仍然具备充沛的金属原材料供应来源,供过于求的局面短期内无法扭转。可以预期金属价格缺乏来自于供给收缩的支撑。

(本文作者介绍:国泰君安证券首席经济学家,复旦大学经济学博士。中国金融40人论坛特邀成员,上海新金融研究院特邀专家。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

责任编辑:邹枫 SF168

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。