文/新浪财经意见领袖(微信公众号kopleader)专栏作家 任泽平

我们在2015年4月曾提出“经济L型,牛市有顶部”的判断,A股2个月后在实现2014年的5000点预测后见顶,“经济L型”逐渐被后来的宏观经济走势所验证。德国、日本、韩国和中国台湾在“经济L型”时期的资本市场表现及逻辑是怎样的?

迈过经济L型的坎要经历怎样的痛

迈过经济L型的坎要经历怎样的痛我们在2015年4月曾提出“经济L型,牛市有顶部”的判断,大致的逻辑推理是,未来经济将进入探底期,如果股市不能实现从利率下降和风险偏好上升的估值驱动转向企业盈利改善驱动,牛市难以持续。2个月后,A股在实现我们在2014年的5000点预测后见顶。

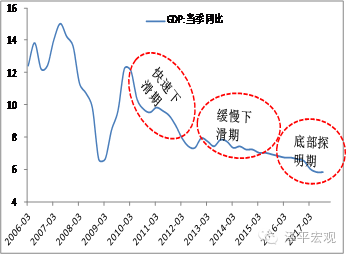

“经济L型”逐渐被后来的宏观经济走势所验证,成为市场的主流意见之一。近期随着房地产投资、出口、库存等主要经济指标探底,中国经济从快速下滑期步入缓慢探底期。需要说明的是,在增速换挡期,“经济L型”是比较理想的状态,经过艰苦卓绝的改革努力,实现速度效益型向质量效益型的增长模式转变,虽然增长速度下台阶,但增长质量上台阶,“新5%比旧8%好”。

本文重点探讨德国、日本、韩国和中国台湾“经济L型”时期的资本市场表现及其逻辑。

1、增速换挡与“经济L型”

2011年国务院发展研究中心团队最早提出了“增长阶段转换”的判断,后来中央采纳为“增速换挡”。2014年我们在此基础上尝试建立“转型宏观”框架,研判宏观经济形势,提出“新5%比旧8%好”“经济L型”。

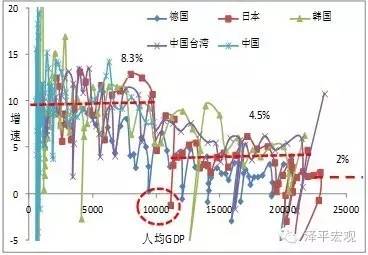

根据国际经验,成功追赶的经济体在人均GDP11000国际元附近出现增速换挡,经济增速平均从8.3%降到4.5%,降幅在50%左右。经济增速换挡的驱动力来自供给侧刘易斯拐点的出现和需求侧房地产投资长周期峰值的到来。近年中国经济增速换挡的典型事实先后出现:2008年前后越过了刘易斯拐点,2012年劳动年龄人口开始净减少,2014年房地产投资长周期拐点出现。种种迹象表明,中国经济潜在增长率下降,传统竞争优势逐渐削弱,新竞争优势逐渐萌芽,正经历三期叠加:增速换挡期、结构调整阵痛期和前期刺激政策消化期。

图1 德日韩台增速换挡后“经济L型”的成绩是4.5%(单位:%,国际元)(资料来源:国泰君安证券研究,国务院发展研究中心,国家统计)

图1 德日韩台增速换挡后“经济L型”的成绩是4.5%(单位:%,国际元)(资料来源:国泰君安证券研究,国务院发展研究中心,国家统计) 图2 中国增速换挡与经济L型 (%)(资料来源:国泰君安证券研究,国务院发展研究中心,国家统计局)

图2 中国增速换挡与经济L型 (%)(资料来源:国泰君安证券研究,国务院发展研究中心,国家统计局) 2、德国“经济L型”时期的资本市场表现

德国在1951-1965年的15年间实现了年均6.6%的快速增长,创造了“莱茵河奇迹”。1965年人均GDP达到9186国际元,相当于美国的68.5%,到达增速换挡的收入阀值区间。德国的增速换挡发生在1965年前后。1966-1978年降至年均4%左右的增长后,80年代步入前沿国家的低速增长区间,“经济L型”。

图3 德国1965-1975年增速换挡“经济L型”(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

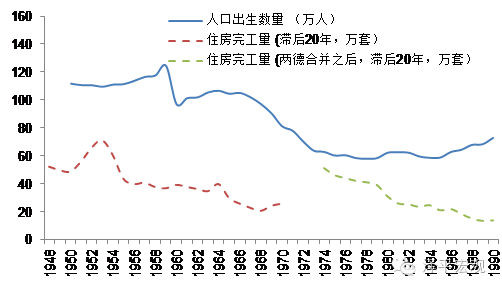

图3 德国1965-1975年增速换挡“经济L型”(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)德国在1965年前后出现了房地产投资长周期峰值。西德的住房大部分是在二战之后建成的。经历了战后恢复重建,居民的住房需求状况也有了很大改善,人口因素进而成为决定住房建设的一个关键变量。1950-1970年期间,德国和英国的人口出生数量处在一个相对较高的水平,分别累计出生了2230和1880万人。这些战后的婴儿潮对后来的住房需求产生非常显著的影响。

图4 德国人口周期和房地产周期(资料来源:国泰君安证券研究,国务院发展研究中心)

图4 德国人口周期和房地产周期(资料来源:国泰君安证券研究,国务院发展研究中心)1966-1982年,德国在增速换挡后采用需求刺激政策,造成了政府债务和产业结构两大问题。在经历15年平均增速6.6%的高速经济增长期后,德国于1965年开始增速换挡。增速换挡初期,德国政府拒绝减速,加大财政投资力度,导致80年代初出现体制性和结构性的问题。体制性的问题是财政常年赤字,债务累积,极大地限制了逆周期财政支出刺激经济的空间,1983年,光是国债利息支付就占到当年联邦政府预算总额的12.3%,为第三大支出项目。结构性问题是产业结构调整步伐缓慢,对传统工业部门长期实施维持性补贴,造成企业国际竞争力下降,对外贸易连续三年赤字,马克贬值。

为应对体制性和结构性问题,德国政府将经济政策转向供给侧。1982年,科尔政府上台后提出了“多市场、少国家”的偏向供给侧的经济政策,采取了六个方面的行动:(1)整顿财政,削减社会福利,压缩政府开支。(2)实施减税。(3)帮助企业控制劳动力、能耗等成本的增长。(4)推进联邦资产的私有化。(5)推进产业结构升级,对“收缩部门”和“停滞部门”进行“有秩序的适应”,对有战略需求的部门进行“有目的的保存”,对新兴产业进行“有远见的塑形”。(6)货币政策与财政政策协调配合,保证币值稳定。

德国的供给侧改革取得良好的效果。1983-1989年供给侧改革期间,德国的国家支出比例、财政赤字、新债务减少,经济实现稳定增长,通货膨胀温和,贸易顺差逐年增加,出口和净出口跃居世界第一位,马克成为欧洲货币体系的“定锚货币”和第二大国际储备货币,这些都为东西德统一打下坚实基础。负面影响则是这一时期德国的失业率一直保持在高位。

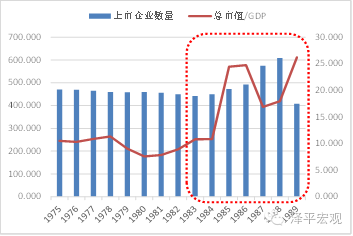

供给侧改革期间,德国资本市场走向繁荣。(1)财政风险下降,无效融资需求收缩,贸易逆差和马克贬值趋势得到扭转,联邦银行贴现率和无风险利率得以稳定下降。(2)改革提速提升市场风险偏好。(3)经济基本面全面向好。(4)居民财富的增长使增量资金进入股市。在以上因素的共同作用下,德国股市指数在供给侧改革期间保持上涨趋势,1982-1989年间,DAX指数增长了2.6倍,上市企业数量持续增加,资本市场得到突破性发展。

图5 德国供给侧改革后股市不断攀升(资料来源:国泰君安证券研究,德国联邦统计局,CEIC,WIND)

图5 德国供给侧改革后股市不断攀升(资料来源:国泰君安证券研究,德国联邦统计局,CEIC,WIND) 图6 德国供给侧改革后股市总市值GDP占比不断上升(资料来源:国泰君安证券研究,德国联邦统计局,CEIC,WIND)

图6 德国供给侧改革后股市总市值GDP占比不断上升(资料来源:国泰君安证券研究,德国联邦统计局,CEIC,WIND)3、日本“经济L型”时期的资本市场表现

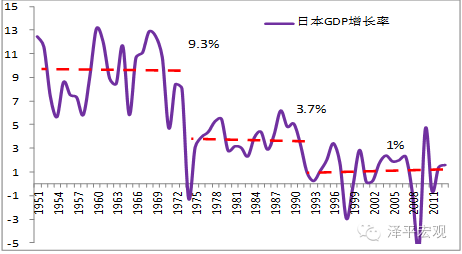

日本1951-1973年间开启经济高速追赶,实现了23年年均9.3%的增长,创造了“隅田河奇迹”。1973年人均GDP达到11434国际元,相当于美国的68.5%,到达增速换挡的收入阀值。日本增速换挡发生在1968-1978年间,增速换挡期的资本市场表现可以概括为:1973年石油危机之前,日本处于增速换挡期的上半场,拒绝减速,刺激加杠杆,M2增速高达20%-30%,无风险利率高达10%以上,股市房市出现明显泡沫后深跌;1973年石油危机之后,日本进入增速换挡期的下半场,采取中性偏紧的货币政策,进行产业结构合理化,1974-1990年GDP增速降至3.7%,“经济L型”,无风险利率大幅下降,转型成功后股市走出长牛慢牛。1991年人均GDP达到19355国际元,相当于美国的84.7%,步入前沿国家的低速增长区间。

图7 日本1968-1978年增速换挡“经济L型”(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

图7 日本1968-1978年增速换挡“经济L型”(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)3、1日本在1973年石油危机前:拒绝减速,刺激加杠杆,无风险利率高达10%以上,股市出现泡沫后深跌

日本的增速换挡发生在1968-1978年间。日本在1969年前后面临经济增速换挡和动力升级的客观要求:

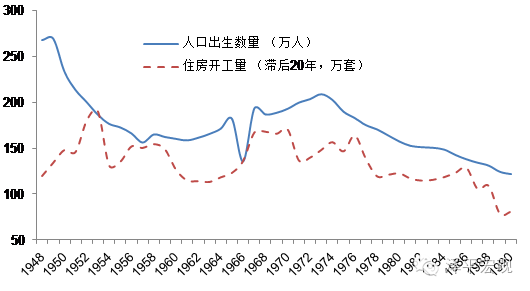

日本房地产投资长周期拐点出现在1969年前后。二战后,日本人口出现了一次人口出生潮。自1960年起,日本的出生人口数量进入了第二轮上升周期,自1960年的160.6万逐年上升(除1966年外)至1973年的209.2万,之后出生人口数逐步显著降低。

图8 日本人口出生数量和住房开工量(资料来源:国泰君安证券研究,国务院发展研究中心)

图8 日本人口出生数量和住房开工量(资料来源:国泰君安证券研究,国务院发展研究中心) 图9 日本置业人群(20-50)和住房开工量(资料来源:国泰君安证券研究,国务院发展研究中心)

图9 日本置业人群(20-50)和住房开工量(资料来源:国泰君安证券研究,国务院发展研究中心)日本刘易斯拐点出现在上世纪60年代末。日本自上世纪60年代末开始,随着农村可转移剩余劳动力的大幅减少,耐用消费品的广泛普及,支撑经济高速增长的基础条件发生变化。

虽然日本在1969年前后面临经济减速要求,但是日本在1969-1972年间并没有认识到增速换挡的规律性和必然性,采取了刺激政策应对,大搞列岛改造运动,试图把全日本各岛都搞成三大都市圈一样发达(类似中国前几年中西部造城运动)。

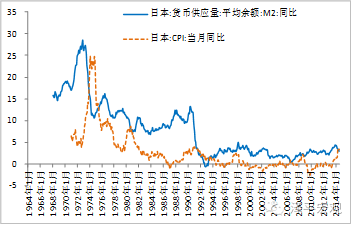

日本在1969-1972年大幅投放货币,M2增速高达20%-30%,无风险利率高达10%以上。受刺激政策影响,日本通胀高企,股市房市出现明显泡沫后调整。

图10 日本M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)

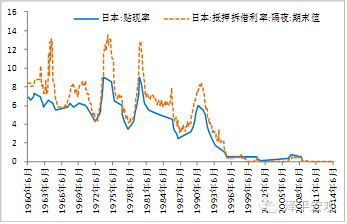

图10 日本M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND) 图11 日本利率(单位:%) (资料来源:国泰君安证券研究, CEIC,WIND)

图11 日本利率(单位:%) (资料来源:国泰君安证券研究, CEIC,WIND)3、2、日本在1973年石油危机之后:采取中性偏紧的货币政策,进行产业结构合理化,无风险利率大降,增速换挡成功,经济L型,股市走出长牛慢牛

1973年第一次石油危机爆发,由于严重依赖外部资源、产业结构偏重,日本经济受到较大冲击,相对于欧美国家更加积极地进行调整。以1973年为转折点,日本从刺激政策转向采取中性偏紧的货币政策,抑制物价、工资和资产价格上涨,挤出边际上无效产能和无效资金需求,同时给企业在调整产能、压缩成本、节约能源、技术创新等方面以压力。

70年代后期,日本增速换挡取得成功,日本主导产业由高速增长期的钢铁、造船、石化等重化工业升级至中低速增长期的汽车、电子、精密仪器、机械等高端制造业。当第二次石油危机爆发时,对日本而言便成为重大机遇,日本节能汽车和家电产品在80年代畅销世界,甚至占领了美国市场。

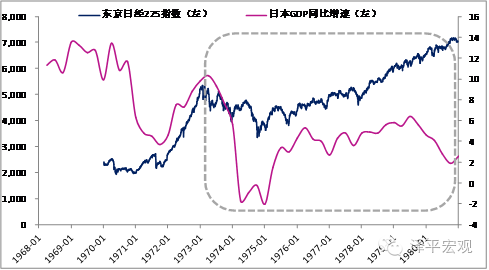

在1973.3-1974.10期间,日经指数跌去了40%。自1974.10开始,日本股指在触底后反弹并走牛。1974-1981年增速换挡成功后股市走出大牛市,日经指数进入慢牛、长牛。

图12 日本“经济L型”时期的资本市场表现(左轴:1,右轴:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

图12 日本“经济L型”时期的资本市场表现(左轴:1,右轴:%)(资料来源:国泰君安证券研究,国务院发展研究中心)4、韩国“经济L型”时期的资本市场表现

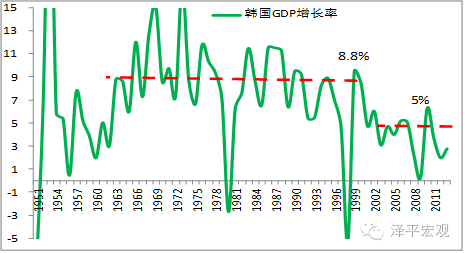

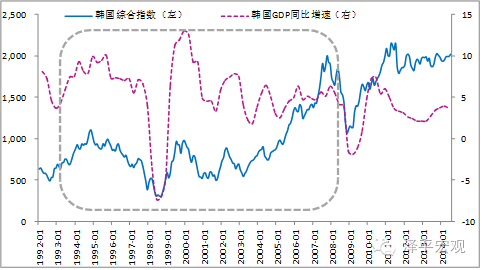

1961年朴正熙军变上台,韩国开启了“汉江奇迹”,1961-1996年间实现了36年年均8.8%的高速追赶。1996年人均GDP达到12860国际元,相当于美国的51%。韩国增速换挡发生在1989-2003年间,增速换挡期的资本市场表现可以概括为:1997年金融危机之前,韩国处于增速换挡期的上半场,拒绝减速,刺激加杠杆,无风险利率高达14%,股债双熊;1997年金融危机之后,韩国进入增速换挡期的下半场,金大中坚决推动四大部门结构改革,2001-2010年间GDP年均增速降一半至5%,“经济L型”,无风险利率大降至4%,股债双牛。2010年人均GDP达到21701国际元,相当于美国的58.2%,迈入成熟发达国家。

图13 韩国1992-2003年增速换挡“经济L型”(单位:%)( 资料来源:国泰君安证券研究,国务院发展研究中心 )

图13 韩国1992-2003年增速换挡“经济L型”(单位:%)( 资料来源:国泰君安证券研究,国务院发展研究中心 )4、1、韩国在1997年金融危机前:拒绝减速,刺激加杠杆,无风险利率高达14%,股债双熊

进入80年代末-90年代初,支撑韩国高速增长的供求条件发生了基本面性的变化,面临增速换挡和动力升级的客观要求:

韩国的刘易斯拐点出现在80年代末,剩余劳动力从农村流向工业部门的潜力基本耗竭。加上1987年民主化宣言以后,工会活动活跃,劳资矛盾突出,工人工资水平迅速提高。同时,随着韩国在半导体、电子、造船等产业领域的快速技术进步,逐渐接近发达国家的技术前沿面,引进消化吸收的空间缩小,面临需要大量增加R&D投入、充满不确定性的创新风险。

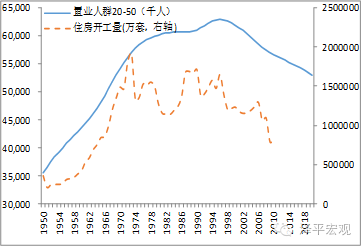

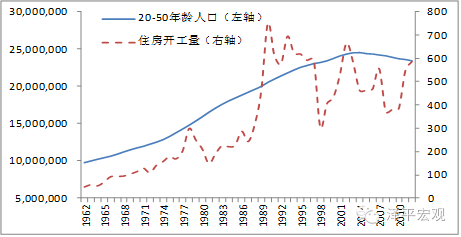

韩国的房地产投资长周期出现在90年代中后期。韩国的人口总和生育率在 1970 年代初期开始显著下降,1970-1990 年期间,每年人口出生数量从 101 万下降到 65 万人。因此,1990年前后20-50岁的置业人群到达峰值之后回落,住房销售和开工量开始下降。

图14 韩国90年代末出现房地产投资长周期峰值(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

图14 韩国90年代末出现房地产投资长周期峰值(单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)1990年前后是韩国经济减速的转折点,经济和出口增速出现了相当幅度的下降,制造业产值和就业比重达到峰值,FDI开始外流。经济减速导致重化工业产能过剩状况加重,但是由于政府行政性干预广泛存在,这加大了微观主体对政府隐性担保的预期,道德风险泛滥,“大马不死”,过剩产能难以退出。

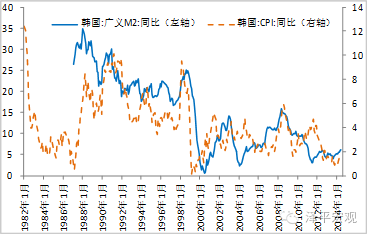

90年代初,韩国政府和企业并没有意识到经济减速的客观要求,寄希望于通过放松货币刺激经济重回高增长轨道,1992-1996年间(金泳三执政时期)韩国M2和CPI增速高达20%多。高通胀和资产泡沫进一步削弱了韩国竞争力。总体宽松的货币政策环境使得企业比较容易获得融资,陷入到产能过剩加剧与金融加杠杆的恶性循环之中,到1996年韩国前30大财阀的资产负债率升至80%。

表1 韩国财阀的经营指标(资料来源:国泰君安证券研究,日本经济企划厅调查局编《亚洲经济》,1998年第126页)

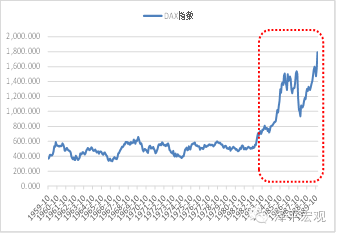

表1 韩国财阀的经营指标(资料来源:国泰君安证券研究,日本经济企划厅调查局编《亚洲经济》,1998年第126页)这一时期由于受到财阀的游说,韩国政府加速了短期资本账户开放,财阀大量兴办非银行金融机构,汇率升值和欧美低利率环境导致国际投机资本大规模流入。1992-1996年间韩国外债规模以年均27%的速度增加,到1996年已经达到1633亿美元,其中短期外债达到1000多亿美元。而当时外汇储备只有332.4 亿美元( 可用外汇储备294.2 亿美元),短期外债是外汇储备的3倍。货币错配与期限错配不仅使得金融机构而且使得整个国民经济都面临巨大风险。

由于重化工业的过剩产能难以退出,产生了大量无效资金需。负债率攀升推高无风险利率,1992-1996年韩国国债收益率高达14%左右,过高的融资成本对成长性产业产生了抑制和挤出效应。

图15 韩国M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)

图15 韩国M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND) 图16 韩国利率(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)

图16 韩国利率(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)由于无风险利率高达14%,企业利润和ROA受到挤压,30家大财阀的平均资产回报率(ROA)在1996、1997年只有0.2%、-2.1%,失去自我造血功能,1996年企业贷款不良率达到22%。因此,1992-1996年间股市长熊。

4、2、韩国在1997年金融危机后:金大中实质推动改革,GDP增速降一半,“经济L型”,无风险利率大降至4%,股债双牛

1997年东南亚金融危机迅速蔓延至韩国,韩国金融危机从外汇危机开始,引发了资本外逃,并爆发了企业财务危机和银行业危机,最终升级成全面的经济危机。1997年30家大财阀中的韩宝、起亚等8家财阀破产倒闭,金融机构不良资产大幅增加。

1997年韩国金融危机主要是因为在增长阶段转换期拒绝减速、改革迟缓所致。由于对经济减速的必然性和增长动力转换的必要性认识不够,寄希望于通过扩大投资和负债继续维持高增长,导致结构调整进展迟缓。金融自由化缺乏统一规划和相应的监管机制跟进,提供了宽松的货币环境。对外开放的速度和顺序失策,加上政府隐性担保,导致企业对外负债快速攀升。实体经济传统产业的过剩产能不能退出,金融被迫加杠杆,低效投资和传统增长模式不可持续,最终不得不以金融危机的方式终结。

我们曾为了研究韩国在上世纪90年代的增速换挡经验,阅读了几十本经济片段史的书,并与多位当时改革操盘手交流,并翻译了艾肯格林的《从奇迹到成熟——韩国转型经验》。增速换挡期的韩国为什么在1997年爆发了危机倒逼式的调整?现在答案已经很清楚,是因为拒绝减速,不相信长达30年的高增长时代已经过去,寄希望于刺激重回高增长轨道,维持旧增长模式,导致负债循环和杠杆攀升,拉高无风险利率,对实体经济和股市产生抑制作用。1996年韩国30大财阀资产负债率升至80%,最终投资者用脚投票。

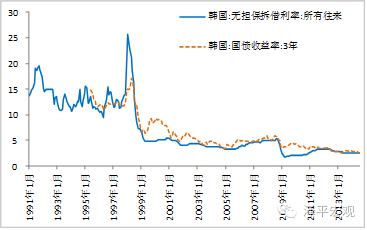

幸运的是,1998年金大中总统主政以后,在采取投放货币大规模救助计划的同时,痛下决心推动四大部门结构改革,最终开启了韩国中速增长的新时代,三星、现代等一批国际企业脱颖而出。虽然2000年后,韩国经济再也没有回到高增长平台,只实现了5%左右的年均增长,但无效资金需求被中断了,无风险利率下降到4%,产业升级了,企业盈利提升了,增速换挡成功了,股市走牛并翻了3倍了。

从金融危机前后韩国股市表现看,1997-1999年韩国股市跌去60%,随后,1999-2001年韩国股指从低谷反弹了300%,并在2003-2007年走出一波大牛市。

2008年韩国经济和股市经受住了金融危机的考验,目前韩国的市场制度、创新能力、经济结构、金融市场等已经展示出了一个成熟发达经济体的姿态,基本完成了从奇迹到成熟的转变。

图17 韩国“经济L型”时期的资本市场表现(左轴:1,右轴:%)( 资料来源:国泰君安证券研究,国务院发展研究中心)

图17 韩国“经济L型”时期的资本市场表现(左轴:1,右轴:%)( 资料来源:国泰君安证券研究,国务院发展研究中心)5、中国台湾“经济L型”时期的资本市场表现

中国台湾经济发展历程大致可以分为四个阶段,分别是依靠美援推行进口替代的阶段(1953-1960年)、出口导向型阶段(1961-1972)、出口导向和重化工业阶段(1973-1983)以及80年代中期以后全面的自由化和科技导向阶段

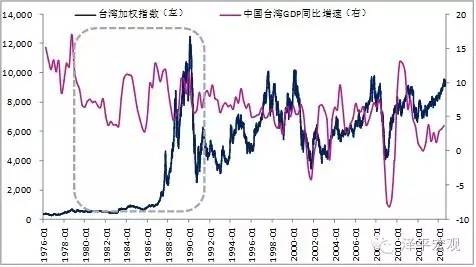

台湾1951-1989年的39年间属于高速增长追赶阶段,年均增速8.8%,1989年人均GDP达到9538国际元,相当于美国的41.4%,到达增速换挡的阀值时点。台湾的增速换挡发生在1985-1993年间。经过蒋经国时代前瞻性的结构改革,台湾的增速换挡比较成功,平滑过渡,没有出现危机倒逼,股市在80年代中后期出现史无前例的大牛市。1990-2010年年均增长5.1%,进入中速增长阶段。

图18 中国台湾1985-1993年增速换挡“经济L型”( 单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

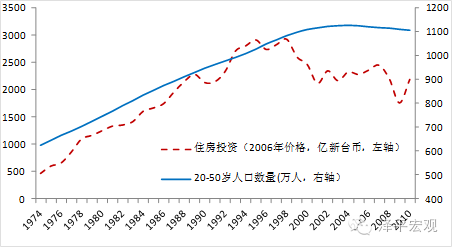

图18 中国台湾1985-1993年增速换挡“经济L型”( 单位:%)(资料来源:国泰君安证券研究,国务院发展研究中心)中国台湾在1987年前后面临经济增速换挡的客观要求。80年代末,台湾劳动力成本出现加快上涨,住宅投资接近峰值。1960-1993年期间住宅投资保持快速增长。随着20-50岁置业人群的减少,到1993年,台湾地区的住宅投资形成(按照不变价格计算)达到峰值,对应的城市化率为67.4%,人均GDP为13354国际元(1990年国际元)。之后,城市化快速推进的阶段基本接近尾声,住宅投资逐步平稳甚至下降,经济高速增速阶段结束。

图19 台湾20-50岁年龄人口数量和住房投资(资料来源:国泰君安证券研究,国务院发展研究中心)

图19 台湾20-50岁年龄人口数量和住房投资(资料来源:国泰君安证券研究,国务院发展研究中心)台湾大约在1985-1993年间平滑过渡到中速增长平台。与日韩危机倒逼式调整不同,台湾的增速换挡十分成功,呈平滑过渡。作者认为,一个关键性的原因在于结构改革在增速换挡期之前已经基本提前完成了。面临内忧外患,蒋经国在80年代初受使命感和紧迫感驱动,提前推动了政治民主化(放开党禁)和经济市场化(自由化改革)。

台湾在上世纪80年代面临低成本传统竞争优势削弱、耐用消费品趋于饱和、房地产投资长周期趋于峰值等挑战。因此,在蒋经国推动下,台湾自1984年开启了第二轮自由化改革,主要内容包括金融自由化、投资自由化、贸易自由化、公营企业民营化、1980年设立了“新竹科学工业园区”、财税改革、土地改革等措施。台湾的电子信息产业嵌到美国的产业链上,受益于信息技术革命所带来的重大发展机遇。

虽然台湾并未认识到增速换挡的客观要求,但是没有采取刺激性手段拒绝减速,而是采取了结构改革。由于制度改革和产业升级十分顺利且提前完成,这就使得台湾在增速换挡期没有经历危机倒逼式调整,呈平滑过渡。

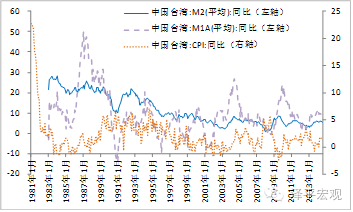

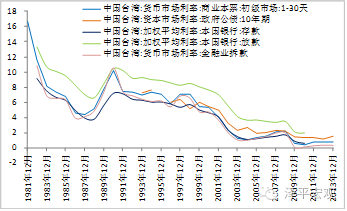

1985-1993年间,台湾在增速换挡期呈现出一种十分奇特的现象,虽然经济在减速,经济L型,但股市却走牛大幅创出新高。可能的原因是:台湾在增速换挡期,无风险利率大幅下降,提升了企业ROA;由于台湾产业升级较快,从重化工业主导升级到电子信息和服务业主导,企业盈利大幅上升;依赖于电子信息产业强劲的出口竞争力,台湾贸易顺差大幅上升,M2高达20%以上,流动性极为充裕。

图20 中国台湾M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)

图20 中国台湾M2和CPI(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND) 图21 中国台湾利率(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND)

图21 中国台湾利率(单位:%)(资料来源:国泰君安证券研究, CEIC,WIND) 图22 中国台湾“经济L型”时期的资本市场表现(左轴:1,右轴:%)(资料来源:国泰君安证券研究,国务院发展研究中心)

图22 中国台湾“经济L型”时期的资本市场表现(左轴:1,右轴:%)(资料来源:国泰君安证券研究,国务院发展研究中心)6、启示

德日韩台“经济L型”时期的资本市场表现,对当前中国经济和资本市场具有重要启示。

1、在增速换挡初期,大多数经济体都曾进行政策试错。由于对“经济L型”的必然性和增长动力转换的必要性缺乏足够认识,寄希望于旧增长模式依靠负债维持经济高增长,形成资金黑洞,杠杆率快速攀升。虽然短期间内经济保持高速增长,但难以持续,并积累经济金融风险,企业盈利大幅下滑,市场普遍悲观,股市多为熊市,或者由于短期货币刺激出现泡沫后转熊。

2、德日韩台成功推动了结构性改革,“经济L型”之后经济增长依靠全要素生产率和创新驱动,产业结构升级,企业盈利能力大幅提升,虽然经济增速下台阶,但增长质量上台阶,普遍出现股市牛市,甚至长牛慢牛。增速换挡成功的经济体,在传统产业升级的同时,涌现了一批新兴主导产业群,比如,韩国2000年以后的半导体、通信电子、汽车、造船、文化传媒等,日本1975年以后的精密仪器、电气、电子、节能汽车、机械等,中国台湾1985年以后的电子产业。新兴的高端制造业和现代服务业相比传统的重化工业和房地产业,虽然推动GDP增长的能力较差,但企业盈利能力更强。

3、经济高速增长阶段过去以后,并不必然有一个中速增长平台在那接着,拉美、东南亚等很多经济体由于改革转型失败,落入“中等收入陷阱”的漫长黑暗,失去增长的动力和希望,民粹盛行,社会动荡。根据我们自2009年以来大量的跨国经验研究表明(参见国君宏观“供给侧改革”专题系列),跨越或落入“中等收入陷阱”的关键在于能否成功推动供给侧结构改革。

4、未来中国“经济L型”是理想状态,需要经过艰苦卓绝的改革努力才能实现,虽然经济增速下台阶,但增长质量上台阶,实现经济结构的脱胎换骨。如果改革转型失败,存在L不住的风险。随着房地产投资、库存、出口等经济指标探底,中国经济短期W型、中期L型、长期只有通过改革才有望实现U型复苏。表面上是增速换挡,实质上是动力升级,根本上靠改革转型。

5、中国经济有很大潜力,拥有改革开放30多年来建立起来的庞大产业基础、训练有素的工人队伍和一批具有创新创业活力的企业家群体,市场经济的理念和制度在960万平方公里土地上开始扎根,这是最大的希望。广东、浙江等部分地区经过前期转型阵痛,已经告别高速增长时代,实现“经济L型”换挡,近年经济增长质量大幅提高,保持了中速平稳增长。二战以来,世界上100多个后发经济体,只有12个成功跨越中等收入陷阱、实现增速换挡、跻身发达经济体行列,这12个中5个都在我们周边,日本、韩国、中国台湾、中国香港和新加坡,文化、制度、区位跟中国都很接近,只要能够重启第三轮改革开放,背水一战,中国转型成功有希望。

(本文作者介绍:国泰君安证券研究所董事总经理、首席宏观分析师,中国金融40人论坛特邀研究员、中国新供给50人论坛成员、中国人民大学兼职研究员等。曾担任国务院发展研究中心宏观部研究室副主任。)

责任编辑:郝美津 SF173

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

闂佸搫鍊绘晶妤€顫濋鐐闁挎柧鍕樻禒娑㈡煥濞戞瑧鐓柟骞垮灪閹峰懘寮撮悢鍛婃瘑闁荤姵鍔曠紞濠囥€傞埡浼卞湱鈧綆浜滈崗濠勭磼娴i潧濡虹紒鍙樺嵆瀹曘劌螣閼测晜鎯eΔ鐘靛仜閻忔繈骞夐敓鐘冲剭闁糕剝娲濈粈瀣偣閸パ呭ⅵ闁绘稏鍎甸弫宥呯暆閸愭儳娈查梺鍛婃礀閵囨ḿ绮崒婵勪汗闁瑰灝瀚壕锟�闂佺粯鍔楅幊鎾诲吹椤旇姤浜ゆ繛鎴灻鎶芥偣閸ョ兘妾柛搴嫹