1月29日,腾讯作为主发起方,联合苏宁、京东、融创与万达商业在北京签订战略投资协议,计划投资约340亿元人民币,收购万达商业香港H股退市时引入的投资人持有的约14%股份。据此估算,万达商业估值约2429亿元。

这是全球互联网公司和实体商业巨头之间最大的单笔战略投资之一。

1月29日晚间,万达集团微信公众号发布的这则重磅消息点燃了资本圈,这是万达商业回A进程沉寂相当一段时间后的首次进展。值得重视的是,万达集团明确指出,上述战略投资者加入后将推动万达商业尽快上市。

投后万达商业体量有多大?

根据上述各商业巨头的投资金额测算,万达商业的估值约为2429亿元。

万达商业是万达集团旗下重要的商业地产板块,以1月29日收盘价来计算,同属地产板块的投资方融创中国(01918.HK)的市值约为1685亿港元;碧桂园(02007.HK)市值3456亿港元,约合人民币2798亿元;而前段时间登顶全球房企市值冠军的万科A+H市值共约4162亿元人民币。

去年11月引入600亿元第三轮战投的恒大地产估值已达4251.9亿元。由此可见,万达商业投后估值与碧桂园相当。

作为万达集团旗下核心企业,是全球规模最大的实体商业巨头,万达商业的主营业务是搭建线下消费平台为目的的商业地产投资、运营管理。截至2017年底,万达商业持有已开业商业面积3151万平方米,在中国开业万达广场235个,年客流量31.9亿人次。

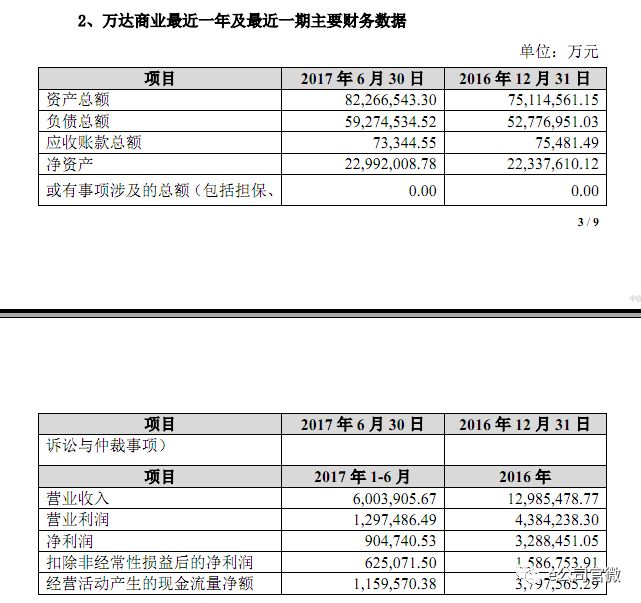

从财务数据来看,万达商业经审计的2016年实现营业收入1298.55亿元,实现净利润328.85亿元;2017年上半年实现营业收入600.39亿元,实现净利润90.47亿元。

(万达财务数据,巨潮截图)

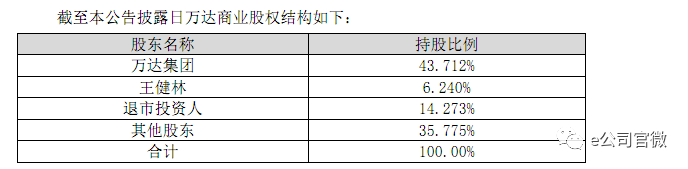

截至目前,万达集团持有万达商业43.712%股份,王健林直接持有万达商业6.24%股份,王健林为万达商业实际控制人。

而退市投资人持有万达商业14.273%的股份,腾讯等各方的入局也意味着万达商业从H股私有化退市时引入的投资人将悉数撤退。

(万达股权图,巨潮截图)

巨头们啪啪打算盘

1月29日晚,苏宁云商(002024)也发布了这则消息,透露了其投资额。公告称,苏宁云商或其指定的子公司计划出资人民币95亿元或者等值港币购买万达商业股东持有的约3.91%股份。

具体购买情况包括两个部分:

首先购买万达商业H股退市时引入的退市投资人拟出售的其所持有的万达商业股份;

其次,苏宁云商投资款在购买退市股份之外仍有剩余的,应与万达集团签署股份转让协议,并将剩余的投资款全部用于购买万达集团转让的持有万达商业部分股份。

投资完成后,苏宁云商可委派一名人员作为列席代表列席万达商业董事会,但不享有投票权。

万达商业此次引入的战投可谓是大牌云集,从上已经大致可以窥见苏宁的投资成本,除去苏宁,腾讯、京东和融创平均每方将出资82亿元。商业巨头凑在一起做买卖,那么这笔生意到底划不划算?

高景资产总裁薛冰岩算了这样一笔账:

1、万达商业在港股私有化之后有资金困境,按照约定,假如万达8月份之前未能在A股上市,支付给私有化资金的成本大概有300亿,这是极大的资金压力;

2、按照340亿占比14%的股份来看,万达商业的估值约为2429亿元,按照万达商业持有的3151万平方米物业计算,每平方米物业价值仅为7707元,这显然是极为有吸引力的估值水平;

3、无论是腾讯和京东,还是苏宁,在新零售业态发展如火如荼的今天,都对线下商铺资源有较强烈的需求,而万达商业正好能够满足这种需求。

对市场影响及投资机会而言,对苏宁来说,张近东提出来要在2018年开8000家店,入股万达商业可能有利于进一步加强与万达的合作,快速实现开店目标;对腾讯而言,可能更多地是一种财务投资;对京东而言,也有利于其线下店铺的开拓。

小e觉得这账本里满满都是信息。

苏宁在自家的微信公众号里也啪啪打起了算盘,称这次投资是公司新智慧零售大开发战略自2017年底发布后公司具有战略性的重要一步。

苏宁称,公司计划未来三年将苏宁互联网门店拓展到2万家左右、面积达到2000多万平方,其中,2018年新开店数量将达到5000家。

苏宁认为,自己和万达商业的互补性非常明显,对于苏宁来说,万达商业拥有完善的商业广场物业资源以及丰富的品牌商户资源,具有较大的线下入口价值;而对于万达来说,苏宁有着丰富的零售业态以及庞大的物业资源需求。

一方面苏宁可以加快线下苏宁易购、母婴、超市等专业店面以及苏宁易购广场多业态店面的布局,进一步完善苏宁智慧零售网络布局;同时万达商业下属物业也实现了稳定的租金收入,有助于物业估值提升,实现稳定的投资回报;此外,双方还将在会员数据、金融服务、仓储物流、物资采购等多方面开展一系列合作。

万达商业又有啥盘算?

苏宁提到,其单面进入万达商业后,能够为万达商业提供稳定租金,有助于物业估值提升,而万达自身还有其他的盘算。

针对此次投资,万达集团表示,引入新战略投资者后,万达商业将更名为万达商管集团,1至2年内消化房地产业务,万达商管今后不再进行房地产开发,成为纯粹的商业管理运营企业,各方将推动万达商管集团尽快上市。

这从万达2017年的部分业务调整已经可瞄见端倪。2017年,万达经历了638亿元世纪并购案,将旗下的13个万达文旅城卖给了融创、77个酒店卖给了富力,与此同时,万达保留文旅项目的品牌及运营管理权,这是万达实现轻资产战略落地的重要一步。

重新定位的万达商管集团将利用腾讯、苏宁、京东海量线上流量和本身巨大线下商业资源开展多方面合作,共同打造线上线下融合的中国“新消费”商业模式,实现实体商业与互联网企业的双赢。

另外,借此次战略投资,万达重提了万达商业的上市计划。

万达商业于2014年12月23日在香港联交所上市,创下了港股市场规模最大的IPO。但上市后,万达商业估值远远低于同类A股上市公司,其股本结构中实际可流通的股票数量也一直维持在较低水平,融资能力大受限制。

不足两年时间之后, 2016年9月20日,万达商业在香港联交所完成私有化退市。自去年万达商业进入IPO排队的消息爆出之后,关于其回A的消息已经沉寂了相当一段时间。

e公司曾经梳理在万达商业私有化进程中,多家A股上市公司隐身于9家私有化财团中,包括皇氏集团、国中水务、杉杉股份、工商银行,以及中国中铁、中国平安、中航资本等“中字头”公司。目前暂不清楚将要交出万达商业14%股份的退市投资人中是否都包括这些公司。

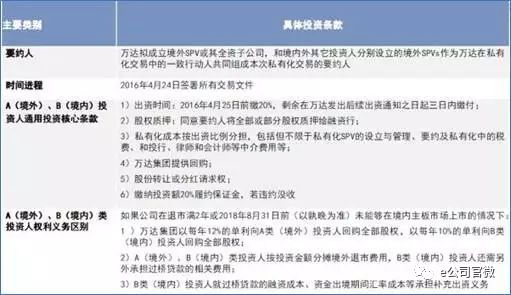

此前有媒体报道,万达商业私有化项目书显示,万达在私有化时签订一份对赌协议,协议称,万达商业计划在2018年8月31日前完成上市。如果公司在退市满两年或2018年8月31日之前未能在内地主板市场上市,大连万达集团将回购全部股份,并向海外及境内投资者分别支付12%和10%的利息。

正如上面分析,对赌协议即将到期,而万达商业回A暂无明确进展,万达要付出的私有化资金成本将非常高昂。

小e在此梳理了一下万达商业从港股退市与A股上市之路。

2014年12月,万达商业在香港联交所挂牌上市,发行6.52亿的港股,每股发行价48港元。但万达商业在港股的表现却不尽如人意,最高价每股78港元,而最低价却低到了31.1港元。

2015年9月,万达商业向中国证监会递交了招股说明书,按照万达商业披露的A股新股发行计划,总计发行不超过2.5亿股新股,募集资金120亿元,折算下来平均每股发行价为48元。

2016年3月30日晚间,万达商业(3699.HK)发布公告称,拟进行H股全面收购要约。要约收购价格将不低于48港元。

2016年9月20日,登陆港交所637天的万达商业正式退市,从H股退市之后的万达商业全力谋求在A股的上市。

2017年3月3日,证监会发布的最新版首次公开发行股票审核工作流程及申请企业情况表格中,万达商业的状态由此前的“已受理”转为“已反馈”。

2017年7月10日,万达商业和融创中国(01918.HK)联合发布,融创房地产集团以335.95亿元收购万达旗下76个酒店,同时万达以295.75亿元的价格,将13个文旅项目的91%股权转让给融创。从万达的管理结构上来看,万达文旅城项目和酒店业务都是正在谋求回归A股的万达商业的重要构成部分。此前,证券时报曾报道,据万达内部人士称,万达商业回A计划中最大的不确定性在于“定性”:万达商业不希望被划入房地产板块。

在今晚,万达公告表示,引入新战略投资者后,万达商业将更名为万达商管集团,1至2年内消化房地产业务,万达商管今后不再进行房地产开发,成为纯粹的商业管理运营企业,各方将推动万达商管集团尽快上市。

王健林的“剧透”

实际上,对于万达商业的调整,王健林在“万达集团2017年年会”上早有提及。

数据显示,万达商业收入1125.4亿元,完成年计划的104.1%,同比减少21%。其中,房地产收入831.7亿元,完成年计划的104%,同比减少23.7%;租金收入255.2亿元,完成年计划的101.4%,同比增长30.3%。

万达年会上,王健林透露,今年为了适应转型,也为了资本市场需要,万达拟对公司管理架构进行调整,主要是商业地产进行架构调整。

一方面是成立商管集团,将原来商业地产更名,成为一个纯粹的商业物业持有和运营管理商,使公司战略更清晰,商业模式更纯粹,也为了使市场估值更高。将来商管就是收租金,利润每年两位数增长,在此基础上,再通过线上线下融合做一些东西出来,这样公司市场估值会更高。新的商管公司将是以轻资产为主、重资产持有为辅的企业。新的商管集团将是万达集团核心企业。

另一方面是成立地产集团。第一要负责消化商管集团的地产业务,但利润归商管。第二要开发万达广场重资产,也不排除纯粹搞一些住宅开发。第三也可以输出品牌管理。地产集团不求做大,主要看利润。地产集团的主要任务就是建万达广场,另外捎带搞点业务就行。

此前,“世纪大交易”后,万达已将文旅和酒管这两个轻资产部分注入到香港上市公司万达酒店发展(00169.HK)中,目前该上市公司1月19日因涉及非常重大收购事项暂时停牌,而万达商业A股IPO正在排队中。于是市场猜测,以文旅和酒店管理为主的轻资产业务在香港上市,以“万达广场”为主的轻重结合资产则谋求在A股上市,是万达资本市场布局的方向。

此外,在谈及2018年的主要工作安排时,王健林再次强调,要继续降低企业负债,清偿全部海外有息负债。

“万达集团将采用一切资本手段降低企业负债,包括出售非核心资产、保持控制权前提下的股权交易、合作管理别人的资产等等。万达要逐步清偿全部海外有息负债,万达商业退市资金也有了可靠方案。同时计划用两到三年时间,将企业负债降到绝对安全的水平。今天我可以在这里负责任地说,万达集团在全球绝不会出现任何信用违约!万达30年没有出现一起信用违约,我们把信用看得比资产、利润更重要。”他说。

责任编辑:白仲平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)