个人养老投资新时代,40家养老目标基金PK,你会选择哪一家?【寻2019基金业引领者】

来源:建投策略研究 作者:张玉龙、罗永峰

一、 外资流出,加仓良机

上周沪深两市共有536家上市公司涨停,上周涨停的上市公司数环比下降115家。重要股东减持59.74亿元,环比减持增加60.42亿元。新发股票型及混合型基金环比增加,融资融券余额资金环比下降幅度较大,融资买入额亦下行。上周新发基金规模环比增加,主要是由于睿远首只基金热销导致,剔除后新发基金规模无显著改善。上市公司涨停家数环比下降,融资买入额下行,市场换手率有所下行,都指示市场情绪有所回落。

截至3月22日,美元兑人民币汇率中间价报6.69,环比下降0.0144。截止2019年3月22日,实际人民币有效汇率指数126.63。与此同时,北上资金流入下降,其中沪市净流入环比环比增加2.96亿元;深市净流入环比减少24.50亿元。美联储偏鸽,但欧美3月PMI指数创历史新低。上周标普500指数下跌1.9%,10美债收益率从2.54%下跌到2.44%。上周五美国VIX指数飙升20.9%,全球风险偏好快速下行,北上资金从周二到周五保持连续四天流出。海外市场波动加剧,而人民币兑美元汇率维持稳定,欧美股市调整预计将对国内市场产生冲击效应而非流入效应。受外围市场影响,短期国内市场双向波动加剧。外资流出金融消费龙头,将是国内投资者需要关注的机会。

上周央行分别在3月18日和3月19日进行逆回购操作,分别为600亿元、500亿元,在3月22日有200亿逆回购到期,上周央行公开市场净回笼2370亿元。上周短期与长期利率均上行,期限利差下行,信用利差上行。从利率走势来看,R007与DR007均下行。上周央行继续回笼,全周资金面整体偏紧张,下半周逐渐转松,资金利率先上后下。在3月猪价上涨推升短期通胀的背景下,短期货币市场流动性宽松受制约。

即使经过本轮上涨,A股仍处估值低位,随着信用宽松逐步见效,长期慢牛基础仍然坚实。上周沪深300指数PE收于12.59倍,位于历史市盈率分位数36.50%;创业板指整体PE收于53.97倍,位于历史估值水平62.98%。在行业市盈率方面,计算机和通信行业处在历史PE估值水平的较高位置,传媒、建筑材料则处在历史估值较低水平。在行业市净率方面,食品饮料和通信行业处在历史市净率估值的较高水平,商业贸易、银行和传媒则处在历史市净率估值较低水平。

AAA企业债到期收益率环比下行,与此同时加权平均贷款利率下行、AA级信用利差下行、货币乘数同比上行、社融表外占比上行,这些在过去是信用宽松的领先指标,当前走势都指向信用逐步改善。在信用宽松的过程中,我们已经观察到信用扩张、利率不断下降的积极信号,利率下行就成为宽信用的核心。我们在《宏观对冲策略中的成长股》报告中,专门分析了在产出下降和利率同时下降的过程中,成长股会持续的占优。在宽信用的第二个阶段,信用逐步恢复,利率逐步下降,在没有政策逆向调控的情况下,地产等资本密集型行业开始和成长板块一样占优;周期类属于财务杠杆和经营杠杆都较高的品种,在宽信用的第三个阶段会表现出来;在收入提升至后,消费板块才能够重新上行。因此,股票市场的行业配置顺序是成长、券商>地产>银行>周期>消费。在海外市场大幅波动导致外资流出的情况,市场回调就是加仓良机,我们建议投资者继续沿着科技龙头、券商的方向提升仓位,分享中国改革和经济复苏带来红利。

2

2二、 股票市场流动性

(1) 涨停情况

上周沪深两市共有536家上市公司涨停。上周涨停的上市公司数环比下降115家。其中沪市223家,环比下降28家;深市313家,环比下降87家。此外,中小企业版共有109家企业涨停,环比下降78家。

(2) 资金流出

(2) 资金流出IPO与再融资:上周证监会核发IPO批文1个,核发募集资金数量为9.95亿元。上周新股实际募集资金为5.30亿元,本周IPO融资额为17.56亿元,环比上升2.36亿元。上周增发金额为2.98亿元,环比减少4.08亿元。

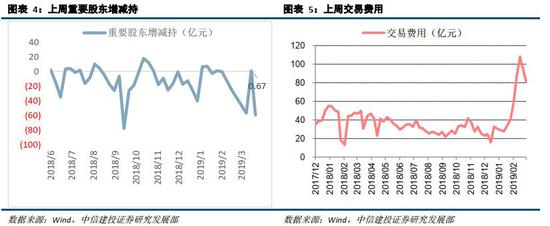

重要股东增减持和交易费用:上周重要股东减持59.74亿元,环比减持增加60.42亿元。上周股票市场交易费用81.48亿元,环比减少12.38亿元。

(3)二级市场

新增投资者:本月新增投资者数量不断增加。2019年2月15日截止周新增投资者20.66万人,环比增加1.75万人;期末投资者14775.87万人。

新发基金规模:上周新发股票型及混合型基金为303.01,环比增加296.45亿元。其中公募基金303.03亿元,无私募基金。

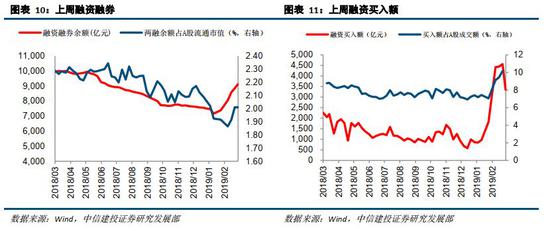

融资融券余额:融资融券余额上周为9116.30,资金流入528.92亿,流入环比下降283.02亿元。上周末融资融券余额占A股流通市值2.01%。

融资买入额:融资买入额上周为3355.18亿元,环比下降1207.08亿元。上周末融资买入额占A股成交额10.25%,环比上升0.10%。

北上资金流入:2019年3月18日至2019年3月22日期间,陆股通A股净流出8.69亿元,净流入环比减少21.54亿元。其中,沪市净流入28.26亿元,环比增加2.96亿元;深市净流出36.95亿元,环比减少24.50亿元。

3

3三、 金融市场流动性

(1)基础货币

公开市场操作:上周央行公开市场实现净投放-2370亿元。上周央行分别在3月18日和3月19日进行逆回购操作,分别为600亿元、500亿元。在3月22日有200亿逆回购到期,周一至周五,央行公开市场货币净投放分别为-200亿元、0亿元、0亿元、500亿元、-200亿元。

(2)货币市场

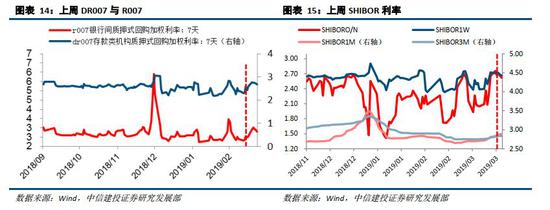

上周短期利率下行,长期利率上行,期限利差下行,信用利差上行。从利率走势来看,R007下行,上周平均利率为2.89%,变动0.1414个百分点。DR007下行至2.66%,周度平均值为2.71%。上周SHIBOR短期端利率下行,长期端利率持续上行。

(3)债券市场

上周末国债到期收益率(1年/5年/10年)为2.47% / 3.03% / 3.11%,5年期、10年期收益率环比同步下行,1年期收益率环比同步下行。上周末10年期国开债到期收益率为3.62%,环比下行。上周3A企业债到期收益率(3年/5年/7年)收于3.63%/ 4.02%/ 4.21%,3年、5年、7年收益率环比同步下行。

4

4四、 全球流动性

(1)全球汇率:

人民币汇率:人民币对美元略升值。截至3月22日,美元兑人民币汇率中间价报6.69,环比下降0.0144。截止2019年3月22日,实际人民币有效汇率指数126.63。

(2)债券市场:

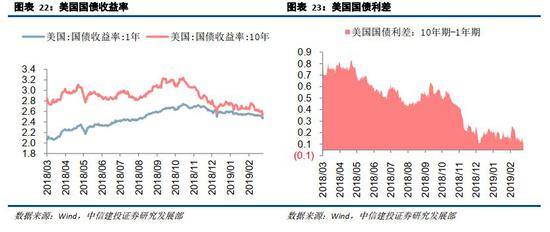

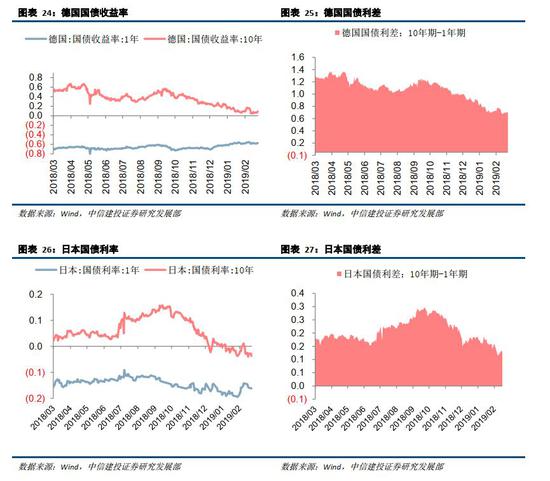

截至3月21日,美国10年期美债收益率2.54%,1年期美债收益率2.48%,利差0.060%。德国10年期债券收益率0.05%,1年期债券利率-0.57%,利差0.62%。日本10年期债券利率0.027%,1年期债券利率-0.1630%,利差0.136%。德国短端利率上行,长端利率下行,期限利差收窄;美国收益率震荡,期限利差有轻微波动;日本长端利率上行,短端利率下行,利差平稳震荡。

五、板块和行业估值

(1)板块估值

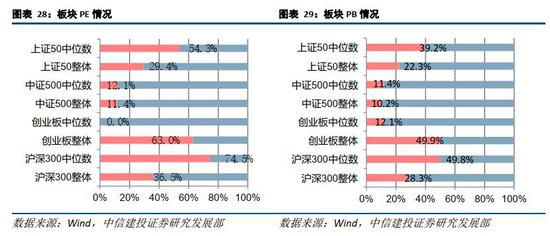

市盈率估值方面,上周沪深300指数PE收于12.59倍,位于历史市盈率分位数36.50%;PE中位数为18.00倍,中位数分位数在历史水平的74.49%。创业板指整体PE收于53.97倍,位于历史估值水平62.98%;创业板股市盈率中位数收于37.40倍,分位数为18.72%,PE估值处在历史低水平。中证500上周末市盈率24.46倍,处在历史水平的11.35%;其PE中位数在24.98倍,是历史水平的12.07%。上证50整体PE为10.01倍,PE分位数是29.36%;市盈率中位数周末收于12.51,分位数在54.26%。

市净率方面,上周沪深300指数PB收于1.52,市净率分位数是28.27%;PB中位数为1.80倍,中位数分位数收于49.83%。创业板整体PB周末为4.70,位于历史估值水平的49.87%;创业板股市净率中位数3.73,处在历史分位数23.12%。中证500上周末PB为2.04,处在历史水平10.19%的位置;其PB中位数在2.09倍,是历史水平的11.42%水平处。上证50整体PB为1.25,且PB分位数是22.28%,市净率中位数周末收于1.53,分位数在39.16%。

PEG指标方面,上周沪深300指数PEG收于1.29,位于历史水平的60.8%分位处;创业板指由于净利增长为负,PEG为0,处在历史水平的低谷;中证500PEG为14.74,分位数在86.9%的分位处;上证50PEG收于0.91,位于69.9%的历史水平位置。

(2)行业估值

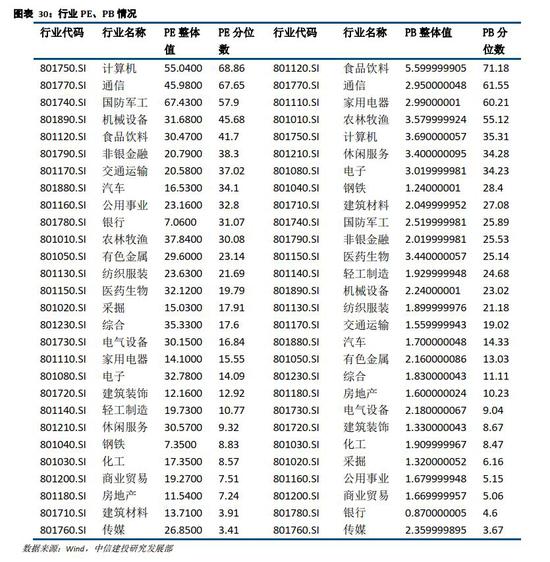

(2)行业估值市盈率方面,计算机和通信行业处在历史PE估值水平的较高位置,55.04和45.98的整体PE值,PE分位数分别为68.86%、67.65%。传媒、建筑材料则处在历史估值较低水平,26.85,13.71的PE仅为历史水平的3.41%,3.91%。在市盈率中位数方面,通信、汽车和计算机领跑了行业PE中位数分位数,分别在该行业历史水平的76.99%、67.24%和65.17%;而综合和传媒行业则处于PE中位数低谷水平,分别处于历史水平的2.79%和2.30%。

市净率方面,食品饮料和通信行业处在历史市净率估值的较高水平,整体PB值分别为5.6倍和2.95倍,整体PB分位数分别为71.18%、61.55%。商业贸易、银行和传媒则处在历史市净率估值较低水平,1.67、0.87和2.36的PB仅为历史水平的5.06%、4.6%和3.67%。在市净率中位数方面,通信和国防军工行业领跑了行业PB中位数分位数,分别在该行业历史水平的84.16%和61.27%;休闲服务、采掘、传媒行业则处于PB中位数的低谷水平,分别处于历史水平的10.27%、8.16%和4.45%。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)