2019“银华基金杯”新浪银行理财师大赛重磅来袭,报名即可领取666元超值好礼,还有机会获得经济学家、高校教授等明星评委专业指导,拿万元奖金,上新浪头条。【点击看详情】

来源:中信建投证券研究

原标题:信用债 | 2019年秋季投资策略:庭前梧桐,水边芙蓉

文 | 黄文涛 曾羽 吕元祥 高庆勇

今年以来违约依旧维持高位,但低评级主体融资情况有所好转。债市总体呈现震荡,表现上信用优于利率,低等好于高等,短期好于长期。地产融资经历了先松后紧的环境后政策定力更足,托而不举的意图更明,高频低幅的调控更稳。地方政府债务则处于旧模式到新模式的转换中。

信用扩张由旧模式到新模式存在更为广泛的投资机会。旧有的信用扩张模式下,我国的信用风险定价体系存在缺失,内生增长缺乏可持续动力。只有以土地和政府信用作为扩张载体的旧模式发生本质改变,信用定价体系健全,信用风险才有可能得以出清。路更难走,但似乎我们找到了对的路。

十九大以后,两个重要的变化:一个指向房地产,即“房住不炒”被写入十九大报告中;另一个指向增长模式,即从高速增长转向高质量增长。旧模式向新模式的转变过程中,广义财政大幅收缩引致的债务收缩会首先体现到投资的压减,加大经济下行的压力。防风险需要稳存量、控增量。此时,提升政府显性债务托底经济,缓释出清节奏,似乎也是应有之义。近期市场信用分层加剧,机构风险偏好下移难以避免,宽信用似有反复,理性看待经济出清的周期风险的同时,也应预计到宽信用不宽到稳誓不罢休的政策指向,预期差中存在更为广泛的投资机会。

对于产业债而言,中等久期期限利差及等级利差已处于历史低位,宽信用反复,拉久期及降评级都须谨慎。第一,政策红利下过剩行业国企和适当下沉,过剩行业民企龙头也可参与,但营收预期不宜过度乐观,煤炭强于钢铁、水泥、电力等。第二,中下游的民企仍是违约高发的主体,自身存货变现能力较好的龙头民企仍可配置。

对于城投债而言,我们认为地方债务监管以稳为主。未来隐性债务处置的主要手段包括兜一部分(公益)、展一部分(非公开)、转一部分(经营类、现金流),也不排除会有一部分违约(慎选但逐步拉开序幕)。由于公开债务违约概率较小,主动去杠杆以解决问题,属于公益偏安,高等级、公益类平台稳。低等级城投面临估值及流动性压力。风险主要在于平台经营转型的难度、到期债务压力以及隐性债务监管政策的变化。基于旧有信用模式需要调整的大背景,我们建议投资者谨慎防尾部风险。

一、市场回顾:违约主体仍增加,评级利差有压缩

信用环境:违约主体同比增加,民企仍为违约主力

2019年1-8月违约节奏同比提升,新增违约主体数量与违约规模仍处于历史高位。今年1-8月新增违约主体25家,较去年同期大幅上升66.7%;2019年1-8月违约债券共计108只,涉及规模787.49亿元,数额同比增加。整体来看,尽管今年出台了部分支持政策,但受19年仍为回售高峰、刚兑信仰逐步打破、尾部发行人再融资困难等因素影响,2019年1-8月我国信用债市场违约节奏同比加快,新增违约主体数量与违约规模整体仍处于历史高位。

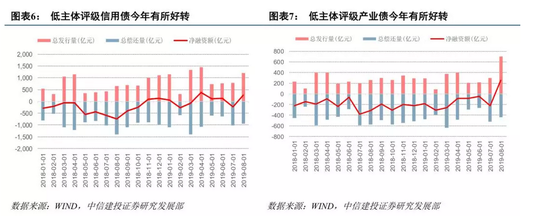

债券融资:发行净融同比向好,低评级主体融资情况有所好转

2019 年1-8月 月。信用债发行净融同比向好。2019年1-8月信用债净融资额15479.34亿元,同比大幅增加75.5%,其中产业债净融资额 8658.14 亿元,占 56.11%,城投债净融资额 6794.2 亿元,占比 43.89%,其中 8 月以来城投周发行量持续处于低位。

受益于城投发行大幅增加,低主体评级信用债一级市场回暖,融资情况有所好转。随着“宽信用”政策的逐步推进,2019年1-8月我国低等级信用债发行额及发行占比持续提升。1-8月我国低信用等级主体(主体评级在AA及以下,不含无评级)共计发行了7729.87亿元非金融信用债(短融、中票、公司债、企业债、定向工具), 发行规模同比增长60.00%,其中城投发行同比增加82.77%;从占比情况来看,低等级信用债发行占比为13.01%,较2018年占比有所增加。从净融资额来看,1-8月我国低等级信用债净融为350.8亿元,其中产业债、城投债净融分别为-926.15亿元、1276.95亿元,城投发行大幅提高导致信用债净融资额由负转正,低评级主体融资情况有所好转。

年初以来,受国内货币政策调整、宏观经济数据波动等因素影响,债券市场整体呈现震荡格局。一季度国家多项逆周期性调节政策出台,市场风险偏好有所提升,债市收益率整体呈现震荡,受益于国家“宽信用”政策的持续推进,信用债表现优于利率债。4月份开始国开债和信用债收益率双双上行,经历5月震荡后6-8月持续下行,8月中旬后慢慢上行。

具体来看,信用债表现好于利率债,低等级表现优于高等级,短久期表现好于长久期。

二、产业债:国企盈利趋弱化,私企杠杆显抬升

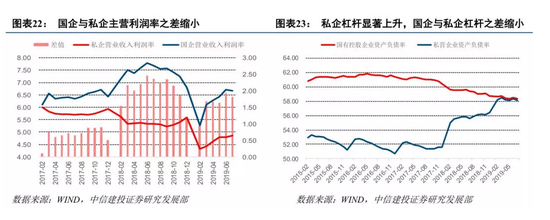

基本面:国企盈利优势逐渐减少,私企杠杆率显著抬升

国企、私企盈利能力下降,盈利差距和杠杆差距均在缩小。

从盈利能力来看,虽然我国上半年出台了减税降费、降低电价、扩大基建等逆周期性调节政策,但宏观经济下行仍为当前主要经济节奏,,2019年1-7月我国国企、私企主营业务收入利润率相较去年同期略有下降;同时,上半年国企、私企的盈利差距相较于2018年下降0.55个pct,国企盈利优势逐步弱化。

从杠杆率来看,国企、私企杠杆率持续分化,杠杆差距逐步缩小。年初至今,我国国企、私企平均资产负债率分别为58.30%、58.10%,国企持续下行,私企持续上行,杠杆差距维持收缩态势。受行政控杠杆及下游需求疲软等因素影响,国企资产负债率一路下降;而私企资产端虽然仍处扩张,但受上游供给侧改革导致原材料价格上涨、信用风险担忧加剧导致融资成本上升等因素影响,私企亏损率已大幅提升至20%左右,同期国企资产端增速也远高于私企,私企经营压力较大。

2019年1-8月民企信用利差收缩但仍处于历史高位,债券净融资额持续为负,民企融资状况仍有待改善。

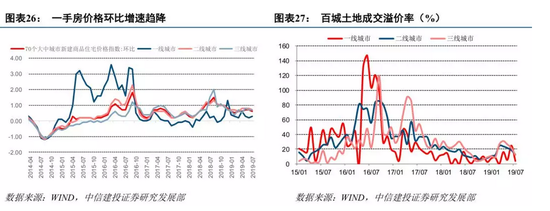

地产行业:不举不破存玄机,政策趋高频低幅

一手房销售价格环比增速放缓,二、三线城市的价格表现优于一线城市。从销售价格环比来看,16年9月大致是高点,其后逐步下降,在18年2月达到低点,之后又上升到18年8月,目前又从18年8月的高点的1.5%,下降到目前的0.6%。分城市来看,2019年至今,二、三线城市的一手房销售价格表现优于一线城市,部分二线城市在今年3-4月份迎来一波小阳春,房价有抬头压力。

房企迎偿债潮,借新还旧需求增加,目前发债尚且顺畅。信托融资规模缩减,房企前端拿地将受到一定影响,预计对以非标融资为主的小型、民营、低评级房企冲击更大。在融资边际收紧的情况下,房企对于销售端的回款更加依赖。

去化率是楼市热度的先行指标。可以看到去年下半年之后去化率快速下降,一方面原因在于调控政策趋严,另一方面在于下半年往往是推盘高峰,项目竞争激烈。今年整体去化率已经下台阶,且4月之后有向下趋势,未来需警惕预期变化。

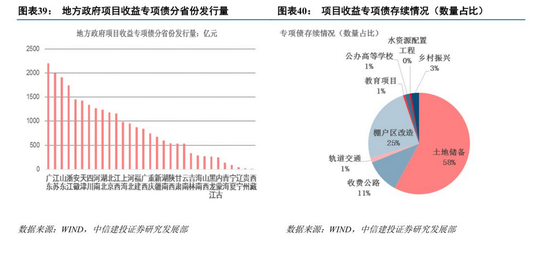

三、城投债:兜展转破化债务,找准定位勿冲锋

目前来看,城投债的债务根源当中存在新旧两种模式,并呈攻守之势。至2019年上半年,城投债余额达到7.8万亿人民币,地方政府债余额达到19.1万亿人民币,地方平台有息债务达到38万亿人民币。目前来看,城投债的债务根源当中存在新旧两种模式,并呈攻守之势。旧模式的主要问题在于政企难分、融资职能和隐性债务。而新模式的主要优势在于政企确责、投资职能以及债务清晰,成为两模式之间的守方,其主要通过存量摸底来甄别债务;通过旧账置换以降低成本;增量控制进行限额管理;严堵偏门,广开正门以削减债务,防范风险。

四、投资建议:信用分层不可免,高等级杠杆久期

只有以土地和政府信用作为扩张载体的旧模式发生本质改变,信用定价体系健全,信用风险才有可能得以出清。而出清的方式和节奏,虽主要着眼于我国自身经济运行步调,对于政策智慧和定力决心的要求将更高。

近期市场信用分层加剧,机构风险偏好下移难以避免,宽信用似有反复,理性看待经济出清的周期风险的同时,也应预计到宽信用不宽到稳誓不罢休的政策指向,预期差中存在更为广泛的投资机会。

下半年的违约不可小觑。多重因素下,年内违约率仍然将高企。这些因素包括:第一,在上游煤钢等产品价格高位以及经济整体悲观的情况下,民企基本面仍有继续恶化的可能;第二,民企融资支持政策取得了一定成果,但包商银行接管事件引发的市场风险偏好下行 可能会使得民企融资压力再次上升;第三,下半年民企债券到期回售压力较大。

中等评级与高等级评级利差为历史低位,期限利差已经开始压缩。第一,过剩行业国企和适当下沉,过剩行业民企龙头也可参与。第二,中下游的民企仍是违约高发的主体,自身存货变现能力较好的龙头民企仍可配置。

城投债策略:地方债务监管以稳为主。由于公开债务违约概率较小,主动去杠杆以解决问题,属于公益偏安。

平台债务二级收益率预判。目前政策基调下,公开债务实质违约风险仍不大,甚至在产业违约难下的挤压之下,高等级、公益类平台稳。低等级城投面临估值及流动性压力,主体资质差、承接机构信用边际收缩、包装机构信用扩张能力减弱。调整或才刚刚开始。看好轨道交通、扶贫攻坚和棚改等主题。

从城投转型的角度看,存在风险缓释的预期差。对于1-3圈层以升级为主。充分国家对于交规、棚改、扶贫政策,争取低成本的地方政府一般债及专项债等资金,用时间换空间,降低付息成本。对于4圈层以转型为主。非公益类平台市场化转型是趋势,利用PPP等模式化解政府杠杆、出售股权。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)