牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

| 线索Clues | 理性投资 |

北京时间3月21日(周四)凌晨2:00,美联储(Fed)公布3月联邦公开市场委员会(FOMC)会议决议,宣布将联邦基金利率目标区间维持在2.25%至2.5%不变,符合市场预期。

自2015年12月启动本轮加息周期以来,美联储此前已经加息九次,并在2017年10月开启缩减资产负债表计划,以逐步退出金融危机后出台的超宽松货币政策。

承认经济活动增速放缓

美联储在当天的声明中说,美国就业市场依然强劲,失业率也保持在低位。不过,经济活动增速较去年第四季度有所放缓。在能源价格下降拖累下,过去12个月整体通胀率有所下滑,但剔除能源和食品价格后的核心通胀率则维持在美联储设定的2%目标附近。

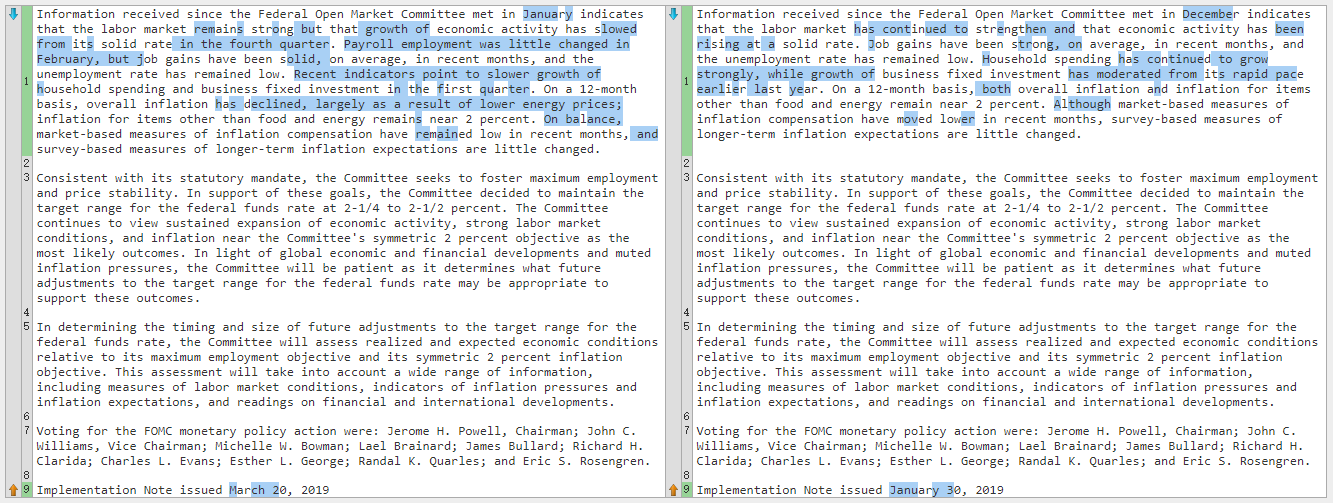

最近两次美联储FOMC声明文本比较(3月20日 vs. 1月30日)(来源:美联储、《线索Clues》整理)

最近两次美联储FOMC声明文本比较(3月20日 vs. 1月30日)(来源:美联储、《线索Clues》整理)美联储3月21日声明与1月31日声明比较(括号内为1月的表述):

1月会议以来(1月表述:12月会议以来),联邦公开市场委员会(FOMC)得到的信息显示,劳动力市场持续表现强劲,经济活动从四季度起由稳固增长转而放缓(1月表述:经济活动增长稳固)。2月非农就业人口略有变化,但就业增长稳固,几个月来平均失业率维持在低位。(1月表述:就业增长强劲,几个月来平均失业率维持在低位。)近期数据显示,一季度以来,家庭支出和固定资产投资增长更为缓慢。(1月表述:家庭支出持续强劲增长,但是固定资产投资较今年稍早时候的快速增长有所缓和。)衡量未来12个月整体通胀指标有所下降,主要源于能源价格降低;剔除食品与能源价格的通胀指标保持在接近2%的位置。(1月表述:衡量未来12个月整体通胀指标和剔除食品与能源价格的通胀指标保持在接近2%的位置。)总的来说,(1月表述,但是)最近几个月以市场为基础的通胀补偿指标有所下降,基于调查的较长期通胀预期几乎未变。

与美联储法定职责相一致,委员会旨在促进就业水平最大化和价格稳定。为了达到这些目标,委员会决定,将联邦基金利率维持在2.25%-2.50%。委员会仍然看到经济活动持续扩张,强劲的劳动力市场和接近2%的对称通胀目标。由于全球经济和金融市场的状况,以及通胀压力趋缓,委员会将对未来的调整保持耐心,以使联邦基金利率达到支撑上述指标最为合适的区间。

关于判断未来联邦基金利率目标区间进一步调整的时间和规模,委员会将评估相对于就业最大化和2%的对称通胀目标而言,实际与预期的经济条件如何。在评估过程中,委员会将考虑各种信息,包括劳动力市场环境的指标、通胀压力和通胀预期指标、金融和国际形势发展的数据等。

FOMC货币政策会议中投票赞成者包括:FOMC委员会主席(美联储主席)鲍威尔(Jerome H. Powell,Chairman);委员会副主席(纽约联储主席)威廉姆斯( John C. Williams,Vice Chairman);(美联储理事)Michelle W. Bowman;(美联储理事)Lael Brainard;(圣路易斯联储主席)James Bullard;(美联储理事)Richard H. Clarida;(芝加哥联储主席)Charles L. Evans;(堪萨斯联储主席)Esther L. George;(美联储理事) Randal K. Quarles;(波士顿联储主席)Eric S. Rosengren。

点阵图暗示今年不加息

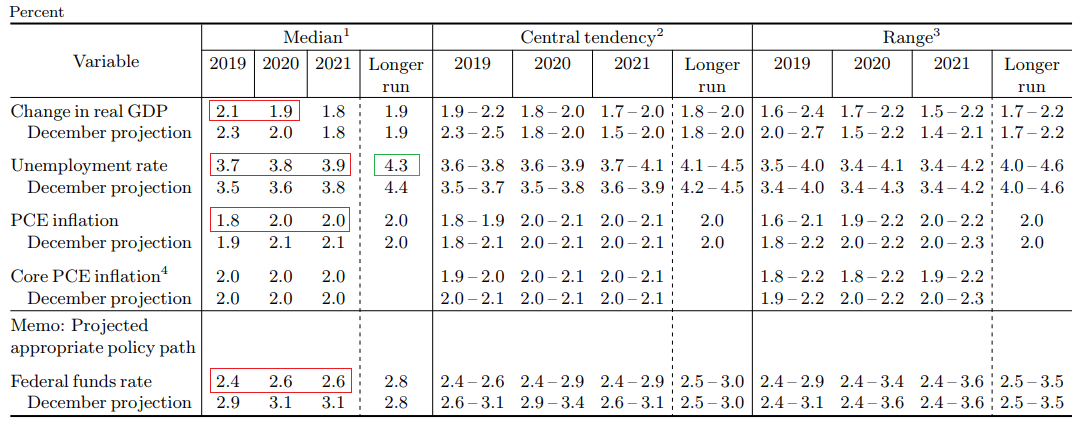

本次会议还更新了美联储官员们的利率预期“点阵图”(dot plot),发布了对通胀、失业率和经济增长的预期。

美联储官员们普遍下调未来三年利率预期。2019年预测中位值为2.4%,去年12月预计为2.9%,这暗示今年不会加息。2020年和2021年预测中位值为2.6%,这意味着直到2021年年底,最多加息一次。

去年12月,美联储官员对2019年底联邦基金利率的预测中位值为2.9%,暗示2019年将加息两次,去年9月和6月的点阵图皆暗示,预计2019年将加息三次,预计的中位值为3.1%。

FOMC委员们对美国经济及联邦基金利率的预期。绿色框中部分为预测中位值(median)上修的指标,红色框中部分为预测中位值下修的指标。(图片来源:美联储、《线索Clues》整理)

FOMC委员们对美国经济及联邦基金利率的预期。绿色框中部分为预测中位值(median)上修的指标,红色框中部分为预测中位值下修的指标。(图片来源:美联储、《线索Clues》整理)值得注意的是,此次会议进一步下调了2019年和2020年经济增长预期,2019年预期为2.1%,低于去年12月预期的2.3%,而去年9月的预期为2.5%;2020年预期为1.9%,去年12月预期为2%,2021年预期维持1.8%不变;同时进一步下调的还有2019年至2021年的PCE(个人消费支出)价格指数,2019年PCE通胀率预期为1.8%,去年12月预期为1.9%,去年9月预期为2.0%;2020年和2021年预期均由2.1%下调至2.0%;更长期的PCE中位数预期保持不变为2.0%。

预计9月底结束缩表计划

备受市场关注的美联储结束“缩表”进程也趋于明朗。美联储单独公布了一份缩表计划(Balance Sheet Normalization Principles and Plans),宣布从今年5月开始逐步放缓收缩资产负债表步伐,每月削减国债资产上限从300亿美元降至150亿美元,维持每月200亿美元抵押贷款支持证券(MBS)资产的削减上限,但从10月起,到期的MBS本金将转投入购买国债资产。

美联储预计,缩表计划或在9月结束。自2017年10月启动缩表以来,美联储已经削减超过4981亿美元资产,较2015年1月的峰值收缩5413.7亿美元。

美联储主席鲍威尔(Jerome Powell)预测,到年底美联储资产负债表余额占GDP总量将从2014年的25%降至17%,规模缩窄至约3.5万亿美元。

鲍威尔特别指出,结束缩表并非是一种货币政策调整,利率工具才是美联储的主要货币政策工具。

前纽交所交易员Stephen Guilfoyle担忧,激进的资产负债表管理模式或对金融市场流动性造成巨大影响。他表示,美联储应当把修复收益率曲线的重要性提前。

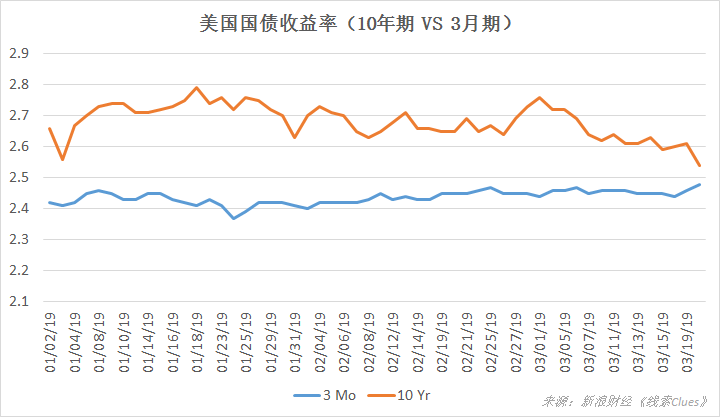

受美联储超预期“鸽派”影响,美国10年期国债收益率下探至2.526%,创2018年1月以来新低。3个月期国债收益率跌至2.473%。自2007年9月以来,两者利差首度跌穿10个基点。

美国国债收益率(10年期 vs. 3个月期) (图片来源:《线索Clues》)

美国国债收益率(10年期 vs. 3个月期) (图片来源:《线索Clues》)在当天的新闻发布会上,鲍威尔表示,美国经济态势良好,预计2019年将保持稳健。

“当前观测到的经济数据很难决断未来货币政策走势,目前我们最好保持耐心”(It's a great time for us to be patient)鲍威尔如是说。事实上,在议息会议后的新闻发布会上,开场四分钟内鲍威尔已四度提及“耐心”一词。

虽然新闻发布会上多位记者数次问及美联储未来货币政策走向,鲍威尔依旧讳莫如深,反复强调经济数据好坏参半,美联储需要保持耐心。

3月20日,美联储主席鲍威尔在新闻发布会上讲话(图片来源:新华社)

3月20日,美联储主席鲍威尔在新闻发布会上讲话(图片来源:新华社)此前,美国商务部公布去年12月美国零售销售意外萎缩1.6%,远不及经济学家预测的增长0.2%。今年1月份零售销售微涨0.2%。美国劳工部数据显示,2月非农就业新增人数仅2万,大幅不及预期的增加18万。1月非农就业新增人数经上修后为31.1万。2018年,非农就业新增人数平均每月22.3万。

上述数据均引发市场对于美国经济已经开始放缓的担忧。

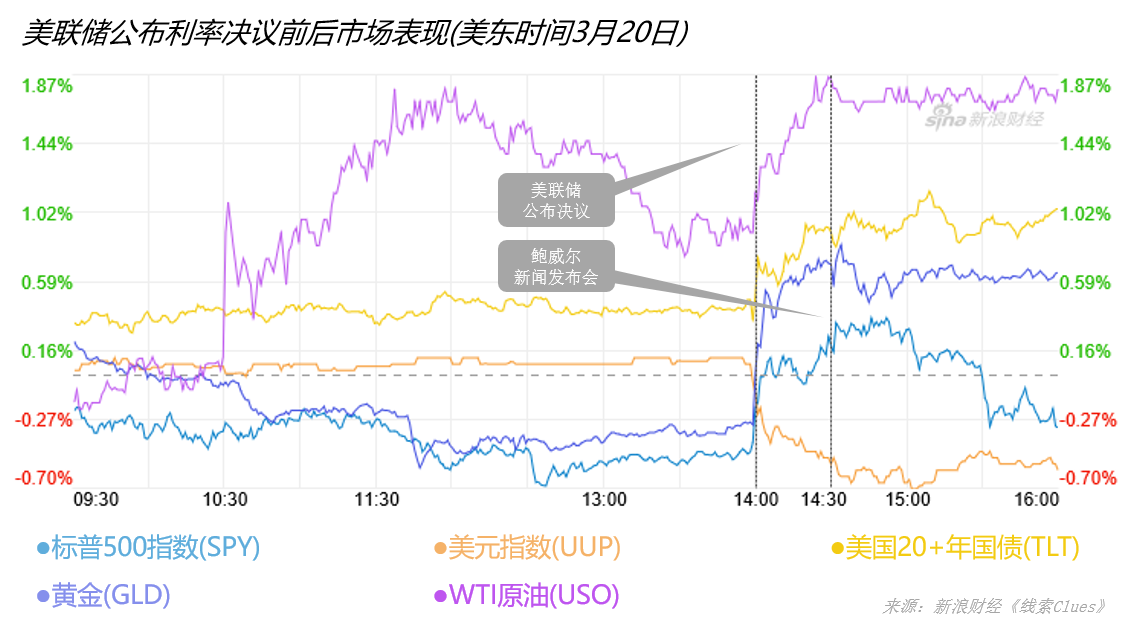

美东时间3月20日(周三),美联储公布FOMC声明、举行新闻发布会前后的市场表现(以交易所交易基金表征)(图片来源:《线索Clues》)

美东时间3月20日(周三),美联储公布FOMC声明、举行新闻发布会前后的市场表现(以交易所交易基金表征)(图片来源:《线索Clues》)会议声明公布后,美元(DXY)快速下跌,一度跌穿96关口。离岸人民币兑美元(USD/CNH)一度升破6.68元关口。

美国10年期国债收益率(TLT)跌至14个月低位,周三收报2.54%,较上一交易日大幅回落7BP(0.07个百分点)。

COMEX黄金期货(GC)4月份交割的合约收报1312.5美元,涨0.46%,连续四日收高。

美股在决议公布后集体转涨,收盘时标普500指数(.INX)(SPY)下跌0.29%,道指(.DJI)(DIA)收跌0.55%,纳指(.IXIC)收涨0.07%。

今日(周四),亚太股市涨跌不一。沪指(000001)收报3101.46,涨0.35%。恒指(HSI)收报29,071.55,跌0.85%。日本股市今日休市。

1月FOMC会议以来的相关经济数据

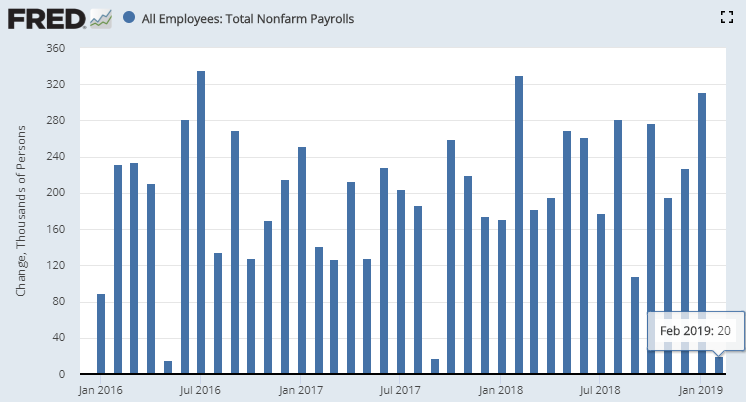

据美国劳动统计局(BLS)3月8日公布的非农就业报告(NFP),2月份美国非农就业人数增加2万人,远低于市场预期的18万人;失业率3.7%,符合预期。(图片来源:Fred、新浪财经整理)

据美国劳动统计局(BLS)3月8日公布的非农就业报告(NFP),2月份美国非农就业人数增加2万人,远低于市场预期的18万人;失业率3.7%,符合预期。(图片来源:Fred、新浪财经整理) 据美国劳动统计局(BLS)3月8日公布的非农就业报告(NFP),2月份美国失业率3.8%,低于预期的3.9%。(图片来源:Fred、新浪财经整理)

据美国劳动统计局(BLS)3月8日公布的非农就业报告(NFP),2月份美国失业率3.8%,低于预期的3.9%。(图片来源:Fred、新浪财经整理) 据美国劳动统计局(BLS)3月8日公布的数据,2月份美国所有私人非农雇员平均小时工资同比增长3.4%,高于市场预期的3.3%。(图片来源:Fred、新浪财经整理)

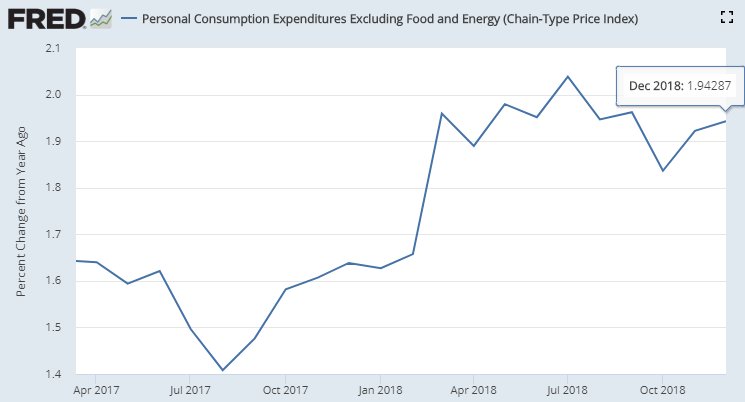

据美国劳动统计局(BLS)3月8日公布的数据,2月份美国所有私人非农雇员平均小时工资同比增长3.4%,高于市场预期的3.3%。(图片来源:Fred、新浪财经整理) 据美国经济分析局(BEA)3月1日公布的数据,12月美国核心个人消费开支(PCE)价格指数同比增幅为1.9%,符合市场预期。(图片来源:Fred、新浪财经整理)

据美国经济分析局(BEA)3月1日公布的数据,12月美国核心个人消费开支(PCE)价格指数同比增幅为1.9%,符合市场预期。(图片来源:Fred、新浪财经整理)(线索Clues / 李涛)

👉编辑精选:

2019年:

1月FOMC会议:美联储“鸽派”超预期 风险资产反应积极

2018年:

12月FOMC会议:美联储发出加息放缓信号 “缩表”步伐不变

11月FOMC会议:美联储重申渐进加息 美元重拾升势

9月FOMC会议:美联储声明摒弃“宽松” 长期加息顶点已现

7/8月FOMC会议:美联储信心大增 美国10Y国债收益率升破3%

6月FOMC会议:美联储年内加息任务比原计划更“重”

5月FOMC会议:美联储维持利率不变 400词声明隐含三点变化

3月FOMC会议:如期加息+温和预测 美联储释放了哪些信号?

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)