| 线索Clues | 理性投资 |

□ 美联储发出加息放缓信号 但“缩表”步伐不变

□ 美股遭遇2008年金融危机以来最糟糕一周

□ 美元指数期货投机净多仓连续三周下降

结合CFTC、ICE的交易员持仓报告(COT),截至12月18日,CME E-mini标普500指数、Cboe VIX指数、COMEX黄金、NYMEX WTI原油、ICE Brent原油期货投机净多仓增加,ICE美元指数期货净多仓减少,Cboe比特币期货净多仓增加,CBOT美国10Y国债期货净空仓减少(图片来源:CFTC、ICE、新浪财经)

结合CFTC、ICE的交易员持仓报告(COT),截至12月18日,CME E-mini标普500指数、Cboe VIX指数、COMEX黄金、NYMEX WTI原油、ICE Brent原油期货投机净多仓增加,ICE美元指数期货净多仓减少,Cboe比特币期货净多仓增加,CBOT美国10Y国债期货净空仓减少(图片来源:CFTC、ICE、新浪财经)截止12月18日(周二),CBOT美国10Y国债期货(IEF)(TLT)净多仓(以下简称“净多仓”)为-380,779手,净空仓本周减少了13,023手。

美国10年期国债收益率周五收报2.79%,本周大幅回落10BP(注:10个基点,即0.1个百分点)。隐含市场对加息预期的2年期美债收益率收报2.63%,同样下跌10BP。债券收益率与价格走势相反。

截至周五收盘,美国10Y-2Y国债收益率利差报16BP。本月上旬,这一用于监测长、短期利差的重要代理曾收窄至9BP,为十一年来最低水平。

⭕本周四,美、日、英三大央行公布利率决议。

北京时间周四凌晨3:00,美联储(Fed)公布12月FOMC货币政策决议,宣布加息25个基点,将联邦基金利率目标区间上调至2.25%-2.50%,符合市场预期。点此查看美联储发出加息放缓信号。

会议声明保留了“进一步逐步加息合理”这一分析师原来预计会摘除掉的修辞。

经济预测摘要(SEP)当中的点阵图(dot plot)显示,2019年底联邦基金利率预测中位值为2.9%,暗示2019年将加息两次,而9月点阵图暗示,预计2019年会加息三次。FOMC委员们预测的长期利率水平(也被认为是“中性利率”,“R*”)区间尽管没有变化,但中位值从上一次预测值3%下降到了2.8%,这一水平距离最新的联邦基金利率水平上限仅30个基点(0.3个百分点)。市场分析认为,当目标利率达到中性水平,美联储会停止加息,因高于该水平即意味着货币政策将抑制增长。

美联储主席鲍威尔(Jerome Powell)在随后举行的新闻发布会上表示,经济趋弱的证据包括海外经济增长迟滞和金融市场波动,但新变化并未从根本上改变美国经济前景;将保持缩减资产负债表的步伐,缩表“没有制造重大问题”;美联储已抵达了中性利率区间的低端,利率路径有很高不确定性,政策不是设定的,未来基于数据决定。

本次FOMC会议声明显示,货币政策决策者们继续保持观点一致。

周五,两位“票委”——美联储“三号人物”、纽约联储主席威廉姆斯(John Williams)和克利夫兰联储主席梅斯特(Loretta Mester)分别表态。

Williams明确表示,由于经济前景随时可能变化,进一步加息“并非承诺”。美联储对重新评估2019年的货币政策持开放态度,正在“非常认真”地倾听来自市场的声音。

他表示美联储理解市场在担忧什么,而不是单纯地将加息与缩表等正常化政策设定到“自动驾驶”模式。

Mester拒绝对股市大跌做出评论。但她表示,市场数月来一直波动,她肯定关注金融市场的表现。市场此前一直将她归为联储鹰派代表。

两位决策者均表示,美联储没有特定的利率水平目标,将根据经济来调节利率。

美联储宣布加息的当天,日本央行(BoJ)和英国央行(BoE)均宣布维持利率水平不变。

COBT美国10Y国债期货合约每手面值为100,000美元。

CME E-mini标普500指数期货(ES)(SPY)投机净多仓为210,266手,周变动增加36,087手。

本周,美股三大指数遭遇重挫。道琼斯工业平均指数(.DJI)下跌6.87%,创2008年10月份以来最大单周跌幅;标普500指数(.INX)下跌7.05%,创下2011年8月来最差单周表现;纳斯达克综指(.IXIC)下跌8.36%,创2008年11月以来最大单周跌幅,并正式跌入技术性熊市——即较前期高点的最大回撤达到20%。

截至周五,以收盘点位计算,标普500、道指距离前期历史高点的最大回撤分别达到17.54%、16.34%,美股历史上最长的牛市已岌岌可危。点此使用证券风险分析工具。

据“ETF精选”数据,由标普500成分股组成的板块本周全部下跌。能源板块(XLE)领跌。

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)

标普500指数及构成板块周涨跌幅(以代表性基金表征)(图片来源:新浪财经)“FAANG”大幅下跌,拖累纳指100(.NDX)亦跌入熊市。本周,亚马逊(AMZN)和Facebook(FB)跌幅均超过13%,苹果(AAPL)重挫8.9%。

美银美林(BofAML)12月全球基金经理调查显示,做多美元取代做多“FAANG+BAT”成为当月“最拥挤交易”。此前,做多“FAANG+BAT”连续十个月占据首位。“最拥挤交易”通常被认为是反向指标,预示着未来或遭遇平仓踩踏。

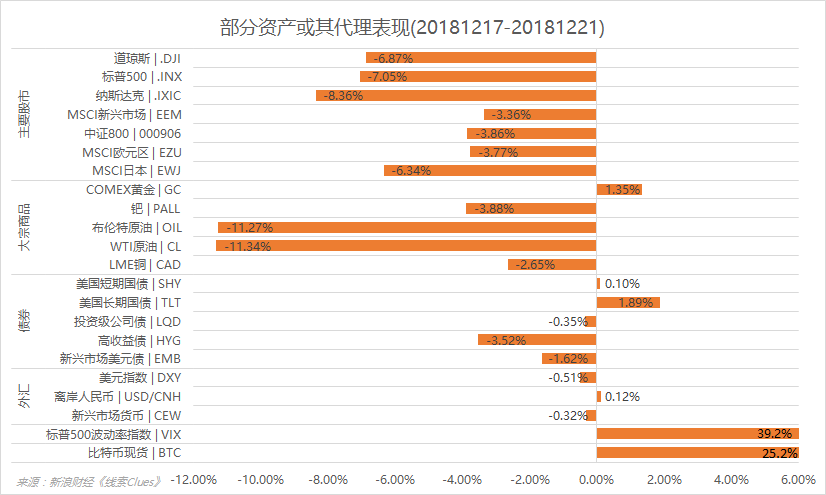

部分资产或其代理本周表现(图片来源:新浪财经)

部分资产或其代理本周表现(图片来源:新浪财经)MSCI新兴市场基金(EEM)本周下跌3.36%。沪指(000001)周跌2.99%,创业板指(399006)跌3.06%。权重蓝筹上证50跌4.84%,从7月份构筑形成的震荡箱体向下“破位”,创去年5月以来新低,以招商银行为代表的银行股是关键推手。

⭕新华社周五傍晚消息,中央经济工作会议19日至21日在北京举行。中共中央总书记、国家主席、中央军委主席习近平在会上发表重要讲话,总结2018年经济工作,分析当前经济形势,部署2019年经济工作。

会议强调,保持经济运行在合理区间,进一步稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期,提振市场信心,增强人民群众获得感、幸福感、安全感,保持经济持续健康发展和社会大局稳定。

会议指出,宏观政策要强化逆周期调节,继续实施积极的财政政策和稳健的货币政策,适时预调微调,稳定总需求;积极的财政政策要加力提效,实施更大规模的减税降费,较大幅度增加地方政府专项债券规模;稳健的货币政策要松紧适度,保持流动性合理充裕,改善货币政策传导机制,提高直接融资比重,解决好民营企业和小微企业融资难融资贵问题。

会议指出,打好防范化解重大风险攻坚战,要坚持结构性去杠杆的基本思路,防范金融市场异常波动和共振,稳妥处理地方政府债务风险,做到坚定、可控、有序、适度。

会议确定,明年要抓好七项重点工作任务。

周三晚间,即美联储公布利率决议几小时前,中国人民银行网站公布,为加大对小微企业、民营企业的金融支持力度,央行决定创设定向中期借贷便利(TMLF),根据金融机构对小微企业、民营企业贷款增长情况,向其提供长期稳定资金来源。点此了解更多货币政策工具。

海通宏观认为,此前中长端利率受制于MLF利率,而此次TMLF期限较MLF实际延长至3年且利率下行15BP,有利于引导中长期利率下降。

CME E-mini标普500指数期货合约每手价值为标普500指数*50美元。

ICE Brent原油期货(BNO)投机净多仓为159,560手,周变动增加11,716手。

NYMEX WTI原油期货(USO)净多仓为309,608手,周变动增加102手,终结连续十一周减少。

全球股市(ACWI)持续下挫,叠加投资者对供应过剩、需求疲软等担忧,国际两大原油期货合约本周重挫逾11%。

国际基准ICE Brent原油期货(OIL)主力合约周五收于53.48美元,周跌11.27%,创去年9月以来新低,较10月高点跌近38%。美国NYMEX WTI原油期货(CL)主力合约收于45.42美元,周跌11.34%,创去年7月以来新低,较10月高点跌近41%。

年初至今,NYMEX WTI原油期货合约走势图(图片来源:新浪财经)

年初至今,NYMEX WTI原油期货合约走势图(图片来源:新浪财经)周五,油服公司贝克休斯(BHGE)公布,美国周度活跃原油钻井设备(OIH)总数量为883台,较上周增加10台。这项数据可为美国的未来产量提供线索。

能源信息署(EIA)数据显示,上周美国原油库存下降49.7万桶,低于预期的下降250万桶,但仍录得连续三周下降。此前,美国石油协会(API)公布,上周原油库存增加345.2万桶至4.413亿桶。

EIA本周公布的月报称,美国七个主要的页岩油产区年底产量预计将超过每日800万桶。美国已超越沙特和俄罗斯成为全球最大原油生产国。

INE中国原油期货主力合约SC1901周五收报386元,周跌7.43%。

以上原油期货合约每手均为1000桶。每7.3桶原油的质量约等于1公吨。

ICE美元指数期货(DXY)(UUP)投机净多仓为36,049手,周变动减少2,073手,连续三周减少。

贸易加权美元指数大幅震荡,周五收报96.97,周累计下跌0.47%。本周美元指数最高和最低点位分别为97.46和96.17。美联储加息一度助推美元重返97上方,但随后因美股大跌,日元等避险货币大幅走升。

本周,英镑兑美元(GBP/USD)上涨0.36%。英国议会下院领袖安德烈娅-利德索姆(Andrea Leadsom)20日称,就首相特雷莎-梅(Theresa May)与欧盟达成的“脱欧”协议,下院将在明年1月9日重新启动辩论。

欧元兑美元(EUR/USD)周涨0.51%。本周,意大利与欧盟达成预算协议,欧盟委员会决定不对意大利实施惩戒程序。

在岸人民币(USD/CNY)周五收报6.9019,与上周五基本持平。由一揽子新兴市场货币组成的基金(CEW)本周跌0.32%。

ICE美元指数期货合约每手价值为美元指数DXY*1000美元。

COMEX黄金期货(GLD)投机净多仓为75,960手,本周增加15,461手,连续三周上升。

COMEX期金(GC)19年2月份交割的合约周五收报1259.1美元,周涨1.35%,升至5个月来新高,周四盘中一度上涨至1270.3美元。点此查看上海黄金交易所(SGE)贵金属行情。

根据彭博报道,因为投资者正撤出股市,金价(XAU)正迈向2017年以来最大季度涨幅。基金经理五个月来首次转为净看涨,并且黄金ETF持仓也创8月份以来的最高水平。

COMEX黄金期货合约每手为100金衡盎司。1金衡盎司约等于31.1克。

Cboe(CBOE)VIX指数期货(VXX)净多仓为44,245手,增加4,148手。

标普500波动率指数(VIX)(VXXB)本周累计上涨39%,周五收报30.11,升至今年2月以来新高,这远高于该指数大约19的长期平均水平。

VIX读数30隐含期权交易员认为短期美股市场基准指数的日内波幅超过±1.9%。

Cboe标普500波动率指数期货合约每手价值为VIX指数*1000美元。

Cboe比特币期货(XBT)净多仓为-1,342手,净空仓本周增加了429手。

据Bitstamp交易所数据,北京时间22日9:35,比特币现货价格(BTC)在3800美元附近,上周这一时间报价约3200美元。本周四,比特币最高升至4200美元附近。

Cboe比特币期货每手合约对应1个比特币。

编者注:美国商品期货委员会(U.S. Commodity Futures Trading Commission,简称CFTC)是美国期货及衍生品市场的监管机构。

期货及衍生品持仓报告(The Commitments of Traders,简称COT)由CFTC公布,逢周五发布(遇节日会顺延至下一个交易日),数据截至当周二。该系列报告涵盖NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期货、期权、互换等衍生品。

CFTC的“Lagacy Report”将交易员持仓分为“可报告持仓”(Reportable Positions)、“非可报告持仓”(Nonreportable Positions)。前者又分为“商业”(Commercial)、“非商业”(Non-Commercial)持仓,而“非商业”常被视作投机者。

通常,投资者更关心“可报告持仓”中的“非商业”部分里的净多仓(Net Positions)。这个指标是由“非商业”持仓中多仓(Long)减去空仓(Short)得到,投资者关心该值的周度变化。研究者如果将这些数据拉到更长时间窗口去考察,也可以在一定程度识别出该品种投机力量的变化趋势。

按照CFTC的定义,“商业”是指涉及到大宗商品的生产、加工或销售的实体。“非商业”则通常指参与“投机”(speculative)的交易商,当中包含对冲基金等资产管理公司。

需要注意的是,ICE网站提供的COT,是不同于上述“Lagacy Report”的另一种统计口径,它将“可报告持仓”划分为四类,分别是:Dealer Intermediary(经纪商)、Asset Manager/Institutional(资产管理公司/机构)、Leveraged Funds(杠杆基金),及Other Reportables(其他可报告)。通常,“Asset Manager/Institutional”被视为投机者。ICE Brent原油期货投机净多仓采用这一口径数据。

除非特别说明,《线索Clues》引用的数据是COT系列报告中“仅期货”(Futures Only)部分,即不含期权等其它衍生品。这也是主流财经数据提供应商常用的报告口径。

(线索Clues / 李涛)

👉编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)